in caricamento ...

WALL STREET: massimi raggiunti, ma la benzina non sembra finita!

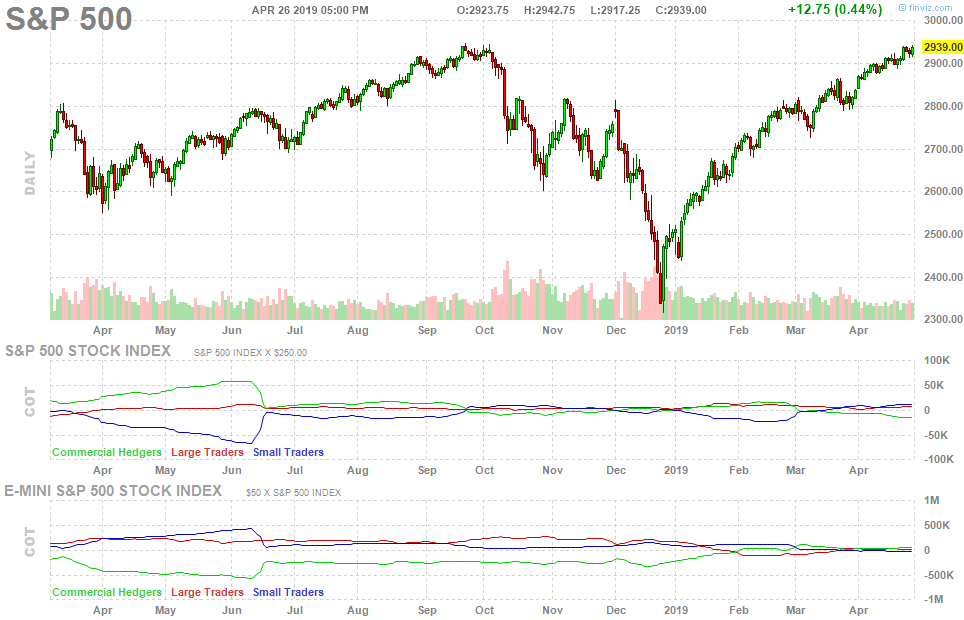

Ci stiamo avvicinando ai massimi storici e il COT report supporta un quadro che resta ancora positivo. Small traders sempre piùshort e Commercial sempre bene in allerta. Quindi tutto come previsto. Si continua a salire. (Guest Post)

Cari amici, nella settimana appena trascorsa, sui mercati finanziari internazionali è proseguito lo spettacolare up-trend in voga da oltre 4 mesi. Il nostro benchmark azionario mondiale, l’S&P 500, è ormai giunto ad un solo punto dai suoi massimi storici. E’ stato, inoltre pubblicato il dato preliminare del PIL Usa relativo al primo trimestre 2019. Un + 3,2 % che smentisce ogni ipotesi di rallentamento, e ancor più di recessione. Rallentamento smentito, peraltro, anche dai dati del PIL Cinese, + 6,4 %, e da quellli del PIL indiano, + 6,6 %. Solo l’Eurozona sembra zoppicare, ma anche qui la crescita segna un incremento dell’1%. Persino in Italia il Pil è previsto in lieve ripresa. I mercati, pertanto, ancora una volta non si sbagliati ed hanno letto con largo anticipo quanto stava realmente accadendo nell’economia reale. Una serie di brutte notizie per coloro che, da anni prefigurano, del tutto invano, crolli imminenti dei mercati e delle economie mondiali. Chi legge i miei post sa che io, in questo decennio, non ho mai condiviso le ipotesi e le ragioni dei ribassisti. Anzi, dopo 10 anni di bull market, ritengo che siano ancora del tutto intatte le condizioni che giustificano una prosecuzione ulteriore del trend rialzista. Non ci sono infatti tensioni significative sui prezzi dei maggiori fattori produttivi ( materie prime capitale e lavoro ), che rimangono ai livelli più bassi degli ultimi 50 anni. C’è, è vero, un rallentamento della domanda globale, ma non un crollo della stessa. Con tali condizioni macro com’è possibile ipotizzare una contrazione degli utili aziendali, ed un conseguente crollo delle quotazioni azionarie ? Questo è un vero e proprio mistero per me. Ma le divergenti opinioni costituiscono la ragione stessa dell’esistenza dei mercati. In mancanza di opposte vedute i mercati non avrebbero infatti ragion d’essere.

Le condizioni per ulteriori rialzi, sono peraltro ben visibili sull’intero scenario intermarket. In particolare, il dollar index, appare sempre più forte e tonico, in quest’ultima ottava s’apprezza dello 0,64 % e raggiunge quota 98,01, il massimo degli ultimi 2 anni. E un dollaro forte quasi sempre s’associa ad un’economia ed a mercati in salute. Le commodities, invece, nell’ultima settimana, stornano dello 0,5 % in termini reali, ma è solo un assestamento che segue precedenti rialzi. Nel mercato obbligazionario invece le quotazioni continuano a lievitare. I rendimenti dei bond decennali americani, infatti, arretrano di altri 6 bps e retrocedono a quota 2,50 %. I rendimenti dei bond a 2 anni, invece arretrano di 9 bps e tornano a quota 2,29 %. La pendenza della yield curve Usa pertanto s’accresce e raggiunge i 21 bps, e ciò allontana ancor più l’ipotesi di una recessione dell’economia americana. I mercati azionari, come detto, sono ormai ritornati sui massimi. Il nostro benchmark azionario mondiale, l’S&P 500, quota oggi 2939,88 punti, ad un solo punto dai suoi massimi storici raggiunti nel settembre scorso.

Ciò premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 12.819

Large Traders : + 15.854

Small Traders : – 3.035

Muta, quindi, nuovamente la configurazione e l’assetto del mercato dei derivati azionari Usa. Rispetto al report della scorsa ottava, le variazioni nelle posizioni dei diversi operatori sono infatti pari ad 8.063 contratti. In particolare, i Commercial Traders, ossia le MANI FORTI di questo mercato, non sembrano voler mollare, riacquistano infatti l’intero lotto degli 8.063 contratti long, e riducono ancor più la consistenza della loro abituale posizione di copertura, Net Short. I Large Traders, invece, cedono 3.651 contratti long, e riducono l’entità della loro posizione Net Long. Gli Small Traders, infine, cedono i residui 4.412 contratti long, e tornano nuovamente in posizione Net Short. Le movimentazioni di quest’ultima ottava confermano che l’eccezionale ed imponente up-trend in corso non è ancora giunto al suo epilogo. Nelle scorse settimane si era solo concesso una pausa. Ce lo dice la posizione Net Short degli Small Traders, operatori notoriamente contrarian, nonché la mancanza di una consistenza posizione di copertura da parte dei Commercial Traders. Evidentemente quest’ultimi non ritengono necessario coprirsi in maniera più consistente, e di solito questa categoria di operatori la sà lunga sulle prospettive dell’economia e dei mercati. A me l’assetto del mercato dei derivati azionari Usa appare oggi del tutto logico e razionale. Dopo aver sgombrato il campo dal pericolo di ulteriori strette monetarie ad opera della FED, allo stato, sui mercati, non s’intravvedono infatti altri pericoli ed ostacoli. Ormai l’ipotesi di un S&P 500 a quota 3.000 punti, è del tutto concreta e plausibile. Riconfermo quindi la mia view rialzista.

View rialzista che cercherò di tradare con il mio originale trading system, fondato sullo studio del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi e nelle ricerche dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito http://longtermmomentum.wordpress.com/. In questa prima parte del 2019, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra una perdita del 4,25 %, ascrivibile alla nostra errata posizione short d’inizio d’anno, nonchè al cappotto del titolo Juventus FC. post Champions League. Nello stesso periodo il nostro benchmark di riferimento, il Ftse All Share, ha conseguito un guadagno del 18,04 %. Conseguita pertanto una sotto-performance del 22,29 %. Uno spiacevole incidente di percorso, per un portafoglio che nei precedenti 6 anni ha conseguito una sovra-performance media annua del 16,2 %. Incidente che non fà, però, venir meno la fiducia nel mio trading system. Anzi, proprio sulla base della pregressa esperienza storica confido, nei prossimi mesi, di poter recuperare l’attuale sotto-performance. In coerenza con quanto sopra detto, confermo l’assetto del mio portafoglio, costituito dall’ 87,5 % di posizioni long, e dal 12,5 % di posizioni short, ossia da una posizione Net Long pari al 75 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se vuole, direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas

Ormai questi commenti sul COT report li leggo come le barzellette della settimana enigmistica. Quando poi non si sconfina nella vera e propria disonestà intellettuale con affermazioni false, come ad esempio quella monumentale “chi legge i miei post sa che io, in questo decennio, non ho mai condiviso le ipotesi e le ragioni dei ribassisti. Anzi, dopo 10 anni di bull market, ritengo che siano ancora del tutto intatte le condizioni che giustificano una prosecuzione ulteriore del trend rialzista”. Non si contano le volte che a un certo punto si è messo in discussione o addirittura dato al capolinea il rialzo decennale in cui ora si afferma di non aver mai smesso di credere…come nell’estate 2015 (in concomitanza col ribasso determinato dalla Cina) per non dire di fine 2018 ed inizio 2019, dove infatti nonostante 4 mesi di rialzo il saldo del nostro amico è negativo, il che fa intuire il modo massiccio in cui si era posizionato short (strano per uno che crede fermamente al rialzo). E tuttora continua ad essere di un’ondivaghezza unica : appena la scorsa settimana mani avanti con la tesi che il rialzo anno su anno (appunto perché la crescita è moderata) non può che essere di pochi punti percentuali, già esauriti, e quindi c’è bisogno di volatilità e di su-e-giù che le mani forti creano ad arte (di qui la possibilità di correzioni) ; tempo una settimana e quelle argomentazioni sono sparite, ora la tesi è che non c’è proprio motivo neppure per correggere. Il tutto infine sulla base dell’eterno refrain per cui siccome materie prime, capitale e lavoro costano poco, i profitti sono inarrestabili. Peccato che i profitti siano parte dei ricavi, che i ricavi derivino da chi compra, e che se il lavoro costa appunto sempre meno, non si capisce chi possa continuare a comprare. La realtà è che questo apparente paradosso finora è stato sostenuto da un elemento che non viene mai citato : il debito, quello sì cresciuto a dismisura. E proprio la crisi di fine 2018 dimostra cosa succede quando il debito anche solo “rischia” di essere percepito come insostenibile (in quel caso causa aumento tassi e normalizzazione monetaria). In altre parole, il rialzo si basa solo un’anormalità divenuta (o creduta) normalità. Fino a quando potrà durare ? Il giorno in cui smettesse, il 4° trimestre 2018 sarà ricordato come un assaggio, e si vedrà all’istante l’ineffabile Lukas diventare nuovamente ribassista mandando disinvoltamente a benedire tutte le sue lungimiranti argomentazioni che propina di volta in volta sul rialzo fotonico eterno.

Lukas grazie per il tuo lavoro e il tempo che dedichi a redigere i post, l’unica cosa che non ho mai capito è perchè fai trading su Italia, dato che per me il mib solitamente è un amplificatore delle discese di wallstreet e un riduttore della salite, ma questi son gusti. Ciao e grazie.

Ahah, ti assicuro che il mio post l’ho fatto veramente col sorriso sulle labbra, credimi…altrimenti non avrei parlato di barzellette ! -:)

Così come apprezzo la tua risposta (nonostante possa sembrarti strano) proprio perchè denota almeno un senso dell’umorismo che non sospettavo.

Hai certo una scusante : su quest’ultimo rialzo sono inciampati tutti, ma proprio tutti quelli che i chiamo “fanfaroni” del web (sedicenti analisti), persino quelli solitamente più spregiudicati nell’arrampicarsi sugli specchi.

Saluti.

Il Lukas mi pare che faccia il suo: si espone ed è normale che trovi chi è con lui e chi no.

Mi scusi eh, ma io non la sopporto più, é pagato dall establishments?

dal governo usa o dalla UE e forse dai roschild,ma c’è la un po’ di onestà intellettuale? Se non fosse per i buyback, i dati taroccati sul PIL usa (3,2 grazie a scorte e spese militari ecc ecc) i super taroccati dati cinesi oggi i mercati non ci sarebbero più in quanto li avrebbero chiusi per eccessi di ribasso, mai una cavolo di parola su sto sistema infame che comunque è morente, ma lei dove vive scusi? In una realtà parallela, un altra dimensione parallela in cui i bankster sono dei galantuomini?