in caricamento ...

WALL STREET: le mani forti sono in difficoltà

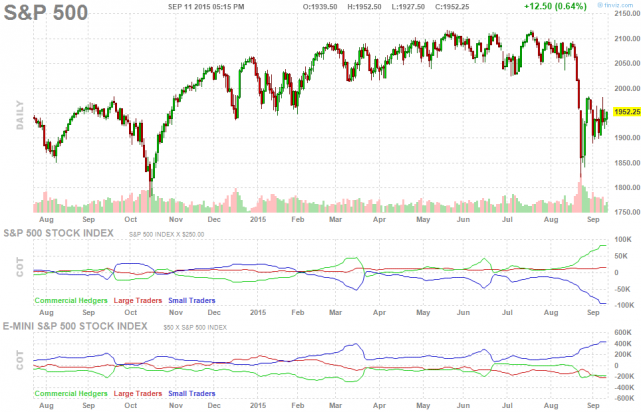

Le borse continuano a vivere una fase di forte instabilità, con borse a rischio “bear market“: è percepibile una forte pressione anche sulle cosiddette “mani forti” che faticano a mantenere i nervi saldi. E se anche loro mollano… Analisi intermarket e del solito COT Report del CFTC. [Guest Post]

Cari amici, nella settimana appena trascorsa, i mercati finanziari internazionali hanno cercato, con molta fatica, di recuperare dagli “ eccessi di pessimismo ” indotti dall’improvviso crash di ferragosto. Siamo, tuttavia, ancora ben lungi dall’essere ritornati ad una situazione di normalità, anzi i contrasti ed i dubbi sulla prossima decisione della FED sui tassi d’interesse promettono d’alimentare ulteriore volatilità ed incertezza sulle prospettive future dell’economia e dei mercati.

Lo scenario intermarket, in particolare, ha, registrato un nuovo storno dell’1,08 % del dollar index, che ha riportato il rapporto EURUSD nuovamente sopra quota 1,13. La debolezza della valuta Usa, dopo mesi di forsennati rialzi, potrebbe indurci a pensare che il mercato non creda ad un prossimo mutamento restrittivo della politica monetaria americana. Debolezza della valuta Usa che non favorisce, peraltro, il recupero delle quotazioni delle commodities, stornate anche in quest’ultima ottava, di un ulteriore 0,6 %, in termini reali.

Storno che negli ultimi 2 mesi è stato pari al 12,4 %, da noi colpevolmente sottovalutato, visto che preannunciava con debito anticipo il crash azionario di ferragosto. Segnali diversi, e contrastanti, arrivano invece dal mercato obbligazionario. I bond decennali Usa, segnano, infatti, rendimenti in rialzo di 6 bps, ed un tasso del 2,19 %, il bund tedesco, invece, perde 2 bps, e registra oggi un tasso dello 0,65 %. In tale scenario confuso ed incerto, i mercati azionari, registrano, dopo il crash delle scorse settimane, gli attesi rimbalzi tecnici, che non diradano, però, le paure ed i dubbi sulle prospettive future del mercato dell’equity.

Dopo tale premessa, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 43.101

Large Traders : – 31.112

Small Traders : – 11.989

Del tutto coerentemente, si conferma, ed anzi si rafforza, l’anomala ed eccezionale configurazione del mercato dei derivati azionari Usa. In quest’ultima ottava registriamo movimentazioni, pari a 14.858 contratti. In particolare, gli Small traders, esprimono il massimo pessimismo degli ultimi anni, cedono altri 10.844 contratti long, e consolidano ulteriormente la loro eccezionale, e del tutto inusuale posizione Net Short. Anche i Large traders sembrano accrescere il loro pessimismo, cedono infatti altri 4.014 contratti long, e consolidano la loro già pingue posizione Net Short. I Commercial Traders, invece, cercano quantomeno d’arginare l’ingente pressione ribassista presente sui mercati azionari Usa, ed anche questa settimana devono acquistare l’intero lotto dei 14.858 contratti long, rimpinguando ulteriormente la loro odierna ed inusuale posizione Net Long. Le movimentazioni di quest’ultima settimana confermano l’eccezionalità e la pericolosità dell’attuale momento per i mercati azionari Usa e mondiali. Riusciranno le “ Mani Forti “ a frenare pure questa volta il tentativo di uno storno significativo dei mercati azionari ? Ad agosto il loro intervento era stato molto debole ed incerto, e si è visto cosa è accaduto, oggi invece risulta molto più convinto e deciso, e quindi al momento nutriamo maggiore fiducia, ma se nelle prossime settimane dovessero anch’essi mollare allora l’ipotesi di un nuovo bear market diventerebbe ben presto una prospettiva davvero molto probabile.

Prospettive, pertanto, davvero incerte e pericolose, che cercherò comunque di tradare con il mio originale trading system, opportunamente ritarato per far fronte all’attuale ed eccezionale frangente di mercato, ma sempre ancorato alla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei professori Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo quest’ultima settimana, la performance annua del mio portafoglio, denominato “ Azioni Italia – LTM “, risulta pari al + 4,92 %, inferiore di 11,22 punti percentuali rispetto a quella conseguita dal nostro benchmark nazionale, rappresentato dal Ftse All Share, pari nel contempo al + 16,14 %. Quest’anno il mio portafoglio paga evidentemente la mia mancata previsione del crash di ferragosto, durante il quale ha perso ben 15 punti percentuali di performance. Evento negativo che mi ha portato, come già detto, ad apportare degli opportuni correttivi che in futuro potranno, spero, ricompensare il recente rovescio. Questa settimana confermo, l’80 % di posizioni short del mio portafoglio, ossia un’esposizione ridotta al 60 % della mia abituale esposizione. Chi voglia ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può, se lo desidera, consultare direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!