in caricamento ...

WALL STREET: la rottura porta continuità nel trend in atto

Siamo ormai ai massimi di mercato e malgrado questo, non si vedono all’orizzonte delle convinte forze ribassiste. Il quadro quindi resta positivo ma occhio alle sorprese (Guest Post)

Cari amici, nella settimana appena trascorsa, a Wall Street sono stati registrati nuovi record storici per i mercati azionari Usa. Non una sorpresa, almeno per me. Come ho già detto molte volte, in questo blog, il mercato azionario, in quest’ultimo decennio, è stato, e rimane ancora, il miglior posto dove investire i propri soldi. Un’idea, la mia, che, come ben sapete, nel corso degli anni, è stata aspramente non condivisa da molti lettori. Gia a quota 1.500 di S&P 500, in molti quì parlavano di bolla. Oggi siamo oltre quota 3,000 punti. Senza alcuna supponenza sarebbe del tutto lecito attendersi qualche scusa. Ma sono certo che non né arriveranno. Si preferirà inabissarsi ed attendere, come già accaduto in passato, la prossima seria correzione, per riproporre i propri strali e le proprie invettive. Invettive contro la logica, e contro l’evidenza dei fatti. Com’è infatti possibile ipotizzare un crollo degli utili, e di conseguenza delle quotazioni azionarie, nell’attuale contesto macroeconomico ? Contesto, ancor oggi, tendenzialmente deflattivo, nonostante gli enormi ed eccezionali sforzi compiuti, in questi anni, da tutte le più importanti Banche Centrali. Deflazione che ha compresso il valore di molti asset. I prezzi delle commodities risultano, infatti, in calo di circa il 30 %, in termini reali, negli ultimi 15 anni. Il costo del capitale, ossia i tassi d’interesse, sono oggi a minimi storici, ed addirittura s’ipotizzano tassi negativi anche sui depositi bancari. Il costo della manodopera non lievita, neanche negli Usa ove la disoccupazione è ai minimi storici, smentendo addirittura l’ultracentenaria relazione inversa descritta dalla curva di Phillips. Insomma, un’enorme compressione dei costi di produzione, mai registrata prima d’ora. Una sorta di Bengodi per ogni impresa, che trova un puntuale e benefico riscontro nei loro bilanci. A proposito, ma i bilanci aziendali, i ribassisti, in questi 10 anni, li hanno mai letti ? Si sono accorti o no che gli utili continuano a lievitare, e che anche per il 2020 sono previsti in crescita di oltre il 10 % ? Ne dubito alquanto, loro pensano infatti che la lievitazione dei corsi azionari sia indotta unicamente dalle politiche monetarie iper-espansive ed accomodanti delle Banche Centrali. A loro avviso, saremmo di fronte ad una sorta di manipolazione planetaria del mondo della finanza, a danno dell’economia reale. Ma in una situazione deflattiva cosa avrebbero dovuto fare le Banche Centrali? Innalzare i tassi ? Ci ha provato, in modo inconsulto, La FED, lo scorso anno, ma ha dovuto mestamente ritornare sui propri passi, e nell’ultima settimana ha dovuto ridurre per la terza volta, i tassi d’interesse Usa. I bassi tassi d’interesse non sono, pertanto, figli di un alcun complotto, costituiscono invece la naturale conseguenza e rappresentazione dell’attuale difficile situazione macroeconomica.

Considerazioni, quelle sopra enunciate, d’ordine generale, andiamo però ad esaminare cosa ci indica, al momento, lo scenario intermarket. In quest’ultima ottava, il dollar index ha ceduto lo 0,61 %, scendendo a quota 97,24, inevitabile dopo il nuovo taglio dei tassi ad opera della FED. Le commodities invece, reggono, + 0,35 % in termini reali. La loro sostanziale tenuta, non fa intravvedere sconquassi imminenti per l’economia globale. Più pessimista invece il mercato obbligazionario. I rendimenti dei bond decennali americani, infatti, cedono 9 bps, e retrocedono a quota 1,71 %. I rendimenti dei bond a 2 anni, cedono anch’essi 7 bps, e tornano a quota 1,55 %. La yield curve Usa riduce pertanto la sua inclinazione, oggi pari a 16 bps, ma la recessione non appare ancora prossima, come dimostra anche il + 1,9 % del dato preliminare del PIL Usa del terzo trimestre. Il mercato azionario, come detto, festeggia i suoi nuovi record storici. In particolare, l nostro benchmark azionario mondiale, l’S&P 500, guadagna infatti l’1,47 %, e raggiunge quota 3.066,91 punti.

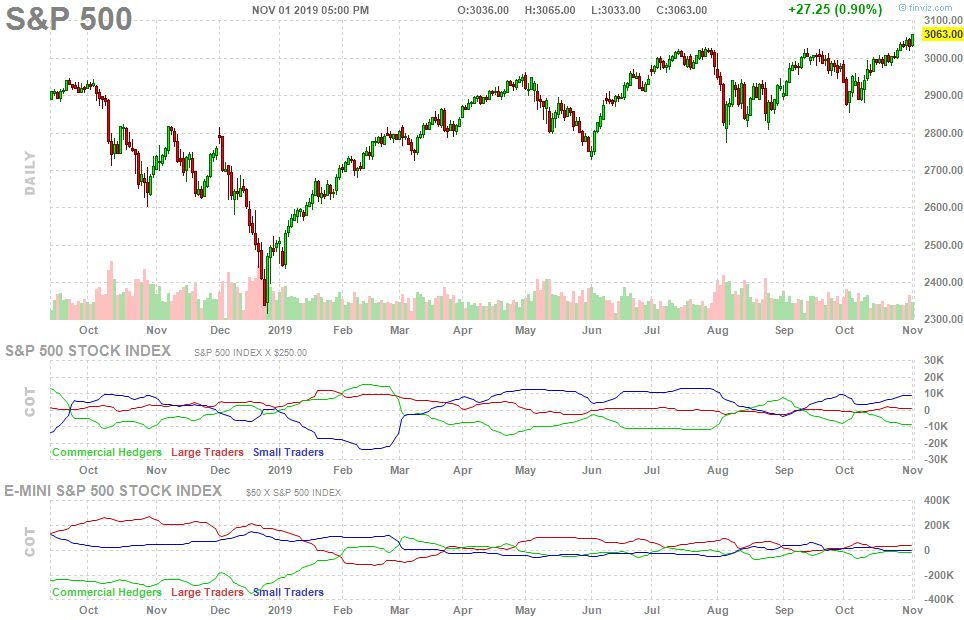

Tanto premesso, passo ad esaminare gli ultimi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : – 40.500

Large Traders : +36.844

Small Traders : + 3.656

Trova, dunque, ancora conferma, la moderata configurazione lateral-rialzista del mercato dei derivati azionari Usa. Rispetto alla scorsa ottava, le variazioni, nelle posizioni dei diversi operatori, sono state ancora esigue, ossia pari a soli 4.266 contratti. In particolare, i Large Traders acquistano altri 2.741 contratti long, e consolidano ulteriormente la loro attuale posizione, Net Long. Gli Small Traders, acquistano anch’essi 1.525 contratti long, e puntellano la loro, sempre claudicante ed incerta, posizione Net Long. I Commercial Traders, infine, vedono un po’ troppo ottimismo in giro, cedono infatti l’intero lotto dei 4.266 contratti long, e consolidano la loro naturale posizione di copertura, Net Short. Le movimentazioni di quest’ultima ottava, sempre molto esigue, segnalano però che sul mercato c’è forse un eccesso di compiacenza. La configurazione attuale, infatti, storicamente, prefigura un andamento di mercato moderato, lateral-rialzista, peraltro anche molto volatile. In queste ultime settimane invece il mercato Usa mostra un ottimismo che và un pò aldilà delle aspettative. Non a caso i ben informati Commercial Traders hanno incrementato l’entità della loro abituale posizione di copertura, Net Short. Possibile pertanto un ritracciamento, o un pullback come pensa il mio amico Danilo. Pullback che non metterà comunque in discussione il trend di fondo che rimane moderatamente rialzista. Riconfermo pertanto il mio target a 12 mesi per l’S&P 500, fissato intorno a quota 3.250 punti.

Moderata view rialzista, che cercherò di tradare con il mio originale trading system, fondato sull’ analisi del Cot Report, nonchè sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei due professori Usa, Jegadeesh e Titman, ed illustrato nel mio sito https://longtermmomentum.wordpress.com/. In questo molto difficile 2019, il mio portafoglio, denominato “ AZIONI ITALIA – LTM “, registra una perdita del 10,43 %. La perdita è ascrivibile alla nostra errata posizione short d’inizio d’anno, nonchè alla successiva estenuante fase di lateralizzazione del mercato. Nel frattempo, il nostro benchmark di riferimento, il Ftse All Share, ha conseguito un guadagno del 23,71 %. Conseguita pertanto, sino ad ora, una sotto-performance del 34,14 %. Un imbarazzante incidente di percorso, per un portafoglio che nei precedenti 6 anni ha conseguito una sovra-performance media annua del 16,2 %, e che presenta una equity line in progresso di circa il 150 %. Non perdo, tuttavia, la fiducia in esso, anzi sulla base della pregressa esperienza storica, confido, nei prossimi mesi, di poter recuperare almeno una parte dell’attuale inaccettabile sotto-performance. A tal fine, in coerenza con quanto sopra espresso, questa settimana modifico leggermente l’assetto del mio portafoglio, innalzo cioè dal 77,5 all’82,5 % le mie posizioni long, ed riduco, nel contempo dal 22,5 al 17,5 % le mie posizioni short, ossia assumo una posizione rialzista pari al 65 % del mio portafoglio. Chi desiderasse approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ AZIONI ITALIA – LTM “ può, se vuole, consultare direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di intermarketandmore buon trading.

LUKAS