in caricamento ...

Vademecum per gli investitori: ecco come FARE SOLDI!

Investire ai tempi della bolla della liquidità. Quanto ne abbiamo parlato negli ultimi mesi e quante parole si sono spese su un argomento che rappresenta molto probabilmente la “bolla del secolo” in quanto si basa tecnicamente sul nulla, sulla fiducia, su uno schema che per molti è “Madoff” e per altri è semplicemente una bolla come tante altre.

Una bolla speculativa che, al momento e nessuno può dire diversamente, permette a tutti di fare soldi, ricchezza artificiale basata sul NULLA.

Questo è il cosiddetto “New Normal”. Questo è il “capitalismo moderno”. Peccato che troppo spesso, come più volte ricordo su questo blog con i tanti post scritti sull’argomento, si dimentica dell’economia vera, quella tradizionale, quella REALE.

Un vecchio volpone dei mercati, al secolo Bill Gross, scrive recentemente un articolo che ritengo interessante sull’argomento e che quindi ho pensato di proporvi.

Proprio perchè una voce più autorevole di quella di questo ormai vecchio e rincoglionito blogger, potrebbe aiutarvi a fotografare meglio la situazione. Ed è un vademecum per capire COME fare soldi. Non male come argomento, vero?

A causa delle difficoltà secolari che interessano le economie globali, attualmente etichettate come “New normal” o “Stagnazione secolare”, gli investitori hanno fatto ricorso a tecniche che permettono di “fare soldi con i soldi”, abbandonando il vecchio capitalismo, in cui denaro e profitti si generavano investendo nell’economia reale.

Già solo questa frase riassume l’assurdità del momento e la rischiosità che, un giorno, tutto questo si sgonfi come un palloncino. Ricordatevi, il mercato non serve pasti gratis, se così vi sembra, state all’occhio, vi arriverà il conto da pagare a casa…

Come si può guadagnare con il denaro? Basta interpretare questo concetto come un’estensione di scadenza e rischio: tutto inizia con quei $20 o magari $100 che abbiamo nel portafoglio o nascosti in cucina nel barattolo dei biscotti. Poiché i contanti non rendono nulla – e al contrario il loro valore cala giorno dopo giorno a causa di un’inflazione minima dell’1-2% – i risparmiatori/investitori scambiano il denaro con scelte alternative, che implicano asset meno liquidi, più duraturi e, in taluni casi, anche più rischiosi. Un primo passo in tal senso potrebbe essere un deposito bancario su cui matura un interesse, ma che consente anche di effettuare prelievi limitati agli sportelli bancomat. Il rendimento generato – superiore allo 0% ma difficilmente interessante a causa delle commissioni bancarie e di oneri simili – rappresenta un primo esempio di come si possono “fare soldi” con la liquidità disponibile.

Ma il capitalismo, o forse dovremmo chiamarlo capitalismo basato sulla finanza, richiede performance migliori per poter essere considerato redditizio dai risparmiatori/investitori.La fase successiva, valida sia per i singoli investitori che per le istituzioni, potrebbe essere un CD semestrale o un Treasury a 90 giorni, i cui rendimenti si avvicinano rapidamente all’1% (quanto meno negli USA,perché nell’Eurozona e in Giappone sono negativi, ma questa è tutta un’altra storia). Ad ogni modo, un rendimento dell’1% non è sufficiente per la maggior parte dei risparmiatori o delle istituzioni finanziarie, che pretendono invece risultati compositi del 6, 7, 8% o perfino maggiori.

La storia si ripete. La gente è affamata di denaro, è ingorda, non impara dagli errori passati e sopratutto non capisce che in finanza c’è sempre chi guadagna e chi ci rimette. E i megatrend secolari rialzisti posso anche incorrere in incidenti di percorso…

Ed è così che entrano in gioco gli asset alternativi con le loro caratteristiche di rischio/liquidità/scadenza.Le obbligazioni societarie, le azioni e il private equity sono estensioni legittime di una liquidità infruttifera, che fa parte del moderno capitalismo finanziario. I risparmiatori/investitori possono “fare soldi con i soldi” (liquidità) solo se l’economia cresce e l’inflazione rimane a livelli ragionevolmente conservativi. Non c’è nulla di nuovo in tutto ciò, ma questa considerazione aiuta a delineare il processo fondamentale necessario a comprendere perché l’economia odierna è così diversa da quella di qualche decennio fa e perché implica dei rischi che prima non esistevano.

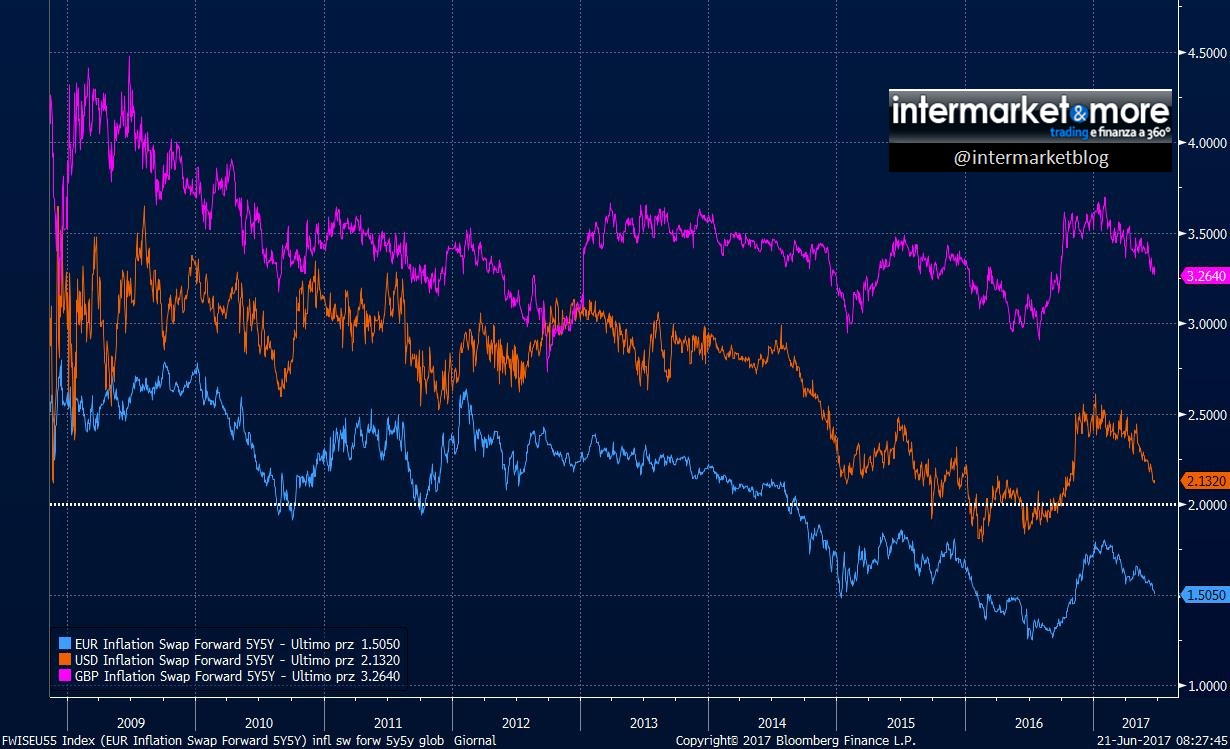

Sull’argomento “crescita economica” abbiamo più volte dimostrato il rallentamento globale in atto. Ed in ambito tasso inflazione, il tasso inflation swap forward 5y5y parla chiaro. Grazie anche al crollo del petrolio, un miglioramento del tasso inflazione per il futuro resta una chimera.

Queste differenze e questi rischi sono per lo più il risultato di problematiche secolari i cui effetti sono difficili da osservare a breve termine, come nel caso del riscaldamento globale.I principali colpevoli sono l’elevato tasso di indebitamento nell’epoca del “New normal“, l’invecchiamento della popolazione e la de-globalizzazione, di pari passo con la delocalizzazione tecnologica della forza lavoro. Indebitamento eccessivo/invecchiamento demografico/politiche commerciali restrittive e il crescente utilizzo delle macchine (robot) al posto delle persone creano una controforza che si oppone al capitalismo creativo nell’economia reale, che ha funzionato piuttosto bene fino all’inizio del XXI secolo. Chi investe nell’economia reale (non solo le grandi società ma anche le piccole imprese e le start-up) percepisce le difficoltà future che ostacoleranno la domanda storica dei consumatori e reagisce riducendo gli investimenti.E così rallenta anche la produttività, che rappresenta il principale catalizzatore della crescita economica e dei profitti a lungo termine. In effetti, sia negli USA che praticamente ovunque nel mondo sviluppato, la produttività è pressoché invariata da circa cinque anni e ha registrato una crescita annua di un mero 1% dal 2000 e a seguito della recessione Dot-Com.

Di conseguenza, invece che guadagnare investendo nell’economia reale, i risparmiatori/investitori si orientano sempre di più verso i prodotti dell’economia finanziaria, all’insegna del motto “fare soldi con i soldi”. E questo anche grazie ai quasi $8.000 miliardi di attivi acquistati nell’ambito dei programmi di QE delle principali banche centrali e al mantenimento di tassi di prestito a breve termine prossimi allo zero o perfino negativi, che hanno reso questo cambiamento secolare della politica monetaria estremamente redditizio.

Ricordate questo grafico? Eccovi la crescita del bilancio delle varie banche centrali più importanti del pianeta. Ovvero la “benzina” per fare soldi con i soldi.

I margini delle banche si sono contratti, ma le loro azioni e quasi tutti gli altri titoli hanno registrato un incremento sia negli USA che nel resto del mondo. Gli investitori hanno scoperto che “fare soldi con i soldi” è un’impresa proficua e hanno abbracciato il supporto delle banche centrali al posto del vecchio concetto di crescita della produttività come driver della propria strategia.L’economia reale è stata surclassata dall’economia finanziaria. Lunga vita all’economia basata sulla finanza!

Ma i prezzi degli asset e i loro tassi di crescita dipendono, in ultima analisi, dall’economia reale, il cui ritmo di espansione è ostacolato da tendenze secolari che nemmeno le politiche monetarie o quelle fiscali future sembrano in grado di invertire. In effetti, come ho già accennato molte volte nei miei precedenti Outlook sugli investimenti, la politica monetaria potrebbe trasformarsi in un ostacolo alla crescita economica futura.Le società “zombie” vengono tenute in vita invece che distrutte secondo il principio schumpeteriano/darwiniano della “sopravvivenza del più forte”, che ha guidato il capitalismo del XX secolo. I business model standard su cui si fonda il capitalismo, ovvero le società di assicurazione, i fondi pensione e le banche, sono minacciati dal calo dei rendimenti che, a sua volta, ha spinto al rialzo i prezzi degli asset. Le passività di questi settori hanno scadenze e duration a lungo termine e gli attivi non sono aumentati abbastanza da coprire le precedenti garanzie. Ed è così che Portorico, Detroit e in futuro forse anche l’Illinois finiscono per deludere in un modo o nell’altro le promesse fatte ai cittadini.Un capitalismo finanziario “difettato”, per altro sostenuto da politiche monetarie sempre più distruttive, comincia a erodere invece che stimolare l’economia reale.

Se volete chiamatelo rovescio della medaglia, me resta il fatto che queste distorsioni non possono funzionare in eterno e, prima o poi, arriverà il conto.

L’idea che mi sono fatto è che “guadagnare dai soldi” sia un ingrediente intrinseco e accettabile dei modelli capitalistici storici, ma vada incanalato nell’economia reale per permettere al ciclo di proseguire.Le arterie del capitalismo sono bloccate o perfino ostruite da forze secolari che, combinate con gli asset “sicuri” a rendimenti bassi o addirittura negativi, rischiano di compromettere la crescita statunitense e globale ben oltre i livelli storici.Gli investitori devono quindi riconoscere che questo rischio, così come le passività sempre meno coperte e la scarsa crescita, sono il prodotto delle difficoltà secolari delle economie sviluppate nell’era del “New normal”. E se si aggiunge alla lista anche il riscaldamento globale, si ottengono quegli asset return abulici che minacciano oggigiorno il successo di chi vuole “fare soldi con i soldi”. Con che rapidità si manifesterà un tale scenario è ovviamente il dilemma degli investitori e il rompicapo delle autorità politiche. L’importante è non lasciarsi incantare dai cieli azzurri creati dalle banche centrali con i loro cicli di QE né da un contesto pressoché perenne di bassi tassi d’interesse. Tutti i mercati sono sempre più a rischio.

Per fare soldi, o quanto meno preservarli in modo conservativo, è essenziale capire che il concetto di “guadagnare dalla liquidità” si è ormai scontrato con i suoi stessi limiti. In definitiva, le strategie che presuppongono una riduzione dei rischi dovrebbero sovraperformare i “finti” vincitori a colpo sicuro nati dalla costante stampa di denaro delle banche centrali. Ciò che conta è l’economia reale e la sua crescita globale è e sembra destinata a proseguire con un ritmo inferiore alla media.

(Bill Gross via JanusHenderson.com)

Riproduzione riservata

STAY TUNED!

saldo principio sionista e non solo: i soldi si fanno coi soldi. Certo che poi se si mettono di mezzo le CB…..

grazie per aver condiviso questo articolo