in caricamento ...

Trading veloce con le bande di Bollinger

Mr Bollinger è un americano, creatore delle omonime bande, che gira il mondo come un missionario ma in realtà è un imprenditore; l’ho conosciuto l’anno scorso a Rimini alla fiera del trading. Davanti ad una folla avida di sapere aveva iniziato la sua relazione spiegando che su un grafico si possono rappresentare i prezzi con linee, barre e candele, e che le barre e candele per il trader sono più utili delle linee; è evidente che un certo stereotipo di trader italiano medio (=ex contadino) è sempre presente nella testa degli yankees e quindi, dear Bollinger, ho deciso di romperti le bande.

Milano, venerdì 6 febbraio, workshop: “Trading con futures e opzioni“

Interpretare le BB

Rimando in fondo al post per alcuni riferimenti e approfondimenti sull’argomento.

Sul grafico le bande di Bollinger (BB) sono due linee che formano un canale che racchiude per intero la maggior parte delle barre (o candele) dei prezzi; alcune barre dopo la chiusura evidenziano una porzione quasi sempre piccola (10% circa della lunghezza complessiva) esterna al canale. Raramente una barra resta fuori interamente dal canale e quando succede è un ottimo segnale contrarian. Queste barre, che definisco “perforanti” (BP), si possono presentare isolate o in una catena continua spesso a formare un trend impulsivo. Questa peculiarità consente di impostare una metodologia di trading veloce, cioè di un trading che si accontenta di piccoli movimenti di prezzo.

Importante aver chiaro anche il concetto di probabilità statistica che conferisce a questo indicatore una valenza matematica: il canale delimita un insieme di valori (prezzi) che hanno elevata probabilità di continuare a farne parte in un futuro molto prossimo. Un esempio per chiarire (spero): supponiamo che tutti i prezzi compresi fra 113 e 91 intorno ad una data media hanno probabilità del 95,4% di “manifestarsi” nelle barre successive e che pertanto tali barre rimarranno dentro il canale. Nel caso in cui il nuovo prezzo esce dall’insieme induce una forzatura, una specie di “anomalia statistica”, che viene rappresentata graficamente dalla perforazione. In caso di forte trend questa forzatura continuerà nelle barre successive e ci troveremo una serie di BP tutte addossate ad una delle due bande. Se invece la forzatura è stata momentanea (per mille motivi, il più delle volte sono manipolazioni “tecniche” delle mani forti) vedremo le barre successive dentro il canale magari a disegnare un trend correttivo interno o congestione.

In tutti i casi (probabilità 99,9%) le BP si chiuderanno con un prezzo inferiore al loro massimo e nell’80% dei casi il prezzo di chiusura sarà vicinissimo o dentro il canale.

Quindi se mi accorgessi che in un certo momento il prezzo sta uscendo dal canale (cioè dall’insieme statistico) devo considerare questa evidenza come un’anomalia destinata a scomparire rapidamente per quanto riguarda la singola BP. In termini pratici il prezzo che esce dal canale va a formare un massimo e poi ritraccia più o meno sensibilmente e ne deriva che il prezzo “anomalo” può essere tradato nella direzione del ritracciamento e che la banda mi indica il target di ritracciamento (scalping). Più sotto accenno anche al trading di posizione.

Le BB anche come indicatore contrarian

Spesso capita di leggere che la rottura dal basso verso l’alto della banda superiore è tendenzialmente segnale operativo d’acquisto (e viceversa per il taglio basso). L’osservazione e un briciolo di logica mi suggeriscono invece esattamente il contrario.

Innanzitutto la logica: le BB sono costruite sulla deviazione standard (DS) di una determinata media e il settaggio di default dell’indicatore è 2 DS (corrispondente a un insieme di prezzi con p=95,4%). La DS misura la volatilità dei prezzi e quindi il canale che disegna sul grafico si adegua alle variazioni di volatilità, allargandosi (le bande iniziano a divergere) o restringendosi (le bande convergono fino a correre piatte e parallele). Ergo: non confondiamo le BB con i livelli di supporto/resistenza e quindi ogni perforamento delle BB HA LA MATEMATICA CERTEZZA CHE DEVE RIENTRARE NELL’INTORNO DI PROBABILITA’ è solo questione di tempo (poco). I breakout di supporti e resistenze non hanno invece alcun rapporto con la matematica e i segnali operativi che generano sono una convenzione basata sul “comportamento medio” dei trader. Se così non fosse non si spiegherebbero le manipolazioni dei prezzi per la cattura degli stop (ordini condizionati inseriti nei sistemi). Le BB non forniscono indicazioni affidabili sul trend, quindi meglio affiancare altri indicatori (es. ADX) e soprattutto le trendline se si vuole operare secondo la direzionalità. Questa “mancanza” delle BB è però largamente compensata in termini operativi per il fatto che molto spesso una barra perforante isolata o seguita al massimo da altre due BP anticipa una correzione significativa. Anche da questa osservazione se ne può trarre una metodologia operativa.

Evidenze

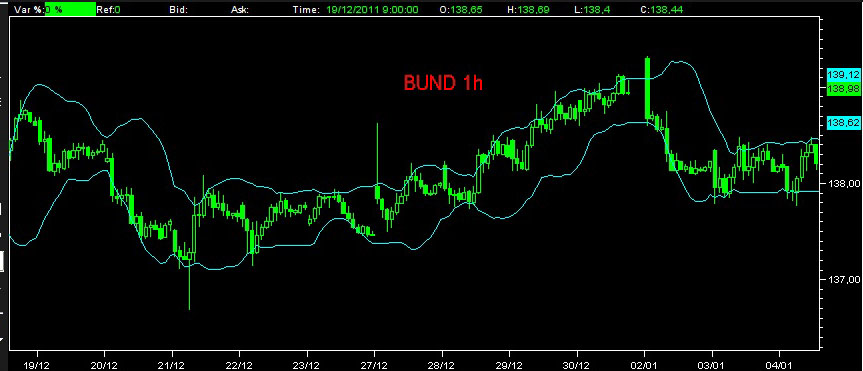

A titolo di esempio prendiamo il BUND future e guardiamolo su tre time frame: 5′, 1h e daily. I settaggi sono rispettivamente: BB(5,2), BB(14,2) e BB(21,2). Osservate le barre perforanti e il comportamento dei prezzi dopo perforazione.

Considerazioni

Notare che:

1. non si trovano BP ascendenti il cui massimo coincide con la chiusura e lo stesso dicasi all’opposto per le BP discendenti. Quindi la perforazione presenta sempre un immediato ritracciamento e talvolta la sua ampiezza è sufficiente per fare scalping

2. dopo la prima BP inizia spesso una correzione sfruttabile con trading di posizione su più barre; se invece la prima BP è seguita da almeno altre due BP e altri indicatori segnalano la formazione di un trend allora occorre implementare un trading direzionale sempre di posizione.

Le piccole perforazioni (decidete voi che cos’è “piccolo”) non devono essere considerate segnale operativo; a questo proposito è utile provare a settare diversamente il valore della media mobile che genera le BB per cercare di eliminare il più possibile i falsi segnali (“rumori di fondo”).

Operare in scalping

La PERFORAZIONE RIALZISTA VA VENDUTA (e quella ribassista comprata) ma solo dopo aver visto un accenno di ritracciamento, non prima; se possibile meglio aprire la posizione quando manca poco tempo al close della barra. Se una barra a 5 minuti inizia subito a perforare NON tradatela subito, aspettate almeno due minuti, meglio tre; solo se la barra parte forte (spike) si può tradare subito ma sempre dopo un accenno di ritracciamento.

Operare in posizione

Questa è l’operatività che preferisco e che consiglio. Monitoriamo i prezzi con pazienza e attendiamo che si completi la prima BP; se la barra successiva apre dentro il canale (o appena fuori) e prosegue all’interno allora è molto probabile che sia correzione e occorre trovare un punto di ingresso per tradare la correzione; di questo ne parlerò in altro post.

Se invece dopo la prima BP ne seguono altre due e il canale comincia ad aprirsi con le barre a ridosso coi real body, molto probabile che stia iniziando un trend (da confermare anche da altri indicatori) e allora occorre entrare in posizione dalla quarta barra. Ovviamente se fossimo in prossimità di supporti o resistenze importanti meglio attendere il breakout.

Interessante notare che dentro il canale si formano trend secondari senza BP e anche questi possono essere previsti con buone probabilità; occorre però trovare un “filtro” di lettura di questi movimenti da cui ricavare regole operative ma anche questo in altro post. Anzi, da DOMANI ESEMPI PRATICI DI TRADING CON LE BB e se qualcuno fosse interessato al TRADING DAL VIVO via blog me lo faccia sapere che mi organizzo.

Cautele

Con queste osservazioni ho proposto un approccio operativo con le BB piuttosto semplicistico e volutamente non ho abbinato questa tecnica ad altri indicatori o criteri di valutazione perchè non volevo proporre un trading system, mancano anche le indicazioni di stop. Ricordo che gli stop sono sempre obbligatori, sia per fermare le perdite sia per acquisire i guadagni. Con questa operatività, soprattutto se fatta su time frame brevissimi, i guadagni non si lasciano mai “correre”: si fissano in anticipo e si prendono quando maturano, e senza rimpianti. Alla lunga un metodo basato su regole e applicato con disciplina è sempre vincente.

Chi volesse provare ad usare le BB come descritto sopra è vivamente consigliato di farlo in simulazione ma in tempo reale, meglio con con time frame fra i 5 e 15 minuti, nella versione ‘scalping’ e ‘posizione’, con almeno 20 entry per tecnica, prendendosi diligentemente nota delle performance. Mi raccomando il settaggio delle BB: lasciare assolutamente 2 deviazioni standard e trovare per tentativi la media mobile che dà meno falsi segnali; quando cambiano le condizioni di mercato (variazioni sensibili di volatilità) potrebbe essere necessario resettare la mm.

Le bande di Bollinger

In italiano consiglio Wilkipedia

In inglese c’è una tonnellata di documenti, ad es. questo e questo

Sostieni I&M! Il tuo contributo è fondamentale per la continuazione di questo progetto!

Ti è piaciuto questo post? Clicca su “Mi Piace” qui in basso a sinistra!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

😀

questo è solo l’inizio…

ok per altri strumenti di genere italo-americano

Buon giorno, ottimo post, come sempre ! Grazie.

Non ho capito

” I settaggi sono rispettivamente: BB(5,2), BB(14,2) e BB(21,2).”

La cifra fra parentesi si riferisce al numero di periodi osservati in alternativa ai 20 periodi standard ?

Su TF bassi è utile ridurre ad 1,5 la deviazione standard delle BB ?

Anch’io sono disponibile per il trading dal vivo ( tempo permettendo ), anche se con la neve mi sà che questa settimana non si lavora per impraticabilità … dei siti !

Conservo i miei dubbi sull’utilità delle simulazioni che non stimolano la dovuta attenzione a quello che si stà facendo.

D’altra parte fare trading sul BUND con un future del valore di 125.000 euro senza la necessaria dimensione di conto e … psicologica sà molto di suicidio in diretta.

Io cerco un broker che permetta di utilizzare micro future da 2 o 5 centesimi di euro al tick in modo da poter fare palestra senza farsi male.

Qualcuno mi può aiutare ?

Grazie e buona serata a tutti.

Brio

è una questione di preferenze personali, l’importante è ottenere dei buoni segnali operativi e qui è solo l’esperienza che fa la differenza.

Io preferisco mantenere sempre 2DS perchè l’intorno di probabilità per me deve essere fisso, la mm mobile si puà cambiare a piacere perchè è soli il frutto di convenzioni o di numerologia fibonacciana

temo che i microfuture non esistano presso i broker nostrani

Neanche a farlo apposta sto leggendo il libro di Bollinger.

Un grosso grazie a Gremlin che condivide con noi alcune sue tecniche.

I pochi trader che ho conosciuto sono gelosissimi di ogni piccolo dettaglio dei loro sistemi, articoli come questo (e sono certo anche i prossimi visto il livello di tutti gli interventi di Gremlin) sono merce rara. Soprattutto se sono fruibili gratuitamente.

A questo punto devo fare un inchino e chapeau.

Se non infrango il copyright mi permetto di segnalare anche questo approfondimento:

http://www.forex-warez.com/Trading%20Books/John%20Bollinger%20-%20Bollinger%20on%20Bollinger%20Bands/John%20Bollinger%20-%20Bollinger%20on%20Bollinger%20Bands.pdf;

P.S.: Approfitto per fare un complimento a tutti i redattori, Vi seguo da tempo e penso che il livello dei contenuti del blog stia crescendo costantemente.

Mi sembra di aver visto micro euro 600€ margine

EURO STOXX 50® Index Dividend Fut 650€ margine

Su iwbank

Mi pare siano entrambi con 1€/tick però verifica perchè l’Euro/USD future è in dollari quindi strano che sia in euro il microfuture.

ecco qua:

http://www.iwbank.it/trading-offerta-derivati-trader.html

Ciao

molto bello…ti posso chiedere visto la mia ignoranza in tema di analisi tecnica (sono rimasti ai cross tra 2 media mobili ……) hai postato un grafico del bund daily con bb…secondo te i migliori settaggi per un time frame daily quale puo’ essere…

io uso solo la piattaforma di prorealtime gratuita (quindi solo con dati giornalieri) e l’unico trading che mi posso permettere anche per il tempo a disposizione e’ quello su piu’ giorni….puo’ essere usata questa tecnica per sfruttare i ritracciamente verso la media?

salve a tutti i lettori del blog, colgo oltre che per fare i miei complimenti per il post anche per dare un minuscolo consiglio per chi usa questa tecnica delle bande di Bollinger ,

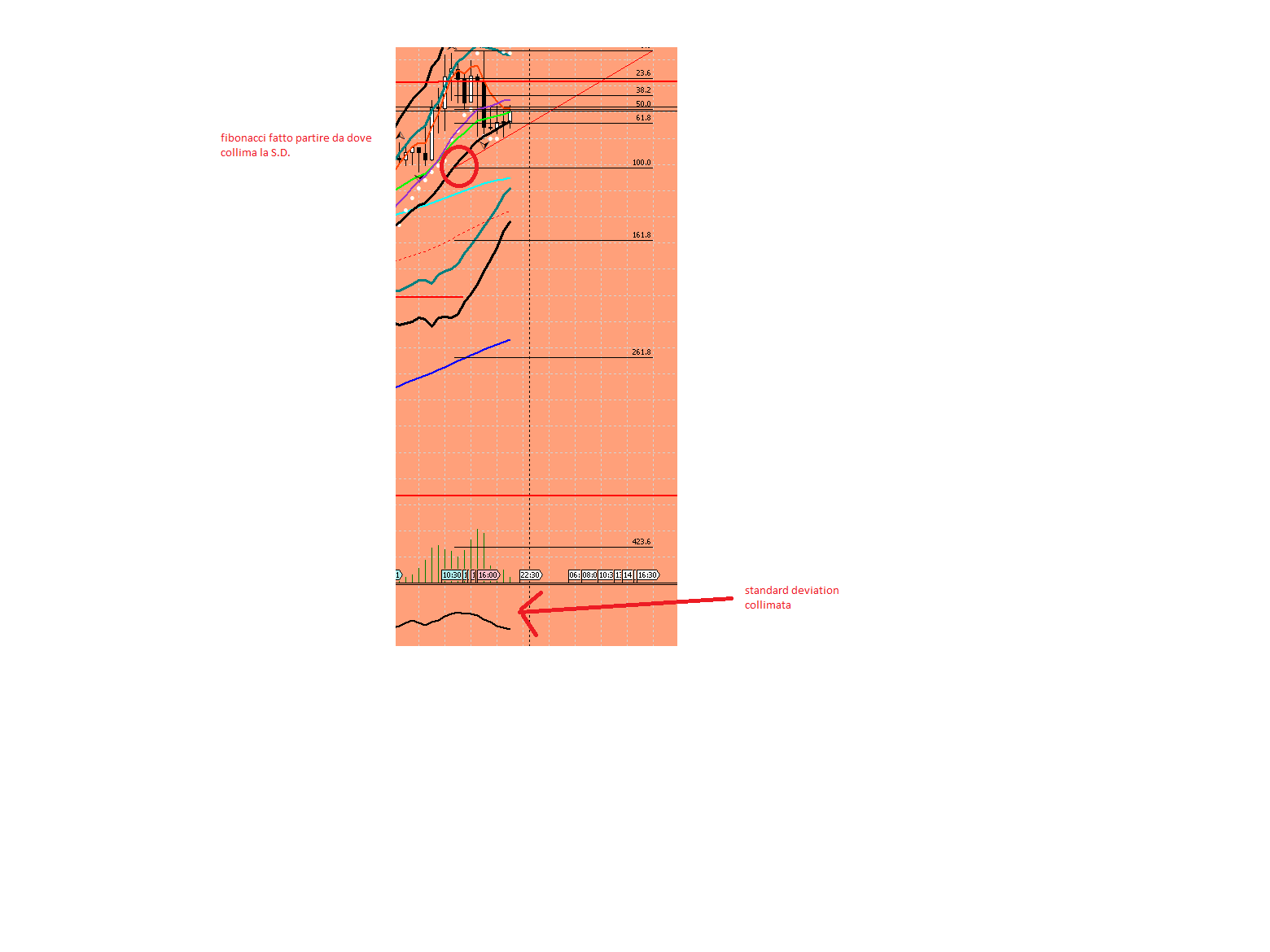

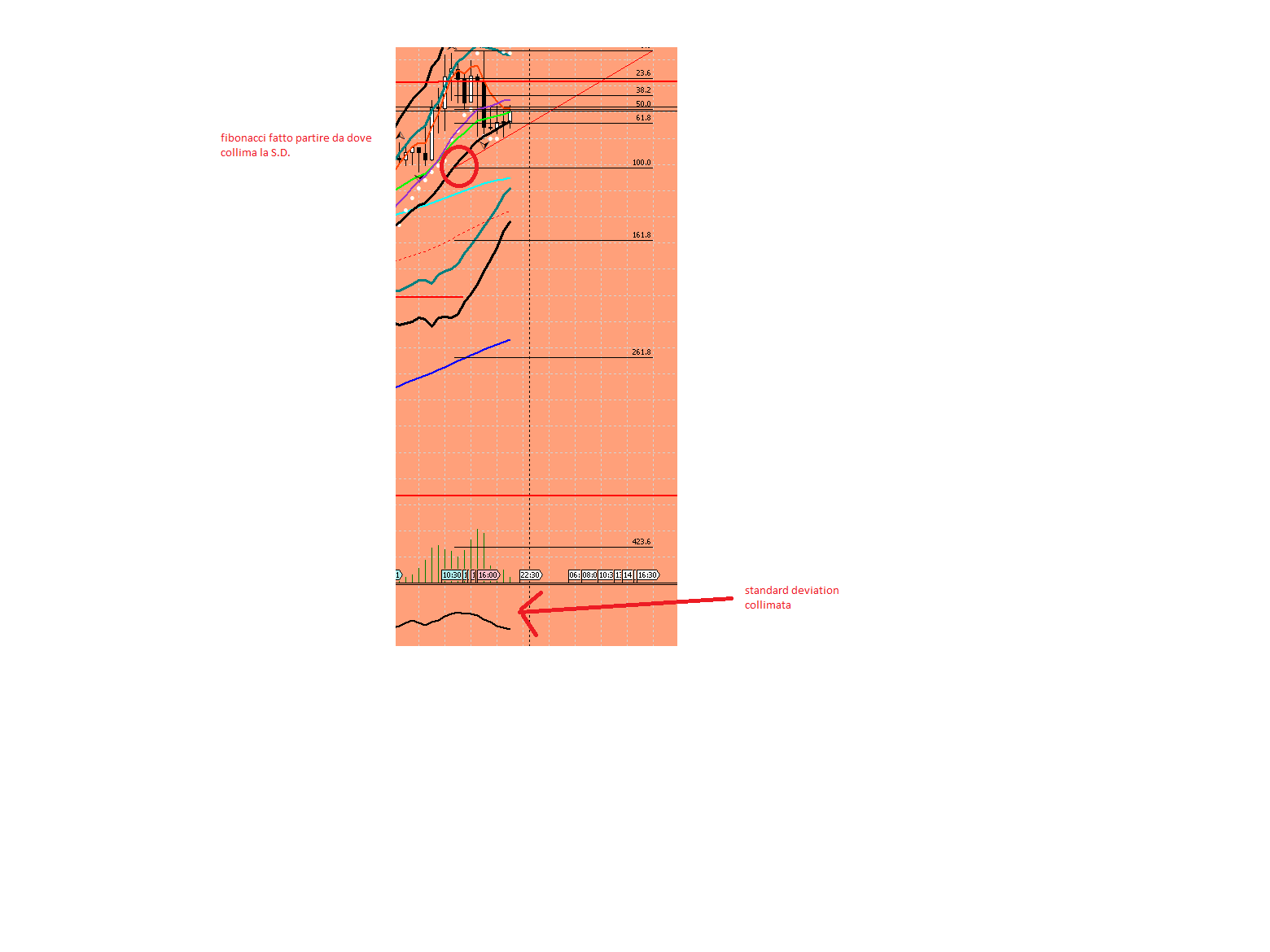

poiche’ potrebbe rivelarsi una lama a doppio taglio per chi non l’abbia adeguatamente provata e riprovata sul virtuale (come il sottoscritto) e capitone bene il comportamento relativo del prezzo in presenza di estremita’ delle bande, consiglio di filtrare i segnali anche con una deviazione standard a parte tra gli indicatori magari settata a 17 periodi sulle chiusure per chi fa scalping, ed entrare contrarian solo a collimazione avvenuta di tale indicatore con stop al di sopra dell’ultimo massimo precedente, e con target al 61.8 di fibonacci di ritracciamento per chi fa scalping.

in caso per maggiori info sono disposto a spiegarmi meglio.

scusa grmlin se mi sono permesso di fare questo appunto, era solo per aggiungere una sciocchezza ad un tuo gia’ stupendo articolo.

Nel rinnovarti i miei complimenti saluto tutti e anche il grande DT.

il settaggio dipende da molti fattori e il più importante è il proprio COMFORT

con l’esperienza ti fai l’occhio e capisci, provando e riprovando, qual’è il settaggio migliore per un dato strumento e per una data fase di mercato, non ci sono ricette

ripeto: provando e riprovando

prossimamente farò altri interventi, daily incluso

non perderti quello sull’envelope

puma1974@finanza: puma1974@finanza,e’ un segnale quello sul cross eurusd?

è un primo segnale necessita di conferme, col daily devi aspettare dei giorni per capirci di più e la selezione del trad con le migliori probabilità magari ti richiede settimane di pazienza

per il medio periodo preferisco lavorare su grafico a 4h

è un piacere qualsiasi intervento, figurati il tuo

😀

contributo apprezzatissimo che verificherò al più presto

Grazie anche per la pazienza….

a presto….faccio dei tentativi

😀 ….. allora attendo un tuo commento su questo tipo di opportunita’, noterai che quando collima la standard deviation è un segnale fortissimo di ritracciamento fino al 61.8 di fibo tarato pero’ da dove collima, come nell’esempio da me allegato riferito al CABLE.

Un altro post da appendere e conservare come un’enciclopedia…

estx@finanza

Grazie molte, gentilissimo, io uso IW Bank ed avevo visto un fut sul cross euro vs. dollaro del valore di 12500 dollari.

Cioè 1,25 dollari al tick ( circa 1 euro al tick ). Probabilmente è quello di cui strivi tu.

Su eurostoxx non sò. Adesso guardo bene.

Io mi sono fatto l’idea che per imparare delle perdite le devi mettere in conto ( perdono quelli bravi figurati io )

E devi essere capitalizzato 10 volte il valore nominale del future per poter mediare e sopportare il mercato se contrario .

Ed il capitale che dedichi ai derivati devi essere disposto a perderlo ( se no fai i BTP – e perdi pure li ! )

Siccome, secondo me, questi sono strumenti pericolosi ( e se chiudono alle 22 e riaprono alle 8 del mattino dopo sono pericolosissimi – come pure nei fine settimana dove può succedere di tutto ed tuo future ha perso 300 punti da moltiplicare per il valore del tick ) cerco una “size” da 2 max 5 cent di dollaro, almeno non mi rovino.

Se la trovo ve lo scrivo qui.

Avete notato il BUND diretto verso il doppio massimo ?

Ciao. Grazie ancora

Buona settimana a tutti.

Brio

SVEGLIA… SVEGLIA!!!

Letto e capito tutto e la cosa ha dell’incredibile.

Grem..una parentesi piccola piccola su stop profit?

Sembrerà strano ma è quello che mi crea piu problemi.

Buona giornata a tutti.

Ciao Dream 😉

ps. scusami grem settaggio per 15′, 10/2?

Io messo quello.

Sto già provando….e sto già facendo cose che non dovrei…tipo lasciar correre i profitti.

….ahhh che bello lasciar correre i profitti… 😀

joe ross è un m,aestro sul trailing stop

è tutto molto semplice: quando sei in guadagno la prima cosa da fare è convincersi che la posizione potrà chiudersi solo in guadagno e lo stop lo decidi tu sulla base del guadagno MINIMO che vuoi conseguire

il difficile è controllare l’avidità, nel senso di “speranza” che i profitti possano “correre”

in questo blog non c’è limite al meglio grazie al CONTRIBUTO DI TUTTI

il BOSS in primis

“anche con una deviazione standard a parte” esattamente cosa intendi?

Tu proponi anche Fibonacci…aiuto ma come si fa a star dietro a tutto su un graf a 5′ poi…se non 2′. 😯

gremlin,

Chiuso. Non sul max ma comunque bene. L’avidità oltre ad essere rivoltante in sè, non porta lontano. Ne ho già avuta conferma diverse volte. 🙁

Scusate voi riuscite ad aprire lo studio di fabio longo?????a me da file not found

quando ho scritto il post era disponibile, adesso il proprietario ha deciso che questo documento è disponibile solo a pagamento, mi spiace di non averlo copiato

evidentemente lui ci segue 👿

sinceramente sconsiglio questa tecnica su un time frame di due minuti, ma anche su uno di 5 perchè è troppo stressato il mercato per questa tecnica.

cio’ non toglie che ci sono bravi trader che la usano su un 5minuti in maniera profittevole, ma il mio scopo è evitare l’overtrading da scalping…. è come se avessi il morbo di parkinson, quindi uso time frame piu’ ampi, tanto è applicabbile su qualsiasi tm.

gremlin: come se avessi il morbo di parkinson, quindi uso time frame piu’ ampi, tanto è applicabbile su qua

🙂

Hehehe…mai fermarsi alle apparenze… 😉 ed ecco che il nostro Grem ci propone un post davvero…gustoso…

Io ci sono per il trading dal vivo (c’erano dubbi?).

Ti chiedo solo e penso possa essere utile anche ad altri, seguire un future…una valuta… un’azione…ma qualcosa che tutte le piattaforme abbiano.

Purtroppo il tuo optiontrading “agressivo” fatto sull’aussie, solo pochi lo possono seguire ed è un vero peccato.

(ma a me va bene perchè devo ancora leggere livingston… 😯 )

Grazie Grem per questi insegnamenti.