in caricamento ...

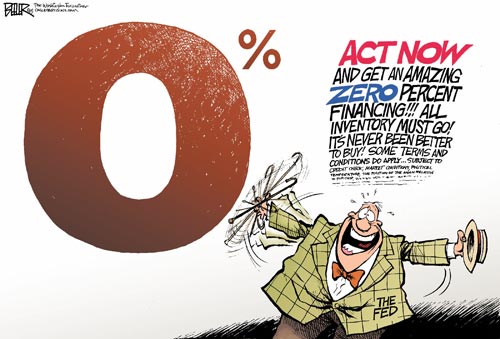

TASSO ZERO: una manna per il Tesoro ma per il resto?

L’asta dei titoli di stato di più comuni alla massa degli investitori italiani “Old Style”, ovvero i BOT, ha dato al possibilità al Tesoro di finanziarsi a tasso ZERO. Perché è stato proprio questo il risultato del rendimento del BOT a sei mesi. ZERO. Ovviamente il risparmiatore che ha sottoscritto il BOT dovrà tenere conto delle spese, che in questo favoloso tasso non sono contemplate, più le imposte che saranno pari quantomeno allo 0.20%.

L’asta dei titoli di stato di più comuni alla massa degli investitori italiani “Old Style”, ovvero i BOT, ha dato al possibilità al Tesoro di finanziarsi a tasso ZERO. Perché è stato proprio questo il risultato del rendimento del BOT a sei mesi. ZERO. Ovviamente il risparmiatore che ha sottoscritto il BOT dovrà tenere conto delle spese, che in questo favoloso tasso non sono contemplate, più le imposte che saranno pari quantomeno allo 0.20%.

Quindi questa è un’operazione palesemente in perdita per l’investitore. Ma se uno ci perde quacun’altro ci guadagna. E chi ci guadagna è proprio lo stato italiano, il quale può approfittare del folle momento di mercato per rifinanziare il suo debito, magari cercando di allungarne un po’ la scadenza, spendendo di meno.

Ultima curiosità sui BOT: la domanda è stata doppia rispetto alla quantità offerta. La “corsa al BOT” non credo sia dovuta al retail…

Torniamo però la “tasso zero”. Una bella occasione per il Tesoro italiano, sponda BCE. Non dimentichiamo infatti che il nostro rating, in un regime di normalità, non ci permetterebbe di certo emissioni con certi tassi. Il rating è pari a quello dato a paesi come Marocco, Azerbaijan, Russia, che nella loro valuta locale, per finanziarsi devono offrire ben altri rendimenti.

L’effetto di questi ribassi dei tassi in Eurozona sono salutati come un’occasione imperdibile per generare crescita economica.

Fermi tutti.

Da quanto mi risulta il tasso zero in Europa e soprattutto in Italia ha generato:

1) Una bolla nel mondo obbligazionario evidentissima ma giustificabile dal QE della BCE

2) Una corsa dei risparmiatori ad acquistare asset più rischiosi, aumentando forse inconsapevolmente la loro propensione al rischio

3) Il mercato immobiliare non mi risulta abbia ripreso a crescere in modo poderoso

4) I finanziamenti, malgrado il costo “risibile” del denaro, continuano ad essere concessi col contagocce e a condizioni “onerose” rispetto alla media UE. Anche a causa del tasso di insolvenza che resta sempre a livelli molto elevati

5) La situazione economica resta al momento in una fase di stallo

6) Il mondo del lavoro non dà segni plausibili di inversione di tendenza

Quindi, il tasso zero aiuta i governi delle economie più deboli per esercitare un rolling sui bond decisamente virtuoso, ma poi nel concreto, questo QE sta realmente facendo ripartire il credito, l’industria, l’occupazione e l’economia in generale?

Inoltre, l’aumento della propensione al rischio degli investitori è stata una politica che la stessa BCE ha visto di buon occhio. Ma siamo certi che sia sempre così facile ed elementare guadagnare soldi in modalità” esente da rischi”?

Speriamo sempre che tutto vada nel verso giusto e che non si rompa il meccanismo che regge tutto sulla fiducia.

In caso contrario sarà il momento del risveglio.

Per il momento, quindi, buonanotte a tutti.

ALLEGATO

Curva dei tassi: confronto tra Germania e Svizzera

Il grafico si commenta da se. La Germania è rendimento negativo (malgrado i rialzi dei rendimenti degli ultimi giorni) fino alla scadenza del 7 anni. La Svizzera invece, continua ad essere NEGATIVA anche a 10 anni.

Il grafico si commenta da se. La Germania è rendimento negativo (malgrado i rialzi dei rendimenti degli ultimi giorni) fino alla scadenza del 7 anni. La Svizzera invece, continua ad essere NEGATIVA anche a 10 anni.

Se per voi tutto questo è normale….

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La nuova guida per i tuoi investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

@ DT

“Se per voi tutto questo è normale….”

esposizione da manuale, niente da dire. Anche perchè c’è poco da aggiungere, se mai semplicemente approfondire cercando di dare dei “perchè” :

punto 2) sarà un caso, ma recentemente il governatore di BankItalia in un suo intervento ha focalizzato, stranamente enfatizzandolo oltremisura, che “le banche italiane devono descrivere alla clientela -a tutta la clientela anche ai soli possessori di semplici c/c- il nuovo ordinamento UE in fatto di BAIL-IN…” ho trovato molto strana questa sua “preoccupazione”, ma se messa in relazione al presente periodo, me lo spiego in qualche modo… mmhh… aih aih aih…

punto 3) una leggerissima ripresina nell’ultimo mese, dopo sette anni di gelo assoluto, lo prova che la manodopera e l’occupazione edilizia è calata ulteriormente nel 2014, dopo anni continui di perdita occupazionale; di certo il settore più colpito dell’economia italiana; se è vero che l’edilizia è uno dei settori in grado di produrre più ricchezza e crescita in un sistema ecomomico evoluto (considerando tutto il corposo indotto che si porta dietro) ci si spiega facilmente perchè il ns pil è altrettanto congelato .

punto 4) a FEB2015 187 mld di € (secondo fonti estere attendibili anche di più…) di “sofferenze” bancarie italiane certificate da ABI; sembra che anche i ns istituti soffrano ancora di parecchi scheletri nell’armadio; finchè non viene ripulita questa situazione (infatti sappiamo che Padoan stà lavorando ad un progetto BAD BANK a livello nazionale) sperare di rivedere aperti i rubinetti del credito verso fam e pmi credo sia quasi utopia)

punto 6) beh, se il trend è quello pubblicato oggi, con la disoccupazione che ha di nuovo toccato il 13% (e 43% di fascia giovanile) si capisce che le prospettive non sono mica tanto rosee… ma renzi spera di far crescere il pil italiano solo con i 6 mesi di EXPO, forse???…

A livello generale : è una vera pacchia -e un grosso sospiro di sollievo- per uno Stato che desta qualche preoccupazione tra gli investitori istituzionali, sapere che l’Italia può finanziarsi a costo zero(o quasi)… io fatico ancora a comprendere perchè il treasury rende quasi il 2% quando il ns btp decennale rende 1,4%, ma fa niente, sarà la follia dei tempi che stiamo vivendo e in cui ci hanno voluto precipitare… certo che, ritornando al tuo punto 1 che evidenzia la certezza di una bolla (più bolle?) in essere, prima o poi qualcosa di grosso o di strano deve succedere…

TASSO ZERO: una manna per il Tesoro ma per il resto CAZZI AMARI PER UN COSTO DA 3 MILIARDI EURO ANNO. http://icebergfinanza.finanza.com/2015/04/28/giocatori-dazzardo-report-tesoro-fidati-di-mef/ ( Kry Scrive:

28 aprile 2015 alle 09:27

E’ proprio il colmo dei colmi … c’impongono l’austerità per pagare i derivati magari a DB. )

La differenza aritmetica è sempre -1. Per chi ha debiti , praticamente quasi tutti , è meglio inflazione al 6% con tassi al 5. Ma sai l’inflazione è brutta e cattiva e non vorrai che il governo venga accusato di repressione finanziaria vero.

Non c’è niente di normale.

Ci fosse dovremmo portare qualcosa per l’acidità di stomaco al Dragone. Perchè qualcuno la domanda prima o poi gliela fara’:

Mi scusi Mr or President Draghi…Mi spiegherebbe perchè (dopo i dati di oggi della Bank of Japan che a distanza di 18mesi ovvero il suo stesso arco temporale del suo QE) nessuno parla di un Gdp Japan inzuppato di abenomics praticamente flat in Yen, dopo un 20% di svalutazione della moneta (per cui un Gdp reale in Dsp praticamente distrutto) un rinvio sine die in materia fiscale, ancora è stato posticipato di due anni il raggiungimento del target del 2% di inflazione?

Mi scusi Mr President ma non è che ci sta prendendo appena appena in giro? E non fosse così, ammesso e non concesso che la sua iniziativa funzioni (diversamente da quanto sta avvenendo in Usa, Japan e UK perchè lei è piu’ bravo..) e andassimo al 2% di inflazione velocemente…(?!) mi spiegherebbe quali sarebbero le sue intenzioni in termini di tassi di riferimento?

solo curiosità sa’ mr president …:

perchè ( se la cosa funziona) se l’inflazione sale la mia banca centrale rischia di estinguere dei sui segretissimi derivati sul rischio tassi al punto di massima perdita e si accolla quelli di un’ altra posizione (diciamo su 100mld e una duration media di 7?) senza copertura…..e non penso che lei lasci risalire l’inflazione senza intraprendere gli opportuni provvedimenti (lei o i suoi consiglieri nordici).

ed infine (o meglio ce ne sarebbero altre ma per oggi basta): quando lei ha concesso TLTRO al sistema bancario europeo per qualche centinaio di mld (le ricordo T sta per Targeted) ha definito una forma di check dell’utilizzo dei fondi? Le segnalo che i principali prenditori non sembrerebbero aver ben chiaro il significato di Targeted……a stare alle statistiche del suo istituto chiaro…e non prestando orecchie alle cassandre…

Walpurgisnacht

auguri a chi compie gli anni

https://www.youtube.com/watch?v=QA4-VWgYHSw

e buona festa a chi lavora

supponi che nella nuova era dei ritorni diminuiti l’economia a livello di PIL cali costantemente invece di salire come nell’era precedente. Supponi allora di trovare un qualche parcheggio per i tuoi sudati risparmi che ti garantisca a scadenza di acquistare quanto acquisti oggi. Supponi che renda a livello nominale ZERO, anzi, siamo cattivi oggi, renda meno di zero (con tutto ciò che implica). Non è un affare da non perdere ? Peccato non ci sia nulla che te lo possa garantire. Comprendo, è difficile anche solo immaginarlo ma in fondo tra avere un gov che rende il 5% con inflazione al 6% e un gov a zero e inflazione a -1% c’è differenza ? Beh, sì c’è, ma per ora basta così.