in caricamento ...

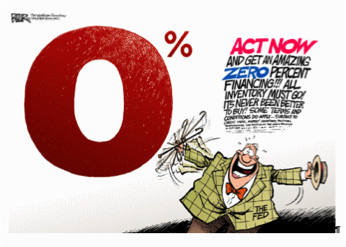

TASSO ZERO: nemico di banche ed assicurazioni

Le quattro “good bank” ( o bridge bank) continuano a perdere denaro. La colpa è anche del sistema che, con tassi ZIRP conditi con deflazione e rischio recessione crea un mix esplosivo che mette a repentaglio la solidità oltre che la redditività delle assicurazioni e delle banche italiane

Già in passato ci siamo più volte occupati delle famose 4 “good bank” scorporate dalle “bad bank” ormai in via di liquidazione. Sto ovviamente parlando delle varie Etruria, Cariferrara, Banca Marche e Carichieti.

Le quattro “good bank” dovevano (il condizionale è d’obbligo) includere tutto il “buono” che rimaneva. Infatti queste quattro banche venivano definite “bridge bank”, proprio perché destinate ad essere valorizzate e poi cedute. Quindi le quattro bridge bank erano solide, senza magagne, senza sofferenze, insomma caste e pure, pronte per la vendita, vero?

Questa sarebbe stata la logica, ed invece NO!

Dalla data del 22/11/2015, giorno della scissione, queste quattro banche italiane “nuove di zecca” sono riuscite a perdere la bellezza di 4 milioni di Euro. Ma come è possibile, direte voi?

“E’ un problema di redditività” dice la Banca d’Italia. E quindi se il problema è la redditività, significa che queste quattro banche possono solo peggiorare la loro situazione. Quindi, onde evitare future necessarie ricapitalizzazioni, bisogna venderle e anche in fretta. E chi aveva “creduto” in queste banche si è fumato in pochi mesi il 60% del valore del proprio investimento.

«Abbiamo ricevuto una decina di manifestazioni di interesse. Nelle prossime due settimane arriveremo a definire la short list. Chi vi farà parte avrà accesso alla data room, in modo da poter pienamente valutare lo stato della quattro nuove banche e formulare, entro luglio, un’offerta vincolante. A quel punto ci sarà il tempo per le negoziazioni e per chiudere le cessioni entro il 30 settembre. Non ci saranno ulteriori deroghe temporali». (CdS)

Così parlò i presidente delle 4 banche, Roberto Nicastro. E non si accettano deroghe temporali per i motivi che vi ho detto. Anche perché più passa il tempo e più perdono denaro. Si stima che dalla valutazione originaria fosse pari a circa 2 miliardi di Euro, oggi si cercherà di vendere tutto il gruppo delle bridge bank per 700 milioni. E per le banche che ci avevano investito, significa una sonora perdita. In primis a rimetterci è ovviamente la Banca d’Italia.

Questo episodio serve per farci capire come un’operazione che all’apparenza poteva sembrare “sicura” è riuscita a portare delle sonore perdite. Colpa soprattutto della redditività. Le banche hanno una serie di costi che non vengono più “coperti” dalla forbice dei tassi. E questo diventa un grande problema soprattutto se la banca non è efficiente, se non ha saputo allargare il suo modello di business, se non c’è una forte attenzione ai costi.

Ecco quindi un punto dolente che l’investitore ed il risparmiatore devono tenere BEN presente.

La politica ZIRP (Zero Interest Rate Protocol) e addirittura NIRP (Negative Interest Rate Protocol) non è proprio “rose e fiori” per l’economia. Ovviamente abbatte i costi dei finanziamenti, crea moltissima liquidità a disposizione del sistema bancario (che poi non viene comunque utilizzata causa problemi diversi quali tassi elevati di insolvenza, alto rischio di credito e bassi guadagni dalla forbice, ad esempio) ma ha anche delle forti controindicazioni.

Infatti, come è noto, malgrado tutta questa politica monetaria espansiva, siamo sull’orlo della deflazione. Ed uno dei peggiori nemici della stabilità finanziaria e, soprattutto, della redditività del mondo finanziario (banche ed assicurazioni) sono proprio la deflazione condita da una bassa crescita economica, se non addirittura dalla recessione. Leggete alcune recenti dichiarazioni di Salvatore Rossi, Direttore Generale di Bankitalia nonché presidente dell’IVASS.

(…) «Sono state sollevate preoccupazioni – ha dichiarato Rossi – che i tassi d’interesse molto bassi o negativi possano danneggiare la redditività delle compagnie di assicurazioni, così come delle banche e dei fondi d’investimento. In qualità di responsabile della vigilanza sulle assicurazioni in Italia, devo dire che questo non è un problema grave nel nostro Paese. Può esserlo per alcune compagnie in Germania». Le compagnie tedesche hanno stipulato polizze di assicurazione sulla vita con un rendimento garantito pressoché impossibile da mantenere nell’attuale situazione dei tassi. (…)

Questa si chiama propaganda, in quanto sicuramente è vero (e ne abbiamo parlato anche quim ricordate?) le assicurazioni tedesche sono molto peggio messe rispetto a quelle italiane, ma non è certo corretto dire che qui, in Italia, il sistema assicurativo possa dormire sonni tranquilli, con una redditività decorosa e rassicurante. I BTP non sono certo arrivati a rendimenti negativi come i Bund e le nostre compagnie non devono garantire rendimenti “fuori mercato” come certi contratti stipulati in Germania. Ma il sistema finanziario italiano è comunque fortemente sotto pressione. E la storia delle quattro Bridge Bank ce lo testimonia.

(…) «Il problema esiste – ha sostenuto Rossi – ma nelle banche centrali, in Italia e in Europa, abbiamo esaminato la questione con uno scenario controfattuale. Cosa sarebbe successo se la Banca centrale europea non avesse adottato la sua politica monetaria accomodante, anche con strumenti non convenzionali? (…)

Questo è vero, non stiamo colpevolizzando Draghi, perché se non fosse intervenuto salvando il sistema finanziario, sarebbe stato peggio per tutti, Diciamo che è stato scelto quello che, all’apparenza sembrava il male minore, nella consapevolezza che si andata incontro ad esperimenti di politica monetaria senza precedenti.

(…) Si sarebbe messa in moto una spirale deflazionistica. E sono la deflazione e la recessione i peggiori nemici della stabilità finanziaria e della redditività delle istituzioni finanziarie. L’impatto dei tassi d’interesse agli attuali livelli è doloroso, ma sopportabile. Del resto, non riteniamo che questi dovranno continuare per sempre». (…)

Doloroso, sopportabile, ma tutto questo fino ad un certo punto, in quanto uno scenario di lungo termine potrebbe ledere in modo considerevole il patrimonio di molti istituti di credito. E non è certo un caso la richiesta da parte del sistema di ulteriori operazioni di M&A al fine diventare “più forti”. Si ha la consapevolezza che il sistema diventa molto fragile con un quadro macroeconomico di questo tipo. E non si può che sperare in una qualche inversione di tendenza. Ovviamente Rossi lo dà come probabile (nulla è per sempre) ma la stessa Bankitalia non può sbilanciarsi sulle date, perché non ne ha la più pallida idea.

Quindi, se non lo avevate ancora capito, il “topolino” del tasso zero, condito con bassa crescita, ampia base monetaria ma anche disinflazione (se non deflazione) sta rosicchiando le basi della solidità di un sistema economico che, a questo punto possiamo paragonare ad un gigante coi piedi di formaggio.

Se poi vogliamo aggiungere un altro tassello, si sente anche abbastanza puzza di marcio. Sarà il formaggio che è andato a male oppure è semplicemente un blu di capra?

Buon appetito.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Che mercato!!! Siamo praticamente a metà strada: da una parte 2111,05 e la fine conclamata del mercato orso con ritorno ai massimi (e un bello stoppone nel viso al sottoscritto!), dall’ altra 2025,91 che se sfondato riporrebbe in auge il primo obiettivo in area 1810. Mai come questa volta massima disciplina, non innamorarsi della posizione e, se vorrà rompere anche i massimi a 2134, non si dovrà fare altro che rimettersi long…anche se la cosa non ci torna un gran che! Attendiamo la chiusura settimanale e vediamo dove ci porta l’ America.

Per gli amnti della cartomanzia, dell’ astrologia e della gingillometria oggi è una data importante per il buon Bradley http://bradleysiderograph.com/2016-turn-dates-sp500/

Quindi se non vi tornasse tanto questo rialzo…date la colpa alle stelle!!!!

Torna tutto..

Stiamo convergendo verso metà giugno-fine luglio… Poi si vedrà!!!

TASSO ZERO: nemico di banche ed assicurazioni … e risparmiatori.

Opss mi sono sbagliato , gli ultimi no … son buoni solo come polli da spennare.

Il mercato non si sa dove andrà: e quindi non si sa se l’economia crescerà o no. Questo è vero, ma non so bene se – per l’economia leader, gli USA – ci sia un ciclo bello fresco da affrontare: è possibile, ma difficile. Non è forse vero che gli utili sono in difficoltà e che la più gran parte degli acquisti in America è fatta da buy back? Ce lo vedi tu un rialzo sano con la leva del Margin Debt a questi livelli? Mai dire mai, tuttavia se devo aspettarmi qualcosa propendo di più per una purga dei mercati, piuttosto che per un’altra abbuffata. Tutt’al più si può stare qualche tempo ad aspettare…

lorepi,

sono pronto a scommettere….. un caffè … che a ottobre se non a fine anno saremo sempre qui a discutere sulla mancata cessione delle quattro …. dell’Ave Maria… volevo dire delle 4 banche….