in caricamento ...

TASSI di INTERESSE: le 4 fasi del ciclo

Questa mattina ho avuto la fortuna di confrontarmi con un cliente che, tra le altre cose, è anche un socio di una SIM e quindi, non è proprio l’ultimo degli sprovveduti.

Un personaggio che è un professionista oltre che un amico. E con questa persona abbiamo parlato di tassi di interesse. Ovvero del fatto che, dopo anni di magra, finalmente stanno tornando a vedersi rendimenti interessanti. Per esempio sul BTP 10yr, piaccia o non piaccia, giriamo su un 3.50% netto.

Ma la domanda che mi è stata posta è la più classica che potrebbe farmi un qualsiasi risparmiatore. Ma è veramente arrivato il momento di comprare bond? O meglio, è arrivato il momento di puntare sulla duration?

PREMESSA D’OBBLIGO: la sfera di cristallo è rotta da tempo e quindi di certezze non ce ne sono. Ma dal punto di vista teorico si possono fare dei ragionamenti che possiamo considerare quantomeno “interessanti”.

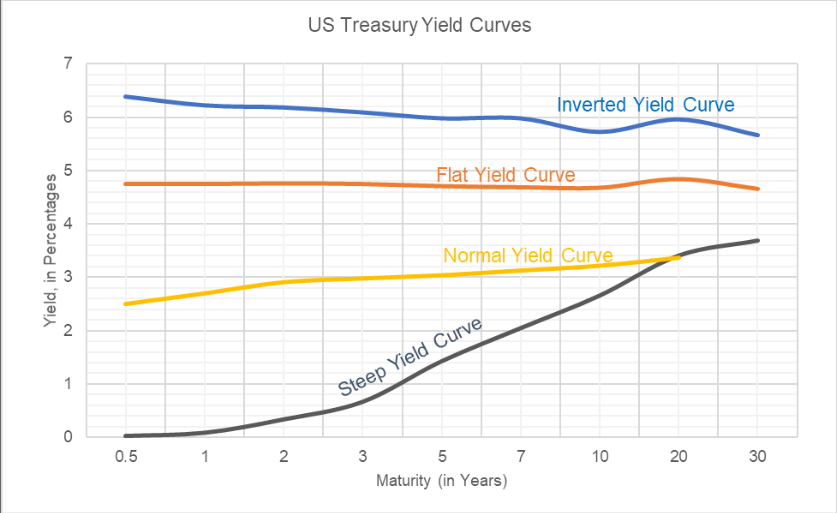

Possiamo distinguere il ciclo dei tassi di interesse in 4 fasi

FASE 1: rendimenti che vanno al minimo, banche centrali iper accomodanti per sostenere un ciclo economico che è in difficoltà. Ovviamente possiamo ragionare, nel breve termine, con la partenza del periodo Covid. Aumenta l’inflazione e la curva inizia ad irripidirsi.

FASE 2: riparte la crescita stimolata dalle banche centrali, l’inflazione continua a salire e inizia a ragionarsi sulla possibilità di rallentare gli stimoli. Inizia a girare voce che in futuro si taglierà il QE ed i tassi ripartiranno. In questa fase il mercato vede i tassi di interesse a lungo termine salire in modo importante proprio perché si percepisce una FED meno proattiva di quanto dovrebbe. I tecnici lo chiamano il “bear steepening”.

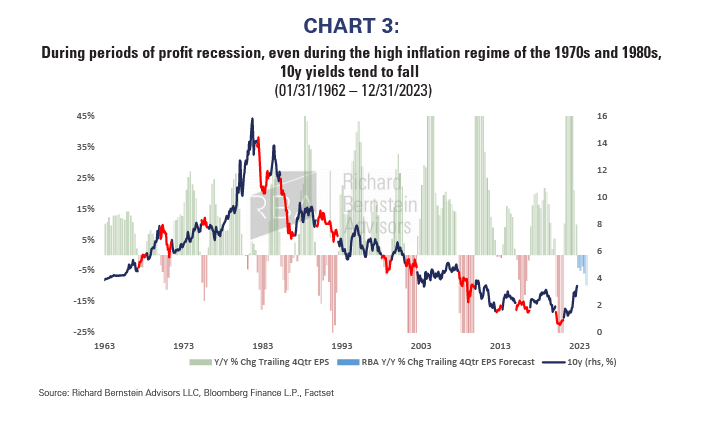

FASE 3: eccoci ad una fase che ci interessa molto. Ancora crescita economica, ma gli utili scendono e la FED non sostiene più l’economia e invece diventa aggressiva. E a quel punto ecco che il mercato gira e per gli investitori i tempi si fanno duri. Inflazione elevata e crescita che è ancora presente anche se labile (parliamo di USA, ovvio) ma attenzione, la recessione è dietro l’angolo. Utili e crescita hanno raggiunto il loro picco e quindi si cerca di raffreddare l’economia da un’inflazione troppo forte. La curva dei rendimenti inverte, con una parte breve che rappresenta la politica monetaria ed una parte a lungo termine che sintetizza la crescita economica.

Si tratta di inversione perché la politica monetaria rialzista domina sulla crescita che risulta indebolita. Inutile dirlo che siamo proprio in questa fase.

FASE 4: ormai il mercato ha prezzato tutti i rialzi FED, la crescita economica è negativa, ma in quel momento ecco che la parte lunga della curva inizia a scendere. E la FED… torna a tagliare i tassi ed ecco che allora anche la parte breve della curva scende. E’ quindi un nuovo irripidimento ma con vocazione rialzista. Ovviamente è presto per questa fase, che sarà forse realtà l’anno prossimo.

Guardate questo ciclo dei tassi FED. Credo sia ben visibile proprio la dinamica dei 4 cicli di cui vi ho appena parlato.

STAY TUNED!

–