in caricamento ...

TAPERING e BILANCIO BCE: soluzioni per il futuro dell’ Eurozona

Agosto. Mese di pausa per i mercati finanziari, spesso però preso di mira dagli speculatori che riescono ad approfittare della bassa presenza di operatori per “dirigere” alcuni asset in una certa direzione per un periodo di tempo.

Quindi aumento della volatilità.

Ma questo agosto non è per nulla così, quantomeno fino ad ora. La volatilità langue sotto tutti i punti di vista e anche il forex, che fino a qualche settimana fa, si muoveva in modo più brillante, complice la debolezza dell’Dollaro USA e la forza dell’Euro, ecco che anche sul valutario torna la calma.

Quindi, quando è che si torna a ballare o quando arrivano di nuovo delle situazioni che possono “muovere” i mercati?

Il mirino ce l’ho puntato su un argomento che tornerà di certo di attualità, che oggi è andato in vacanza con tutto il resto ma diventerà tema di discussione per l’autunno.

Il giorno 7 settembre assisteremo all’ennesimo Meeting BCE. E in quella data si tornerà ovviamente a parlare di tapering, di politica monetaria e di normalizzazione.

Siamo onesti. I giornali parlano di tanta teoria ma poi… in pratica che succederà? Anche perchè la “normalizzazione” dovrebbe diventare realtà quando il target inflazione 2% viene stabilmente raggiunto. Missione NON compiuta. A quel punto, se si vuole restare “fedeli alla linea” si continua con gli acquisti. Ma ci sono due problemi. Il primo è che non tutti sono d’accordo, tedeschi in primis. Il secondo è che inizia a mancare “carta” da comprare. E allora c’è una strada alternativa? Masciandaro, sul Sole 24 Ore (professore bocconiano) propone una strada diversa.

(…) Immaginiamo che la Banca centrale europea emetta proprie obbligazioni a medio-lungo termine. L’emissione di obbligazioni rastrella liquidità, e va nel senso contrario alle operazioni di acquisto di titoli. Si creerebbe così un rubinetto di sicurezza, con cui modificare le dimensioni e la composizione del bilancio della banca centrale, senza alterare direttamente i mercati dei titoli pubblici, e nel contempo offrire al mercato una nuova attività a rischio minimo – i cosiddetti safe asset – di cui i mercati hanno bisogno. È una idea fuori dagli schemi tradizionali? Certo, ma non sarebbe la prima volta che l’arte del banchiere centrale aiuta a trovare la quadra. (…) [Sole]

Se ci pensiamo, comprando titoli, la BCE fornisce liquidità. Vendendo nuovi bond, otterrebbe liquidità. Anche questa è teoria, ma non di facile attuazione. Intanto io però vorrei ricordare questo.

Bilancio BCE

Siamo a 4.246.000.000 €, non lontani dal massimo storico. E’ considerato, ormai, il più grande fondo hedge obbligazionario al mondo e riuscire a “normalizzarlo” in modo indolore è impensabile. Sopratutto per un paese come l’Italia che è stato soggetto ad importanti e consistenti acquisti tanto che qualche “amico” teutonico su Twitter ha segnalato la cosa come se fosse un “favore” fatto da Draghi all’Italia.

Dire che NON ci sono dei piccoli favoritismi, forse, non è corretto. Ma non dimentichiamoci anche dell’importanza sistemica dell’Italia e dell’importo del suo debito pubblico.

E proprio qui casca l’asino.

Parlando di normalizzazione, come si può pensare che la frenata degli acquisti BCE o addirittura una diminuzione dei titoli presenti in pancia a Francoforte, sia ininfluente sul mercato obbligazionario italiano? Verrebbe a mancare il più importante acquirente di carta. E la normalizzazione potrebbe essere NON solo del bilancio ma anche delle condizioni di mercato.

Premio a rischio che diventerebbe quindi più normale, con rendimenti che lievitano, e prezzi e collassano.

Forse questo aspetto deve essere messo ben a fuoco dalla BCE.

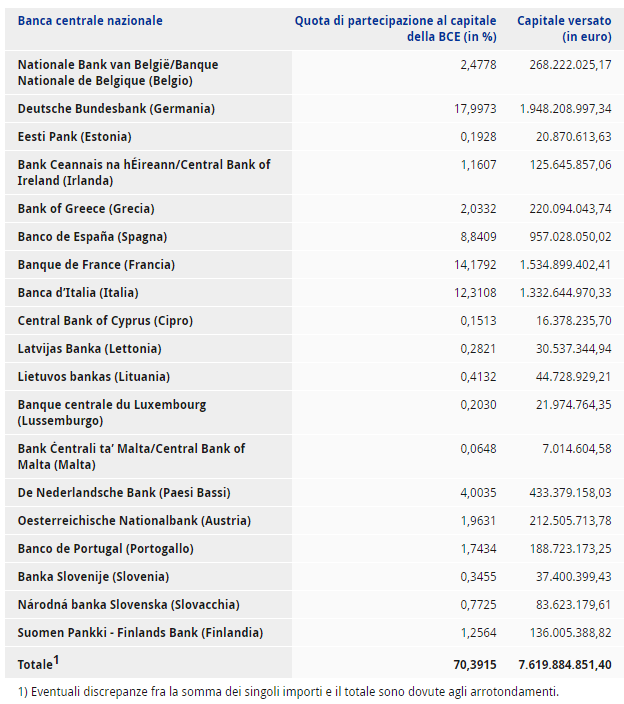

La soluzione? Continuo a pensare che l’unico modo efficace potrebbe essere quello di trasformare la massa di bond governativi comprati dalla BCE, facendo le dovute proporzioni di capital key ovvero le partecipazioni al capitale della BCE…

…in nuovi Eurobond, con la garanzia che passa quindi dai singoli stati alla Banca centrale direttamente. Cosa che non fa piacere ai nordici ma che renderebbe molto più stabile Euro ed Eurozona.

Quindi, secondo me, o si arriva a questa soluzione, altrimenti la vedo dura…

PS: certo, c’è sempre l’opzione “compro tempo” ma non può essere infinita, non vi pare?

Riproduzione riservata

STAY TUNED!

Considerando i “favoritismi” fatti a Francia, Germania e UK con il finto salvataggio della Grecia e i “favoritismi” fatti a Italia e Spagna con i LTRO, forse dovremmo dedurre che se si vuole tenere in piedi ‘sta baracca di UEM i “favoritismi” sono necessari e riguarderanno di volta in volta uno o l’altro paese. Chi vuole l’UEM li deve accettare…