in caricamento ...

Spread trading FTSEMIB / DAX (seconda parte)

Conclusione del lavoro di Fabio (nick “Paktrade) sullo spread trading FTSEMIB/DAX; la prima parte è stata pubblicata ieri. Oggi concludiamo ma soprattutto diamo il LONG ENTRY, il downtrend ribassista (dello spread) in atto dal 3 maggio è stato chiuso questa mattina e subito si è entrati long. La posizione è riportata in questa sezione di libero accesso di Compass&More in cui verranno annotate tutte le variazioni.

____________________________

Si diceva nella puntata precedente che lo spread FTSEMIB/DAX (calcolato come rapporto) è in continua discesa dal 2005 ma che dal giugno 2012 si è entrati in una fase lateral ribassista, quindi il downtrend si è fatto meno marcato e la correlazione a un anno è diventata positiva (cioè si muovono entrambi nella stessa direzione) al momento di circa 0,8 (elevata) per gli ultimi 12 mesi. Useremo il FTSEMIB come asset principale e il DAX come hedging, cioè per ridurre il rischio di crolli improvvisi che lasciano profonde cicatrici sui grafici (gap down in apertura) e talvolta anche nei portafogli… Ricordo che i risultati del nostro tipo di spread trading sono soddisfacenti quando i due sottostanti sono abbastanza correlati (da 0,66 in su). Nel grafico qui sotto si vede il sistema dall’inizio del 2009 (spread e segnali operativi) e le performance relative dei due indici, in verde il MIB, in arancio il DAX.

La equity line del sistema (grafico del profit&loss di periodo) impiegato dal 1 gennaio 2009 ad oggi è costruita con 62 trades in 4 anni e mezzo (media di 13-14 trade/anno), con una media di profitto per operazione del 2,19% e un drawdown massimo (cioè massima perdita cumulata sequenziale) del 4,5%. Non è una situazione ottimale (infatti ci sono delle fasi in cui la equity rimane piatta o perde evidenziate nei cerchi) ma tuttavia ci segnala che nel periodo considerato il capitale di partenza è più che raddoppiato.

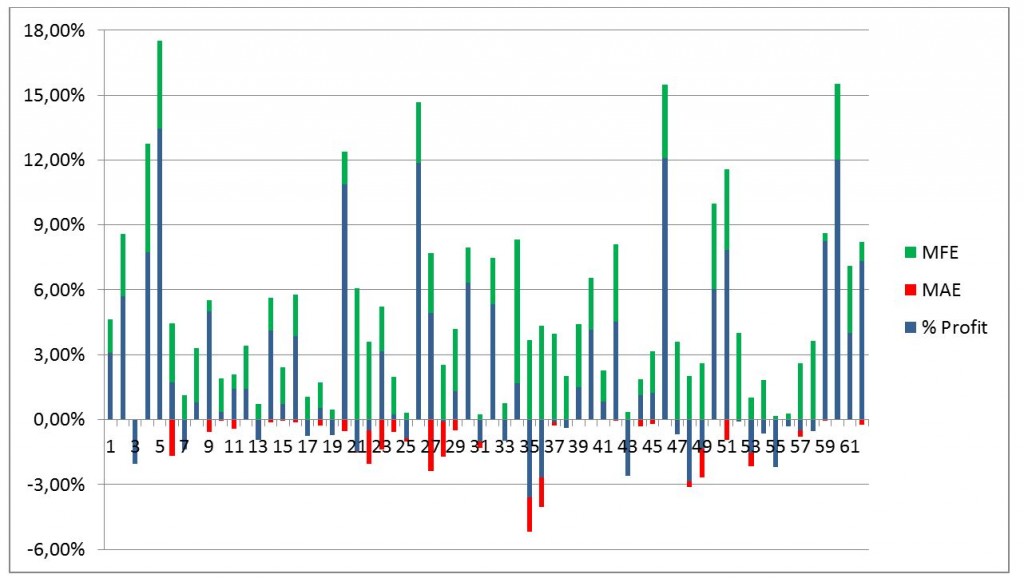

In quest’altro grafico a barre sonoriportate le percentuali di massima escursione favorevole (MFE), massima escursione avversa (MAE) e profitto in chiusura di trade (% Profit) del sistema che ricordo, è da considerarsi ancora “grezzo”, non ottimizzato e senza money management.

Il drawdown dell’intero sistema è rappresentato dal grafico qui sotto:

I trade che hanno un’escursione negativa oltre il 3% si concentrano nel 2010 e 2011 durante fasi mercato molto turbolente che sicuramente avrebbero comportato perdite ben più elevate a chi si fosse trovato in trading dalla parte sbagliata e senza un’efficacissima tecnica di controllo del rischio. Nel grafico sotto evidenziamo due di questi trading perdenti:

In questa fase, che va dal marzo 2011 fino a ottobre 2011 (la fase più acuta dell’ultima crisi dell’euro), i trade si sono intensificati quanto più gli indici sono cominciati a diventare “nervosi”. Vediamo quindi i trades di giugno-ottobre:

|

trade n. 35 |

Long |

Entry 21/07/2011 |

2,66955 |

Exit 04/08/2011 |

2,57374 |

-3,59% |

|

n. 36 |

Short |

04/08/2011 |

2,57374 |

17/08/2011 |

2,64241 |

-2,67% |

Il trade peggiore si registra con lo short evidenziato nella tabella, in cui il sistema “crede” nella forza relativa del DAX ma si sbaglia, generando perdite. Adesso vediamo gli ultimi trades e zoomiamo il grafico sugli ultimi 12 mesi:

Abbiamo diversi segnali e l’ultimo short partito all’inizio di maggio è ancora aperto ad oggi. Come per lo spread analizzato in precedenza, prendiamo le date degli ultimi 4 segnali e quindi i valori delle chiusure giornaliere degli indici in quelle date:

|

17/12/2012 |

30/01/2013 |

09/04/2013 |

03/05/2013 |

||

| MIB |

16004,73 |

17298,21 |

15436,07 |

16922,28 |

|

| DAX |

7604,94 |

7811,31 |

7637,51 |

8122,29 |

Per rendere confrontabili i due indici (che non ha nulla a che vedere con gli strumenti quali i futures o gli ETF) troviamo dei coefficienti di rettifica:

|

17/12/2012 |

30/01/2013 |

09/04/2013 |

03/05/2013 |

|

2,1045 |

2,2145 |

2,0211 |

2,0834 |

Ora possiamo calcolare anche le performance: Per trovare il risultato di ogni trade basterà fare la differenza tra il valore di fine trade di MIB e DAX rettificato.

|

17/12/2012 |

30/01/2012 |

30/01/2013 |

09/04/2013 |

||

| MIB |

16004,73 |

17298,21 |

17298,21 |

15436,07 |

|

| DAX |

7604,94 |

7811,31 |

7811,31 |

7637,51 |

|

| DAX “rettificato” |

16004,73 |

16439,04 |

17298,21 |

16913,33 |

|

| Long |

859,17 |

Short |

1477,26 |

||

|

09/04/2013 |

03/05/2013 |

03/05/2013 |

28/06/2013 |

||

| MIB |

15436,07 |

16922,28 |

16922,28 |

15239,28 |

|

| DAX |

7637,51 |

8122,29 |

8122,29 |

7959,22 |

|

| DAX “rettificato” |

15436,07 |

16415,85 |

16922,28 |

16582,53 |

|

| Long |

506,43 |

Short |

1343,25 |

I quattro trades portano un utile complessivo di 4186,11 punti indice. Se rapportato al valore da cui siamo partiti (FTSEMIB del 17/12//12 a 16004,73) otteniamo un guadagno del 26,16%. Soddisfacente.

Conclusioni

Si può fare meglio? Sicuramente sì visto che il sistema è “grezzo”. Si potrebbe ad esempio:

– inserire un filtro che non ci costringa a rimanere a mercato nelle fasi spread laterale

– gestire con stoploss/profit e trailing stop

– o addirittura in determinate condizioni di mercato si potrebbe chiudere il lato perdente della coppia e lasciar correre solo quello vincente, passando temporaneamente da sistema- spread a sistema classico unidirezionale.

Ritengo che questo sistema di spread trading, malgrado il semplice algoritmo ora utilizzato, possa consentire di ottenere buoni risultati anche per il futuro fintanto che la correlazione fra i due indici si mantiene positiva e forte. E sono anche sicuro che permetterà al trader di operare con maggiore tranquillità sapendo che non deve temere i gapdown di apertura di giornata. Dovrebbe essere un buona alternativa al trading di posizione classico che consente di restare a mercato anche a lungo su coppie diverse di sottostanti correlati.

Al momento ho presentato solo due spread trading: quello su ORO/ARGENTO e questo su FTSEMIB/DAX. Prossimamente (penso da settembre) verrà attivata in Compass&More (video promo) una sezione dedicata dove verranno introdotte altre coppie di sottostanti e utilizzato un algoritmo ottimizzato.

_______________________________________________________

Altra sezione nuova nuova di libero accesso è questa sulle MIBO weekly, la week 2 si chiude domani o forse anche oggi vista la performance

portafogli – trade – opzioni – miniFIBOption – video intro opzioni – protezione oro – pensioni integrative – video – periodici

Per maggiori informazioni: compassandmore@yahoo.it

Complimenti Fabio per l’articolo, ottimo sotto il profilo scientifico e divulgativo. E grazie per la tua disponibilità.

ciao!

Federico