in caricamento ...

SHORT SQUEEZE: una nuova forma di aggiotaggio che diventa un cigno nero?

Chi non sarebbe ben contento di comprare un’azione ad inizio anno, magari a 20 $ e poi ritrovarsela dopo un mese a 470 $. Non siamo ipocriti, tutti di fronte al denaro facile si mettono proni ed accettano la sfida. E’ chiaro però che si tratterebbe di un eccesso che merita quantomeno un po’ di attenzione, visto che, come avrete capito, GameStop è una BlockBuster dei video giochi con tutti I pro (ormai pochi) e contro (la lista è lunga) che ne conseguono.

La responsabilità di tutto quanto sta accadendo però è proprio di quel Sistema che ha alimentato un mostro. Quel mostro che fatica a controllare. Il mostro è l’enorme massa di investitori retail che si è coalizzata via social network, e si è prodigata in acquisti massivi di azioni ed opzioni call.

Il tutto ha dato il via a un incredibile effetto valanga. Chi aveva venduto opzioni call ha acquistato il titolo sottostante, che sarebbe stato obbligato a rendere disponibile se l’opzione fosse stata esercitata dal detentore dell’opzione, spingendo il titolo al rialzo. Gli short seller si sono quindi trovati in difficoltà e sono stati, a loro volta, costretti ad acquistare il titolo, per coprire le proprie posizioni corte. In men che non si dica, il titolo del rivenditore di videogame ha raggiunto una capitalizzazione di mercato superiore ai 30 miliardi di dollari, occupando per breve tempo la posizione di vertice del Russell 2000.

In ogni dove (compreso su questo blog) avrete letto che il fenomeno è stato battezzato come “short squeeze”. Ma ragionandoci bene…è giusto definirle in questo modo?

(…) Lo short squeeze è un rapido aumento del prezzo di un’azione, superiore alle aspettative degli analisti e degli investitori, dovuto principalmente a fattori tecnici del mercato piuttosto che ai fondamentali sottostanti.

Come si può intuire, lo short squeeze finisce per impattare negativamente sui trader che fanno short selling. Di fronte all’impennata delle quotazioni, chi fa vendite allo scoperto cercherà di chiudere subito le posizioni short, per ridurre le perdite, finendo così fuori dal mercato. (…) [Source]

Certo, è innegabile che ci sia dello “short squeeze” in quanto è accaduto, ma ci sono delle novità. Tanto per cominciare gli attori. Qui ci troviamo con il retail che si coalizza grazie ad un “collante” che sono i social media, i quali fungono da amplificatore per il fenomeno. Questo amplificatore permette ai piccoli pesci di diventare per una volta squali, grazie anche all’allentamento delle regole di intermediazione ha reso questi mercati più facilmente accessibili ai day trader.

E poi ci si mettono anche piattaforme come RobinHood che permetto trading con basse commissioni, e poi l’immane liquidità di FED, e poi i soldi che il Governo ha dato a pioggia, e poi la gente costretta in clausura che si inventa “day trader”, ci prende gusto perchè ci guadagna e quindi aumenta la posta, Insomma, una quantità di elementi che trasformano quello che sarebbe uno short squeeze in un fenomeno popolare che potremmo definire “Millennial Popular Short Squeeze” visto che sono proprio i millennial i primi attori protagonisti.

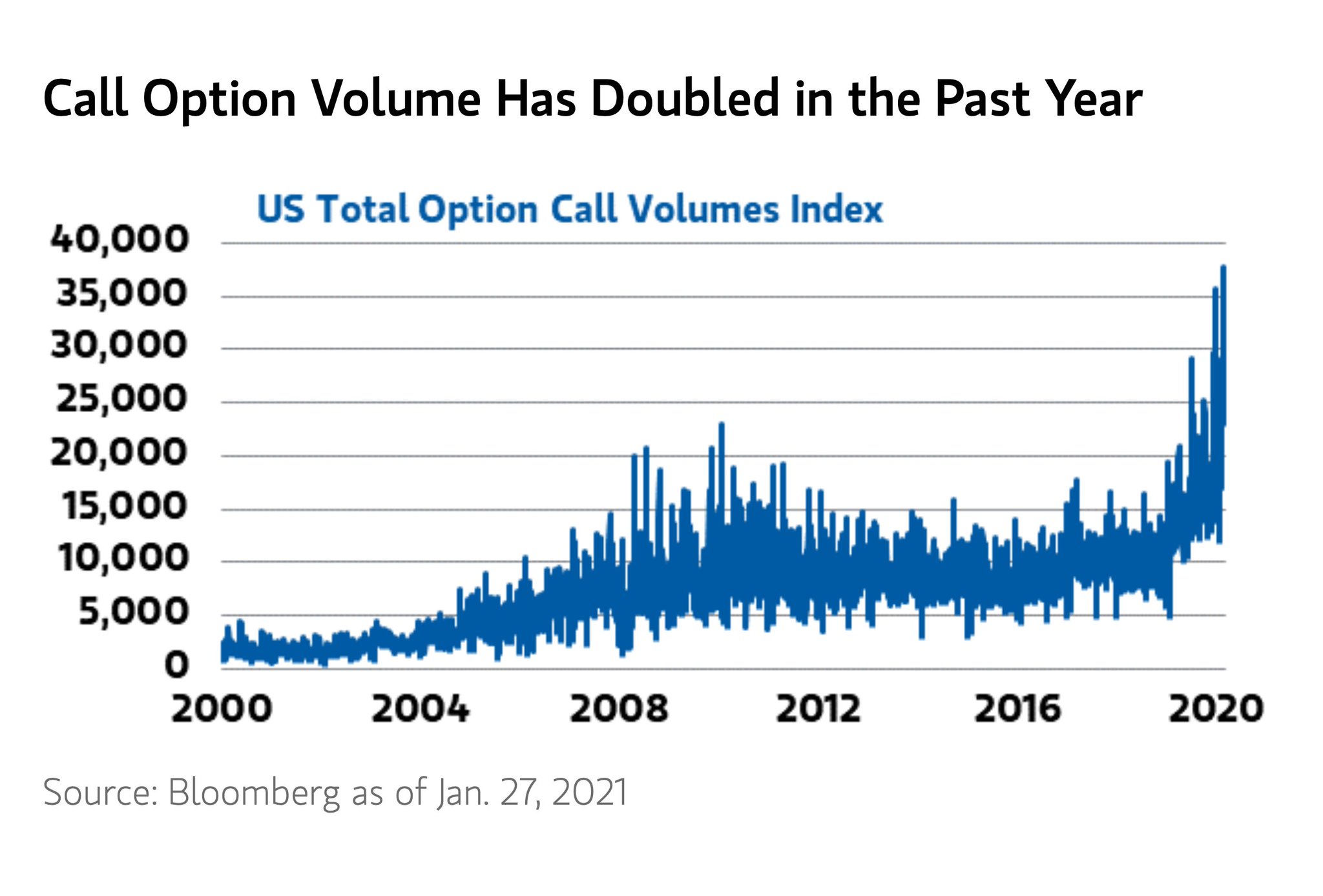

Ora guardate questo grafico.

Stando ai dati pubblicati, nel mese di gennaio l’option trading su singole azioni ha polverizzato i record di volumi di negoziazione giornalieri. Il rapporto put/call, cioè il rapporto tra gli option trader che scommettono al rialzo e quelli che scommettono al ribasso, è vicino al picco ventennale.

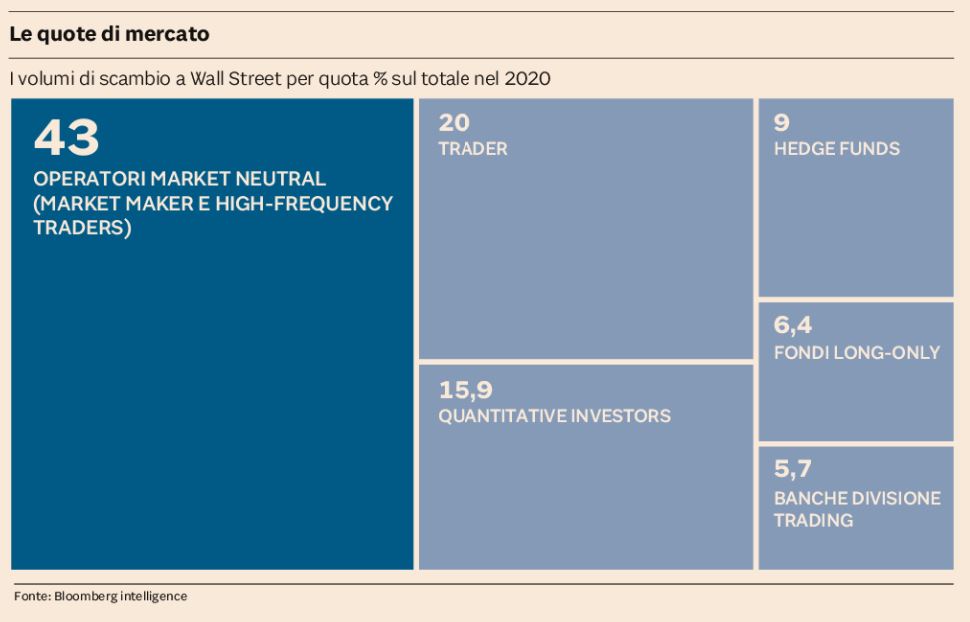

Scriveva ieri il Sole24Ore che il 20% del mercato oggi lo fanno i piccolo traders e muovono flussi pari al doppio degli Hedge Funds.

Fonte: IlSole24Ore

Fonte: IlSole24Ore

Tutto a posto? Beh, se non erro esiste sempre un reato, quello di aggiotaggio. Ecco la definizione.

AGGIOTAGGIO: Speculazione (punibile per legge) sul crescere o diminuire del costo dei pubblici valori o sul prezzo di certe merci, operata valendosi di informazioni riservate o divulgando notizie false o tendenziose per alzare o abbassare le quotazioni, allo scopo di avvantaggiarsi a danno dei risparmiatori o dei consumatori. (Source)

La manipolazione artificiosa è chiarissima, l’uso di notizie privilegiate ovviamente molto meno.

Ma tutto questo implica forse una minaccia per gli altri investitori o pone in essere un rischio sistemico? È indubbio che al momento, in questo mercato, vi sia uno scollamento tra fondamentali e quotazioni. Insomma definire questo un “mercato” diventa eufemistico. E’ un tiro al piccione, una giocata al Casinò che PUO’ diventare pericolosa per TUTTO il mercato.

E quindi la parola deve passare a chi gestisce i mercati, proprio per tutelare TUTTO il mercato, visto che operando sui derivati l’effetto rischia di diventare pesantissimo per tutti, perchè in grado di scatenare un effetto domino che poi va a far crollare tutta la baracca che, come sapete, è tenuta in piedi artificiosamente dalla liquidità prodotta dal Sistema.

Dite che questi sono i primi segnali di totale saturazione? Sicuramente, ma sono proprio questi effetti collaterali inattesi (e quindi non gestibili) che diventano i più pericolosi. Prima di avere danni seri, meglio subito agire, cari normatori. Non so perchè ma non sono molto fiducioso in merito…

STAY TUNED!

Ma com’è possibile che i regolatori possano regolare qualcosa che è stata deregolata dai regolatori