in caricamento ...

SHORT SQUEEZE: hedge fund in action!

Vedere un listino azionario con queste dinamiche folli è persin logorante. Come pensare di potersi adeguare al mercato con una volatilità così folle?

Ennesima conferma di quanto abbiamo sostenuto più volte. Le mosse tattiche sono sempre più complesse in questo conteso di mercato, la correzione arriva rapida e assolutamente violenta, ti sorprende, non ti fa ragionare e ti porta a comportamenti antitetici a quelli classici della finanza comportamentale.

Il portafoglio deve rispecchiare le nostre aspettative, la nostra vita, il nostro domani.

Detto questo, nulla toglie nel dover analizzare una giornata di borsa che definirei folle.

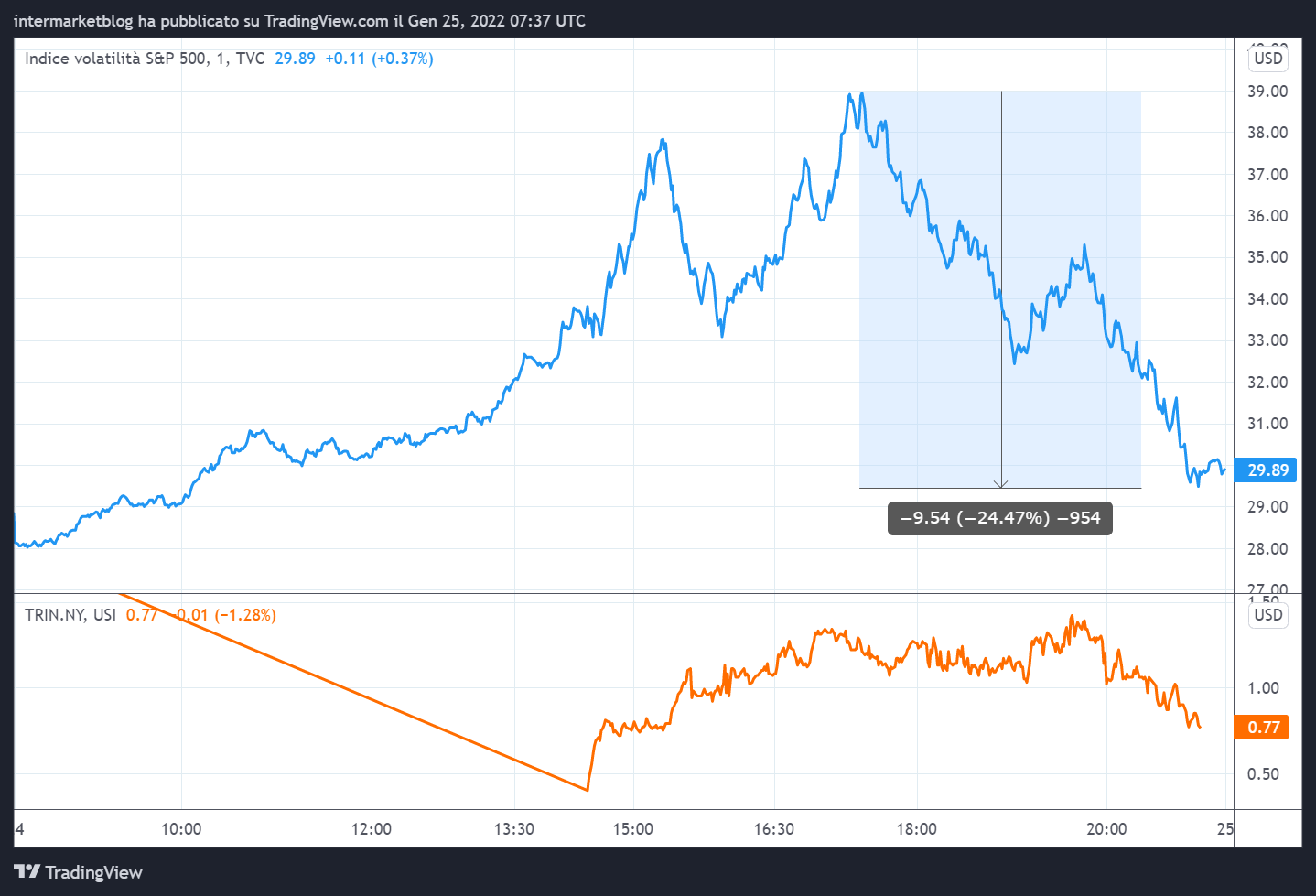

Per ben descriverla basta guardare al VIX.

VIX INTRADAY: -24%

Passare dal panico di area 39 e scendere del 24% ovvero di circa 10 punti in poche ore è sintomatico. Ovvio, qualcosa si sta muovendo, non è un comportamento normale. E come sempre accade, movimenti cosi importanti e assurdi trovano spiegazione nei derivati. Sembra infatti che molti market makers, abbiamo monetizzato in modo importante un trend che da tempo era quasi tracciato col righello vendendo sul mercato delle opzioni put. Premi che hanno un valore certo al momento della vendita ma che in certe condizioni di mercato possono portare anche a perdite MOLTO importanti.

Per la cronaca, chi vende PUT assume una posizione rialzista.

Ma se il mercato inizia a scendere e si va sotto il livello di allarme, chi vende put ha due strade. O accetta la scommessa e rischia di portarsi a casa perdite incalcolabili e non preventivabili (ipotesi esclusa) oppure chiude la posizione. E che fa per chiudere? Il movimento opposto, ovvero COMPRA put, se quindi compro put, invece, assumo una posizione ribassista agli occhi del mercato e quindi non posso far altro che alimentare i ribassi in modo estremamente artificioso.

Risultato: crollo del mercato. E tutti a chiedere cosa sta capitando.

Nel frattempo però c’è anche chi sfrutta questa nuova e ritrovata volatilità. Infatti non dimentichiamoci mai che la volatilità è la benzina della speculazione. Erano mesi che non si riusciva a lavorare e quindi gli speculatori si sono messi subito all’opera. Tutti. Oltre a chi doveva coprirsi, abbiamo visto anche chi invece sfruttava la volatilità in modo proattivo, comprando e vendendo opzioni per monetizzare, speculare e anche cambiare alcuni derivati messi nei portafogli per coprire o dare valore aggiunto ai portafogli (immaginate chi usa i derivati per prendere posizioni anche a leva nei fondi).

Come avete capito, siamo finiti in un ginepraio che porta il risparmiatore a dover fare lo spettatore, perché giocare la partita su un tavolo così folle è delirante.

Lo SHORT SQUEEZE è ovviamente protagonista nella seduta di ieri, soprattutto quando il mercato è ripartito al rialzo, ma non solo (Short Squeeze è quanto vediamo nel momento in cui il valore di un’azione o un altro titolo sale bruscamente, costringendo i trader che avevano scommesso che il suo prezzo sarebbe sceso a comprarlo per evitare perdite ancora maggiori) visto che è un gioco di speculazione e ricoperture.

STAY TUNED!

queste dinamiche più o meno le conosco. Ma la domanda che mi pongo da sempre è: Cui Prodest? al di là dell’avidità, della fame di denaro facile, e della conseguente ludopatia, a chi giova (esclusi ovviamente i partecipanti vincenti al gioco) quest’immenso vortice di denaro che nulla ha a che vedere con l’economia? All’inizio l’aspetto “bisca” era minoritario, ora è di gran lunga più importante di tutto, è come una pianta le cui radici crescono e prosperano solo per se stesse e non per il bene di tutto l’organismo. Bah….mala tempora currunt