in caricamento ...

RED ALERT: la bolla speculativa ed il kit di sopravvivenza

Credo sia difficile per tutti dare la corretta chiave di lettura dei mercati, proprio per l’anomalia degli stessi.

Come fare le giuste valutazioni del mercato azionario facendo dei paragoni con il mercato obbligazionario?

Vogliamo usare il Price Earning? E’ un metro difficile da considerare come valido in questo periodo. Preferiamo usare il P/E di Shiller? Ci può aiutare ma non è ancora la soluzione giusta.

Se poi paragoniamo il dividendo delle azioni o semplicemente l’utile per azione, e lo confrontiamo con il rendimento del mondo obbligazionario, allora il quadro diventa ancora più folle. Impossibile fare questi ragionamenti.

Lo so che sono ripetitivo, ma la colpa o il merito di tutto questo è dovuto al keynesiamo atteggiamento delle banche centrali di tutto il globo.

Il quantitative easing, il taglio dei tassi, la ZIRP policy, insomma l’intraprendenza e l’interventismo delle banche centrali di tutto il globo hanno fatto la differenza.

Non tutti i QE riescono col buco. O forse si…

Secondo molti il QE, soprattutto negli USA, ha funzionato.

In effetti è innegabile che il QE americano ha avuto effetti positivi su economia e borse. Effetti che sono quantomai da dimostrare come possibili anche sull’Eurozona per i noti motivi ormai descritti mille volte.

Ma attenzione, credo che ormai sia chiaro a tutti il messaggio che ha lanciato più di una volta la FED.

Il Quantitative Easing ha portato grossi miglioramenti QUANTITATIVI, ma non di certo QUALITATIVI. E ne è la dimostrazione una più profonda analisi del mondo del lavoro.

Tutto questo è noto. E nell’anomalia del momento, prendete nota, dobbiamo essere CONSAPEVOLI (ricordate? È questo che voglio, far maturare in voi la consapevolezza e poi poter prevedere il futuro ed il timing è tutta un’altra cosa) che la nuova grande folle era (io l’ho battezzata The New Normal) ha caratteristiche più UNICHE che rare. Il che rende tremendamente difficile fare anche delle analisi previsionali. Il motivo? Non ci sono precedenti, il che potrebbe anche essere MOLTO peggio in quanto non c’è un saggio o una scuola che abbia studiato una strategia di difesa nel caso in cui le cose iniziassero ad andare male.

E questa New Era è unica in quanto, facendo la somma dei dati

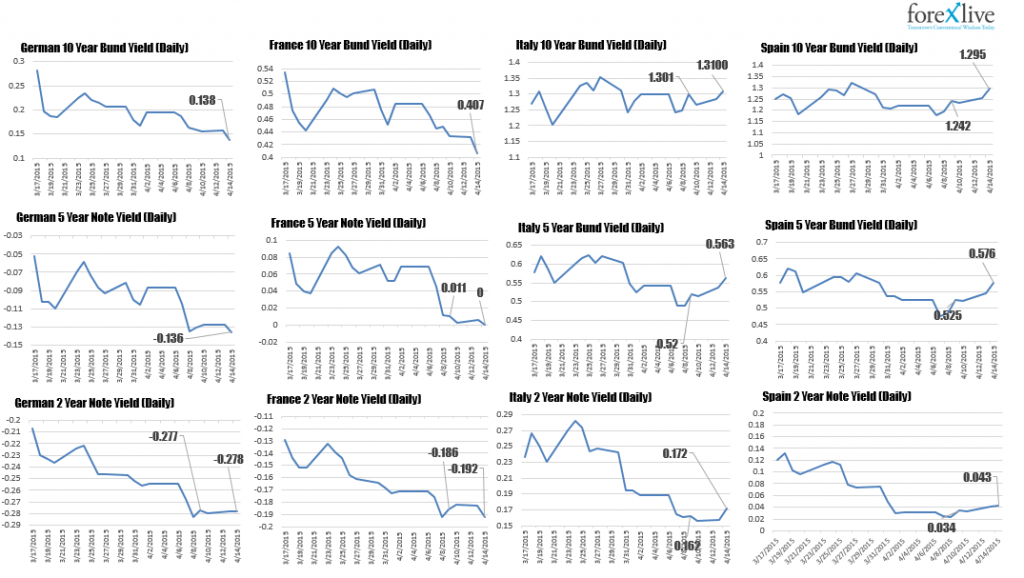

a) il 45% di tutti i titoli di stato, oggi, hanno un rendimento INFERIORE all’1%. Lasciamo perdere tutte le belle teorie sul “premio al rischio”, sulla duration e quant’altro. Diventa difficile vedere prospettive sul mercato obbligazionario. Ok, potrebbe nella follia collettiva anche crescere ancora un po’. Ma un quadro del genere, che è assolutamente unico nella storia, può continuare per lungo tempo?

b) Bond di Italia e Spagna hanno rendimenti mai visti nella storia. Se poi parliamo proprio in questi due casi di “premio al rischio”…

c) Bund Germania: ormai sono negativi i titoli fino ad 8 anni. Quadro di follia assoluta, guidato dalla logica dimanica del QE progressivo della BCE.

d) Il T-Note ha un rendimento a 10 anni che è simile solo a quello visto in periodo bellico. Senza poi tener conto che i tassi, negli USA, sono previsto in rialzo.

Già solo questi 4 punti meritano di essere stampati ed appesi al frigo. Oppure scritti su un foglio, messi in una bottiglia e buttati a mare. Di certo tra qualche anno chi troverà la bottiglia non potrà che dire: “ma come hanno fatto a non capirlo…”

Ma aggiungiamo altri interessanti dati. Il mercato obbligazionario globale vale oggi circa 100.000 miliardi di USD. Il 10% di questa montagna di bonds rappresenta la GARANZIA che le banche hanno in pegno per poi aver generato ben 551.000 miliardi di derivati.

RIscho bolla speculativa: arriva il KIT di sopravvivenza!

Pensate che il rischio bolla è talmente sentito nelle alte sfere che il ministero del Tesoro USA ha consegnato alle grandi banche USA un “kit di sopravvivenza” da utilizzare nel caso in cui la bolla scoppiasse improvvisamente oppure se una nuova imprevista crisi si andasse ad abbattere sui mercati. Pensate sia una mia esagerazione? Allora leggete voi stessi.

The Department of Treasury is seeking to order survival kits for all of its employees who oversee the federal banking system, according to a new solicitation.

The emergency supplies would be for every employee at the Office of the Comptroller of the Currency (OCC), which conducts on-site reviews of banks throughout the country. The survival kit includes everything from water purification tablets to solar blankets. (Source)

Perché il kit? Semplicemente perché si sono resi conto che il QE non ha dato gli effetti sperati ma soprattutto ha generato degli effetti collaterali che possono rendere molto fragile il sistema finanziario. Ma questo non è che un aspetto di quanto stanno facendo “sottobosco” le “mani forti” per tutelarsi in caso di sistema che finisce “Out of control”.

Un esempio della follia del QE USA è il seguente. Lo sapete quanto è costata alla FED la creazione di uno ripeto UN posto di lavoro? Sembra una barzelletta ma non lo è. Ben 390.000 USD.

Preferisco non mettere ulteriore carne al fuoco parlando di BCE e di BOJ, anche perché molto ho già detto.

E non voglio fare terrorismo psicologico ma semplicemente dirvi le cose come stanno. I mercati poi, potranno anche salire ancora per mesi o anni. Ma sappiate qual è la fragilità del sistema finanziario. Ed un bel giorno i nodi verranno al pettine.

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La tua guida per gli investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Attenzione a cosa accadrà agli indici Europei quando Eur-Usd “solcherà” il valore di 1,0847

“Il mercato obbligazionario globale vale oggi circa 100.000 miliardi di USD. Il 10% di questa montagna di bonds rappresenta la GARANZIA che le banche hanno in pegno per poi aver generato ben 551.000 miliardi di derivati.”

…

La fonte (o le fonti) dalle quali ricavi stime e dati che hai qui esposto sono attendibili? se si, è possibile sapere quali?

Non per voler mettere in dubbio la tua parola, ma per semplice curiosità unita a consapevolezza :

queste cifre fanno rabbrividire.

Sapevo già che il livello di prodotti “derivati”(e “cartolarizzazioni” varie) attuali “in giro per il mondo”(…) ha ampiamente superato quello del 2007, ma i numeri che leggo qui vanno decisamente oltre quello che già avevo letto stimato precedentemente da altri.

grazie 🙂

sarà una correzione dopo un rally del 30%…la domanda per te è : è l’inizio del grande crollo oppure occasione d’acquisto? per me negli USA e probabilmente anche in italia, sarà occasione di rientro long. Segnali da BEAR MARKET stile 2000-2 e 2008 NON ci sono ancora.

già intorno a 22500 dove passa la media a 50 giorni potrebbe riprendere e risalire.

E’ uno studio di una società USA che si chiama Phoenix Capital Research.

OK, grazie; 🙂

prendo e aggiorno il pallottoliere (digitale, quello meccanico si è già arreso da tempo…)

Commento inviatomi da SURFER

The “King” is always the same, but the “treasure” is changed: Japan has the scepter (not China, Mainland), now.

_§_ U.S. Department of the Treasury (Federal Reserve Board, with), “Major foreign holders of U.S. treasury securities: February 2014 – February 2015” [update: April 15, 2015]

[Guide] At a glance as (you) turn the (new) “key” to the “treasure”, now.

The Renminbi off-shore market and cross-border capital flows: transmission of the secret transactions and the flows/movements (covered and not).

サーファー © Surfer

Fantastico il kit di sopravvivenza! Anche se nutro molti dubbi sulla validità dell’ analisi tecnica sul nostro mercato vi volevo avvisare che se stasera Ftsemib chiudesse sotto 23,502 avremmo una barra molto potente di inversione che (tenuto conto del rettangolo di cui ho parlato molte volte e che di solito viene rotto al terzo tentativo) punterebbe il dito prima in area 12600 per poi, 80% contro 20%, bucarla al ribasso. Ripeto che l’ indice italiano è tutto una storia a sè….ma questo ci direbbe l’ analisi tecnica. Quindi, come dice Dream, RED ALLERT concittadino Renzi!