in caricamento ...

Produzione industriale: il grande GAP tra USA ed Eurozona può portare alla fine dell’Euro?

Le cose semplici spesso sono anche le più efficaci.

Questo grafico mette a confronto la produzione industriale dell’Eurozona con quella USA. Ed è lampante il GAP che si è venuto a generare nel corso degli anni. Un gap che è sinonimo di perdita di competitività, di efficienza, di posti di lavoro.

A fare la differenza è stata sicuramente la politica monetaria. Orientata alla crescita negli USA, diretta al controllo dlel’inflazione in Eurozona.

La politica monetaria della BCE è stata certamente non sufficientemente espansiva proprio perché in quell’ambito e in tante altre situazioni ci si è trovati davanti l’influenza della Germania che ha solo conosciuto la parola “austerità” con la necessita di difendere la propria economia.

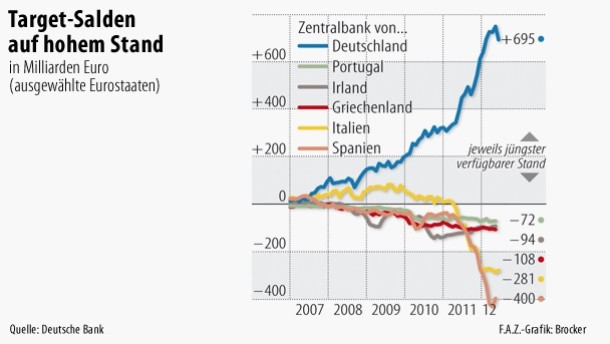

Per molti la Germania resta un modello da seguire. Per il sottoscritto è la fonte della maggioranza dei problemi, oggi. L’ottusità tedesca nel negare la necessità di una maggiore intraprendenza all’Eurozona finalizzata solo alla ripresa anche a scapito di un maggiore deficit spending, e magari con l’ausilio della BCE puntando su una inflazione controllata, ormai sono diventati un caso accademico. Proprio lei che accusa tutti di non stare alle regole mentre il grafico del Target 2 la mette in chiaro difetto.

Grafico Target 2

A parte questi tecnicismi, è palese che l’Unione Europea oggi subisca la mancanza di Unione sotto tutti i punti di vista. La BCE è la banca centrale di paesi divisi da campanilismi, esigenze ed interessi spesso divergenti. Il Parlamento Europeo continua ad avere una funzione di rappresentanza e ben poco esecutiva.

Intanto però giunge voce che le divergenze proprio in Bce stanno diventando sempre più pesanti. Cosa potrebbe succedere?

Magari la Germania si arrende (visti anche gli ultimi dati macro non proprio positivi) e qualcosa potrebbe anche cambiare. Intanto però, lo ripeto nuovamente, cambiamo le regole di questa Europa. Avanti così non si può andare.

Eurospaccatura alle porte?

Eurospaccatura alle porte?

Su Il Foglio interessante il dibattito sull’ipotesi di Euro spaccatura, proprio a causa di divergenze ormai insanabili all’interno dell’Eurozona.

L’euro come lo conosciamo oggi potrebbe non esserci più tra qualche mese o al massimo entro un paio d’anni. Non perché decideremo di uscirne noi italiani, sempre più indebitati e ancora alla ricerca di un sentiero di crescita sostenibile e duratura. Ma perché l’euro – così com’è oggi – non sarà più ritenuto sostenibile in Germania, cioè nel paese in cui tutto è sembrato girare finora per il verso giusto, anche grazie alla moneta unica. Sarà Berlino ad abbandonare questo euro, per ragioni politiche prim’ancora che economiche, trascinando con sé un manipolo di paesi nordici consenzienti. L’Italia, più che tornare alla lira o a un’altra valuta nazionale, farà parte di una sorta di “euro 2”, assieme ad altri paesi cosiddetti “periferici”, forse perfino la Francia. E non sarà necessariamente un dramma. (Foglio)

La domanda che dobbiamo porci a questo punto è: ma un Euro senza Berlino può esistere ed è sostenibile? Secondo molti analisti un Euro senza Germania è irrealizzabile ed utopico. Permettetemi di dire che io sono di parere diverso. Molto probabilmente la Germania sarebbe in profonda difficoltà senza Euro. Ve lo immaginate l’impatto anche del grafico precedente (Target 2) sulle finanza di Berlino? E poi, come potrà difendere la sua economia con il nuovo Super Marco che farà +30% il primo giorno di quotazione, ammazzando l’export?

Invece che resta nell’Euro, potrebbe veramente fare le RIVOLUZIONE dell’Euro. Chissà che non sia la volta buona che si riparta sul serio ed in modo stabile e definitivo.

Giulio Andreotti sulla riunificazione delle due Germanie nel 1990: “Amo talmente l’euro che ne preferirei due”. (cit.)

I need you! Sostienici!

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

E per non sbagliare EURO2 ancorato al dollaro soprattutto in discesa.

Dt gradirei un tuo post sulla ripresa di 1970 dell s&p praticamente di nuovo sui massimi , manca un misero 1%!

Grazie

U.S. Companies are spending their cash and expect to spend even more in the coming quarter, according to the AFP Corporate Cash Indicators (AFP CCI)[*].

Corporate Treasurers surveyed indicated that U.S. businesses had sharply slowed the accumulation of short-term cash during the third quarter to the point that their cash holdings were smaller than they had been a year earlier.

The AFP CCI are calculated each quarter by the Association for Financial Professionals (AFP)[**].

The AFP CCI measure changes in corporate cash holdings quarter-to-quarter and year-over-year, as well as the expected change in short-term investment and cash accumulation in the coming quarter.

As predicted last quarter, the burst in cash accumulation that they saw over the summer was short lived.

For the third quarter of 2014, the indicator measuring the quarterly change in cash holdings is down six points from the July reading at +6.

The year-over-year indicator dropped a full 31 points from +27 to -4 showing that U.S. Companies are putting their cash hoards to work.

In the coming quarter, Corporate Treasurers do anticipate spending more cash.

The forward-looking indicator measuring expectations in the change of cash holdings dropped from +10 to -3 indicating that more Companies anticipate contracting their short-term cash holdings than building cash.

Meanwhile, the indicator for short-term investment aggressiveness dropped from +2 to zero, indicating that companies haven’t changed their stance in terms of permissible short-term investments, though some have become very slightly more aggressive.

“This is more than a blip in spending; despite recent scares, U.S. businesses are indeed showing renewed enthusiasm”, said Jim Kaitz, AFP’s President and CEO.

– – -l October 2014 AFP CCI l- – –

Change in cash holdings: Q3-2014 vs. Q2-2014 = +6

Change in cash holdings: Q3-2014 vs. Q2-2013 = -4

Expected change in cash holdings during Q4-2014 = -3

Aggressiveness of short-term investments = 0

– – – – –

[*] Association for Financial Professionals (AFP), “October 2014 CCI – U.S. businesses show renewed enthusiasm; more spend ahead, say Treasurers” – October 28, 2014

http://www.afponline.org/workarea/downloadasset.aspx?id=10737481961

http://www.afponline.org/pub/pdf/AFP_Corporate_Cash_Indicators®–October_2014_Results.pdf .

[**] Notes on survey – The indicators measure recent and anticipated changes in corporate cash balances by calculating increase percentage minus decrease percentage.

Each quarter, AFP asks select Members representing a broad cross section of U.S. businesses the same questions:

1- whether their Company’s short-term holdings increased or decreased in the past year and past quarter;

2- whether investment selections for those holdings changed;

and

3- whether they expect cash holdings to increase or decrease in the coming quarter.

AFP Member Companies have agreed to participate in this ongoing study on a long-term basis.

Participants manage their Companies’ cash and short-term investment portfolios and are fully aware of their Companies’ liquidity needs and business strategies.

Since Corporate decisions to grow/shrink the size of cash and short-term investment portfolios reflect their business outlook and direction, changes reported by this broad group of Companies are indicators of economic activity.

AFP began collecting quarterly data in January 2011 and has now collected 16 data sets. The next set is slated to be published January 26, 2015.

– – – – –

サーファー © Surfer

Ciao Danilo

Se sarà “eurospaccatura”, auguri a Olanda e Finlandia: la loro crisi dell’euro è appena iniziata.

Per ora sono amici perchè hanno interessi comuni (e capri espiatori comuni), ma quando dovranno vedersela tra loro (qualche anno dopo l’euro 1 “nordico”) magari saremo qui a parlare di “euro1-spaccatura”

Intanto occhio al 9 Novembre… Potremo forse dire che l’unificazione della Germania il 9/11/1989 ha portato alla divisione della Spagna il 9/11/2014.

Short opportunity?

Non ci sarà nessuna spaccatura dell’euro: è irreversibile (l’ha detto Draghi!).

Chiedetevi chi DEVE intervenire per evitare che la borsa USA abbia la correzione tipica da fine QE (vedasi precedenti).

Risposta: l’Europa con le sue politiche espansive.

Ma per convincere la Germania all’adozione da parte della BCE di una politica espansiva tipo FED ci voleva una crisi.

Adesso la BCE, dopo aver acquistato gli ABS ed i covered bond (le stime parlano di 400 miliardi in tutto con il piano varato)… potrà tranquillamente portare quello che manca ai famosi 1000 miliardi (di cui tutti i giornali finanziari si chiedono come ci arriveremo a quella cifra), comprando… treasury americani.

Perché?

E spiegato in questo interessante articolo di… qualche mese fa:

http://www.project-syndicate.org/commentary/jeffrey-frankel-urges-the-ecb-to-buy-us-treasuries-to-expand-the-monetary-base

D’altronde è un modo per deprezzare ulteriormente l’euro, prima del rialzo degli interessi in USA (se mai lo vedremo nel breve-medio termine).

In più accontenterebbe la Germania, impaurita dagli assets rischiosi che la BCE si sta riempendo.

Più sicuri dei treasury americani…

Quindi: missione compiuta!

Dici bene LAmpo, è un’ipotesi che non si può scartare ma non è nemmeno così scontata. Non dimentichiamo MAI l’elemento determiannte.

La FED è la banca centrale di uno stato. La BCE è la banca centrale di tanti stati che alla fine non hanno quasi nulla in comune e sopratutto NON hanno una linea comune.

non sarà facile arrivare a tanto ma, in mancanza di altro (i volumi sugli ABS non sono sufficienti per poter portare il bilancio BCE a 3000 mld) è un’ipotesi più che probabile.

(bravo Lampo) 🙂

L’articolo completo lo trovate qui:

http://www.voxeu.org/article/ecb-should-do-qe-forex-intervention

ommmmiodddddioooooo

con molte emme e molte d

un blog di finanza che IGNORA che gli USA taroccano i dati del GDP a rialzo per fingere una crescita che non hanno ( anzi… milioni di persone a food stamps pagate dai QE di denaro finto FED ) e che in realtà a casa loro hanno il DESERTO…

… e quando devono nascondere le loro magagne, dicono che la criiiiisiiiii nell’ Eurozooooonaaaaa

e che è colpa dell’ Euroooooo

… il quale però si sta a magnare il dollaro.