in caricamento ...

WELFARE: alla ricerca del futuro che non c’è

Se chiedete ad un tedesco un parere sull’Italia e sulla sua situazione economica, probabilmente vi risponderà in questo modo:

“L’Italia in passato ha perso delle grandi occasioni e anziché darsi da fare, ha scelto più semplicemente di vivere al di sopra delle sue possibilità.”

Per certi versi non possiamo dar torto all’ipotetico amico tedesco. Per anni la gestione del bene pubblico è stata (parere personale) in alcuni ambiti addirittura criminale. Dire che l’italiano medio ha vissuto al di sopra delle proprie possibilità è secondo me una grande verità. Ma non temete, tutto si paga. Il problema che il conto ce lo hanno portato adesso, ed a pagare sono tutti quelli che non hanno certo goduto di tutti questi benefici.

Mi riferisco, ovviamente, a quello che possiamo definire “welfare” e nella fattispecie delle pensioni. Inutile ricordare le incredibili inefficienze e le inequità di cui hanno beneficiato anche i nostri padri (perché negarlo)? Lavoratori che sono andati in pensione a 40 anni (sopratutto nel pubblico) dopo aver versato una manciata di contributi, assolutamente insufficienti per poter “garantirsi” sulla carta una rendita pensionistica. Ma solo sulla carta. Ci pensava poi mamma Italia a metterci la differenza.

Come detto, oggi la questione è bruciante ed urgente. Ci ha messo mano la Fornero, come è noto. Una riforma progressiva che sarà pienamente a regime nell’anno 2050, quando l’età pensionabile sarà 70 anni, anzi per la precisione 69 anni e 9 mesi.

Come riportato da PMI.it e che qui sotto vi cito (thanks to Lampo per la segnalazione) risulta a conti fatti che questo rappresenterà il requisito più alto previsto dalle attuali legislazioni europee: il dato si rileva da una elaborazione della Camera dei Deputati, che mette le pensioni a confronto in 31 paesi UE. E anche sulla pensione anticipata, l’Italia è fra le più severe del Vecchio Continente (in relazione ai criteri per ritirarsi dal lavoro). Guardate qui.

Pensioni di vecchiaia OGGI

Oggi, in Italia per la pensione di vecchiaia ci vogliono 66 anni e 3 mesi per gli uomini dipendenti o autonomi e per le donne dipendenti pubbliche, mentre per le lavoratrici dipendenti del privato bastano 63 anni e 9 mesi e per le autonome 64 anni e 9 mesi. Sono diversi i paesi europei che prevedono invece requisiti più stringenti:

– Germania: 67 anni, oppure 65 anni con 45 anni di contributi;

– Francia: regime graduale, per cui non sempre il sistema è meno favorevole di quello italiano. Comunque, si arriva a 67 anni per chi è nato dopo il 1955;

– Svezia: da 61 anni a 67 anni, con la possibilità di restare al lavoro con il consenso del datore;

– Norvegia: si va dai 62 anni 75 anni;

– Spagna: 65 anni con 35 anni e 6 mesi di contributi oppure 65 anni e 2 mesi con meno contributi;

– Grecia: regime più severo per gli uomini, 67 anni (bastano però 15 anni di contributi), e più conveniente per le donne, 62 anni, che però devono avere 40 anni di contributi;

– Islanda: si va dai 65 ai 70 anni, la pensione nazionale si raggiunge comunque a 67 anni;

– Finlandia: si va dai 63 ai 68 anni, a seconda dei guadagni, con pensione nazionale a 65 anni;

– Lussemburgo: 65 anni per tutti;

– Danimarca: 65 anni;

– Cipro: 65 anni per tutti, 63 per i minatori;

– Malta: 65 anni per tutti i nati dopo l’1 gennaio 1962, per i lavoratori più anziani l’età varia dai 60 ai 64 anni;

– Olanda: 65 anni e 2 mesi;

– Portogallo: 66 anni;

– Slovenia: 65 anni per tutti.

Quando però sarà completata la gradualità prevista dalla Riforma Fornero, nel 2050, pur considerando anche le analoghe riforme approvate dagli altri paesi europei (che in diversi casi inaspriscono i paletti nei prossimi anni), l’Italia diventerà il paese in cui si va in pensione più tardi, a quasi 70 anni.

Pensione di vecchiaia DOMANI

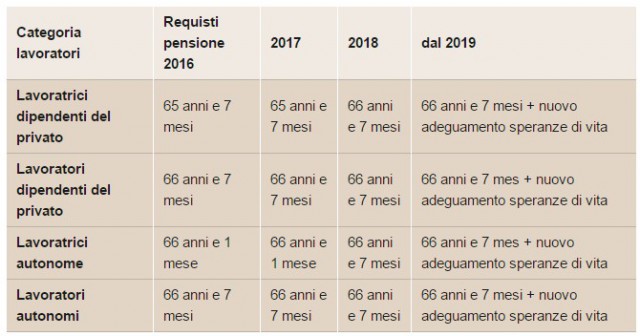

Le regole generali per l’accesso alla pensione di vecchiaia sono quelle previste dalla Riforma Fornero, articolo 24 Dl 201/2011, armonizzata con l’adeguamento alle speranze di vita. Vediamoli in tabella.

Attenzione: per chi ha il primo accredito contributivo dopo il primo gennaio gennaio 1996, l’adeguamento alla speranza di vita si applica al requisito anagrafico previsto dall’articolo 24, comma 7, della Riforma Fornero, quindi in pratica l’età pensionabile, dal primo gennaio 2016, è pari a 70 anni e 7 mesi.

Attenzione: per chi ha il primo accredito contributivo dopo il primo gennaio gennaio 1996, l’adeguamento alla speranza di vita si applica al requisito anagrafico previsto dall’articolo 24, comma 7, della Riforma Fornero, quindi in pratica l’età pensionabile, dal primo gennaio 2016, è pari a 70 anni e 7 mesi.

Pensione anticipata

Se il primo accredito contributivo è successivo al primo gennaio 1996, si applica il requisito anagrafico previsto dall’art. 24, comma 11, della Riforma Fornero, per cui l’accesso alla pensione anticipata con almeno 20 anni di contributzione effettiva e il rispetto delle soglie minime è pari, dal primo gennaio 2016, a 63 anni e 7 mesi.

Se il primo accredito contributivo è successivo al primo gennaio 1996, si applica il requisito anagrafico previsto dall’art. 24, comma 11, della Riforma Fornero, per cui l’accesso alla pensione anticipata con almeno 20 anni di contributzione effettiva e il rispetto delle soglie minime è pari, dal primo gennaio 2016, a 63 anni e 7 mesi.

Pensione di anzianità (quote)

Bisogna aggiungere tre punti decimale alle quote (formate da età anagrafica + anzianità contributiva) previste dalla legge 243/2004. Quindi, per coloro che possono ancora andare in pensione con il sistema delle quote, a partire dal primo gennaio 2016 i requisiti sono 35 anni di contributi a cui si aggiunge un’età anagrafica di 61 anni e 7 mesi per i dipendenti, con raggiungimento di quota 97,6, e un’età di 62 anni e 7 mesi per gli autonomi, con raggiungimento di quota 98,6. Le modalità di calcolo della quota non cambiano. Ecco alcuni esempi:

* verifica dell’età effettuata il 31 ottobre 2016 per un lavoratore dipendente nato il 20 marzo 1955: 61 anni e 225 giorni, quindi 61,616 anni. Anzianità contributiva (sempre al 31 ottobre 2016) pari a 1877 settimane, quindi 36,096 anni. La somma tra età e anzianità contributiva al 31 ottobre 2016 è pari a 97,712. Quindi, è superata quota 97,6 e sono rispettati i requisiti minimi di 61 anni e 7 mesi di età e 35 anni di contribuzione;

* verifica dell’età al primo dicembre 2016 per un lavoratore autonomo nato il 20 marzo 1955: l’età è di 61 anni e 256 giorni, pari a 61,701 anni. L’anzianità contributiva è di 35 anni, 10 mesi e 24 giorni, quindi di 35 anni e 324 giorni pari a 35,900. La somma delle due cifre relative a età anagrafica e anzianità contributiva è 97,601. E’ quindi raggiunto il diritto alla pensione essendo superata quota 97,6, con il possesso dei requisiti minimo di 61 anni e 7 mesi di età e 35 anni di contribuzione.

Restano fermi i diversi calcoli (previsti nella circolare INPS) relativi a personale delle Forze Armate, forze di polizia e vigili del fuoco, Comparto Sicurezza, Difesa e Pronto soccorso, ai vigili del fuoco. (Fonte: circolare INPS 63/2015).

Siete curiosi di scoprire QUANDO potrete andare in pensione? Internet fornisce una miriade di siti per poterlo scoprire. Io ve ne propongo uno (non legato alle compagnie assicurative). Cliccate QUI.

Ma veramente siamo i più cattivi?

La domanda che mi pongo è la seguente: questo modello è realmente sostenibile e credibile? Siamo tutti al corrente del difficile stato di salute delle finanze italiane. Ma sono altrettanto veri 3 dati:

a) andare in pensione a 70 anni è una follia. Come si può pensare che possa rendere un lavoratore di quell’età sul posto di lavoro?

b) disoccupazione ITALIA. Siamo al 12.7%. Mantenere la forza lavoro cosi a lungo non può che peggiorare progressivamente la situazione.

c) ma sopratutto: tasso disoccupazione giovanile ITALIA: siamo al 44.2%. Roba da far invidia quasi a Grecia e Spagna.

La questione è molto semplice ma tremendamente complessa. Abbiamo un tasso disoccupazione preoccupante. Abbiamo una disoccupazione giovanile che lo è ancora di più. Abbiamo la consapevolezza che solo con una forte e consistente ripresa economica abbiamo la speranza che qualcosa si muova in positivo. Altrimenti il futuro è già tracciato. Andando in pensione sempre più tardi, avremo sempre meno posti di lavoro.

“Riformare” la Riforma Fornero si può (ovviamente) ma c’è sempre il tremendo “rovescio della medaglia”. La coperta è corta, mancano i fondi, le casse sociali piangono e quindi non ci si può certo inventare delle campagne intraprendenti per creare occupazione mandando in quiescenza certi Matusalemme che ormai non hanno più nulla da dire (e che ormai hanno l’entusiasmo di un bradipo e l’intraprendenza di una mummia, con tutto il rispetto parlando)

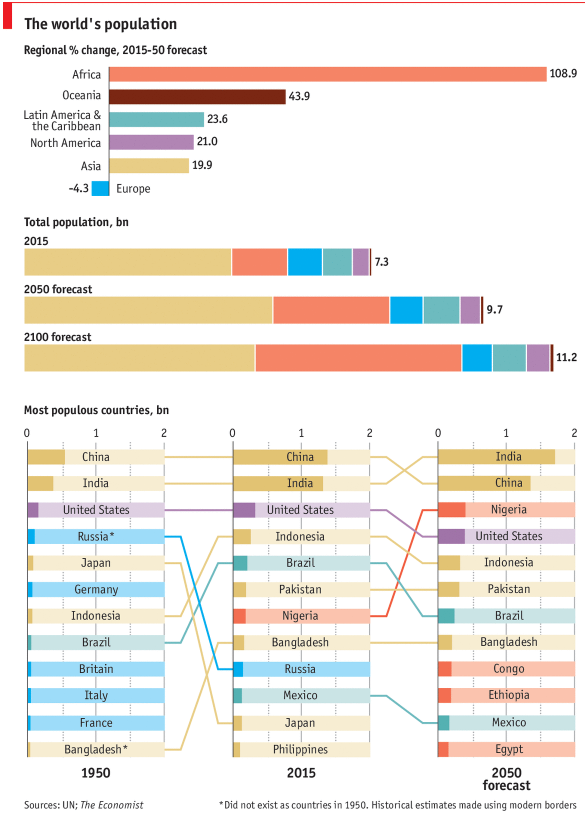

Qualcuno mi può aiutare a capire quale futuro possiamo garantire ai nostri figli? Anche perchè poi, non dimentichiamolo mai, a causa del crollo del tasso di natalità, il futuro sarà sicuramente molto diverso. E c’è chi ci pensa, a fare figli…

Guardate come cambierà il mondo.

UPDATE: ARRIVA IL REDDITO MINIMO?

Ecco cosa ha detto nelle ultime ore Tito Boeri, il presidente dell’INPS.

“Noi partiamo dalla consapevolezza che questo problema è di gravità assoluta. L’Inps per contrastare la povertà ha proposto al governo di introdurre in Italia un sistema di reddito minimo garantito che abbiamo chiamato ‘sostegno di inclusione attiva’ per le persone che hanno più di 55 anni e per le loro famiglie”. (…) “Il reddito minimo – dice l’economista – è un diritto di cui le persone possono godere, cui corrispondono” “una serie di doveri e su cui ci sarà un controllo stringente e costante da parte di un’amministrazione indipendente dal potere politico locale”. “Si terrà conto dei livelli di reddito delle famiglie, si considereranno i loro patrimoni immobiliari e mobiliari e tutti i dati oggi in possesso delle amministrazioni pubbliche verranno utilizzati per controllare l’effettiva condizione di povertà dei potenziali beneficiari”.

Sostenibile? Fattibile e realizzabile? L’importante che non resti un progetto fine a se stesso

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La nuova guida per i tuoi investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

ah, dimenticavo, una nota di criticità da aggiungere a quello che dicevo prima :

siamo demograficamente parlando il popolo più vecchio del mondo, in buona compagnia dei giapponesi, altro paese in cui si stà preparando (considerate le politiche monetarie messe in atto dalla BoJ da alcuni anni…) un futuro dalle prospettive per niente positive.

se pensano di dare un reddito minimo occorre trovare i dinari, il che implica una forte e decisa azione contro gli sprechi e le lobbies che ci stanno dietro: Se vuoi aumentare l’occupazione occorre (solito ritornello ) favorire gli investimenti, mentre ho letto ieri che nel primo semestre gli impieghi bancari sul credito alle imprese sono diminuiti di circa il 9% rispetto ad analogo periodo dello scorso anno !!!!! Di investimenti in infrastrutture da parte del governo non se ne parla. Viene promessa una riduzione delle tasse (giusto come concetto come tante altre proposte lanciate da Renzi) ma anche questa viene boicottata o ha intrinseche difficoltà a essere realizzata con i cerberi teutonici pronti a sbranarci…..

@ Paolo41

“Di investimenti in infrastrutture da parte del governo non se ne parla.”

.

.

.

ma per forza : avendo

1) il fiato al collo dei tedeschi, come giustamente rilevi

e

2) scritto in Costituzione (nel 2012, monti docet) il VETO a non sforare il limite del -3% di rapp def/pil

dovendo riconoscere annualmente quei 70-80 mld di interessi sul debito, uniti alla crescita asfitica di pil cui dicevo prima,

di soldini da confluire in investimenti non ne rimangono, salvo sforare appunto consapevolmente il -3%… solo che appena il gov decidesse di farlo, si ritrova :

a) l’ira dei tedeschi

e

b) la nostra Corte Costituzionale che boccia l’iniziativa, dato che, appunto, sarebbe una manovra ANTICOSTITUZIONALE

…capito la trappola dove ci siamo (CI HANNO) ficcati??????

Hai toccato il punto giusto…70-80 miliardi in piu’ di tasse da dare, per un debito pubblico farlocco in quanto interamente composto da interessi su carta straccia emessa senza nessun retrostante, da un ente privato controllato da privati, non eletto da nessuno. E ANCHE per pagare questi interessi ai nostri colonizzatori, che i contributi versati dai lavoratori in attivita’, sono stati , per esempio nel 2012, 46 miliardi in iu’ delle pensioni NETTE pagate …cioe’ , considerate le tasse, il retributivo era, e’ , l’andare in pensione a 60 anni era, e’, perfettamente sostenibile. Solo un popolo di fessi pensa il contrario. Naturalmente e’ taroccata anche la vita media in crwscita….figuriamoci, siamo tutti nel lusso, pieni di agi, come no….

1) quote. a chi fa riferimeno quella tabella che hai messo sulle quote?nel sito dell’inps risula questo: http://www.inps.it/portale/default.aspx?sID=%3b0%3b5614%3b5625%3b&lastMenu=5625&iMenu=1&iNodo=5625&p4=2&bi=22&link=Pensione%20di%20anzianit%C3%A0

a me risulta che possono accedere con la vecchia pensione di anziantà i dipendenti pubblici delle amministrazioni dichiarate in esubero . gli altri cristi vanno in pensione con la pensione anticipata o l vecchiaia ex fornero

2) pensioni baby- sono stati commessi molti errori in passato, oltre a concedere il trattamento, un altro era che non fu conglobata la contingenza nel settore pubblico a differenza che nel privato. siccome all’epoca il calcolo della pensione per la contingenza era l’80% e per lo sipendio base calcolato in quarantesimi, il tasso d’inflazione, e quindi la contingenza, fecero sì che in un certo periodo contingenza e paga base erano circa dello stesso importo, quindi vi fu un esodo causato dal fatto che la pensione era sproporzionatamente alta per via della percentuale di contingenza. devo ricordare che il fatto che la contingenza non venisse conglobata era funzionale a fottere i dipendenti che andavano con il massimo, siccome la contingenza non faceva parte del trattamento di fine servizio. rimediarono in un primo tempo calcolando anche la contingenza in quarantesimi, e poi la inserirono gradualmente nel trattamento di fine servizio. questo prima di eliminare definitivamente la pensione baby.(19 sei mesi 1g x statali,25 enti locali, 5 in meno x le donne sposate o con figli) inoltre vi furono prepensionamenti e regali di contributi non versati per le privatizzazioni. ricordo le ferrovie dello stato: regalarono 7 anni. dobbiamo ricordare anche quello che è andato in tasca alle aziende, non solo ai fortunati lavoratori.ricordo anche i monopoli di stato. in parte i lavoratori furono ricollocati nelle agenzie fiscali, e altrove, in parte prepensionati. ma chi ha comprato i monopoli depurati dei lavoratori in esubero ci ha guadagnato. non ricordo bene gli altri casi. anche le poste, ad es.

3) altro errore, eccessivi ritardi nell’integrazione fra gli enti e i trattamenti

4) pensione di vecchiaia: altro errore del passato. non si parla più di un vecchio dibattito, quello della volontarietà della permanenza al lavoro. ci sarebbe stato sicuramente chi avrebbe gradito restare al lavoro, quando l’età era di 60 anni e 57 per le donne,. e 35 di lavoro .poi in pensione magari ha lavorato in nero. nella pa l’età è sempre stata 65, salvo un breve periodo n cui fu abbassata a 60 per le donne, rimessa in discussione dall’europa. in un periodo fu permesso di rimanere fino a 67, poi è stato abrogato e c’è chi ha fatto ricorso. il che significa che c’è gente che vuol lavorare. comunque purtoppo non si può tornare indietro per i punti da 1 a 4

5)evasione contributiva. quando si parla di evasione fiscale, non so perché i media dimenticano che ne consegue anche l’evasione contributiva

6) ammortizzatori sociali indiretti che sono a carico del sistema contributivo: pensioni sociali, molti delle quali conseguenza del punto 5, cioè lavoro nero, integrazioni al minimo molte delle quali conseguenza del punto 5, pensioni d’inabilità accolte con larghezza di manica. inoltre in passato bastavano soli 5 anni di contributi per poter richiedere l’inabilità.. adesso in contrario in certi settori devi essere mezzo morto per ottenere il recquisito. pensioni di reversibilità troppo generose a chi non ha bisogno di ammortizzatori.

7) Gli errori di cui sopra chi li deve pagare? chi ha lavorato 42 o 43 anni?al di là di questo e di tutte le altre condivisibiili considerazioni citate nell’articolo, cioè che è assurdo costringere a lavorare fino a 70, ecc, io credo che vi sia una manovra in atto per privatizzare le pensioni, cosa che ritengo intollerabile

Infine: ritengo che cambierà la demografia anche nei paesi in via di sviluppo, mano a mano che aumenta la scolarizzazione. Quando la gente è istruita acquisisce altre esigenze esistenziali e smette di fare molti figli, che è tipico delle civiltà rurali.è intuitivo. però non saprei che connessione metterci con la manovra in atto di tendere allea privatizzazione in europa. la statistica esposta mette in evidenza che la manovra è in atto in tutta europa, al di là del fatto che sistemi non siano identici. la coperta è corta? può darsi, ma i soldi per pagare remunerazioni miliardarie agli amministratori delegati di aziende a partecipazione pubblica si trovano, così come per pagare profumati stipendi ai dirigenti e per abbassare le imposte ai redditi più elevati. quelli che ho citato adesso, oligarchie e i loro caporali. sono del parere che i contribuenti europei, non solo italiani, dovrebbero pretendere di cambiare musica

Secondo me prima di tutto bisogna chiamare le cose con il loro vero nome, per esempio tutte le false pensioni di invalidità le guardie forestali al sud ecc, bisognerebbe trasformarle in “reddito minimo” e porre un termine temporale all’erogazione della prestazione attraverso il condono del pregresso sia economico che penale per agevolare l’adesione.Fantascienza, scappate!

aorlansky60,

punto a) vero a 70 anni uno non rende, ma se inizi a lavorare a 30 anni e vai in pensione a 60 e scampi a lungo lo vedo un filino insostenibile, il problema è che quando uno va in pensione è per sempre non è a termine (be un termine c’è ma è soggettivo). saluti

@ Perplessa

“io credo che vi sia una manovra in atto per privatizzare le pensioni, cosa che ritengo intollerabile”

…

volenti o no, giusto o sbagliato che sia, temo che ce ne dovremo fare una ragione (non noi, ma sopratutto i ns figli e nipoti e via dicendo), perchè è PROPRIO LI’ che ci vogliono portare (non tutti in un volta, ma poco a poco) gli ex-imperialisti liberisti anglosassoni (che governano a loro volta Europa e UE) che da tempo hanno privatizzato fortemente il proprio sistema pensionistico. Non è un mistero che la loro filosofia neo-liberista caldeggia PIU PRIVATO, MENO STATO in ogni comparto (meno quando gli fa comodo, quando si è trattato di dover salvare le loro banche private dalle nefandezze che avevano commesso nei primi anni 2000, si sono turati il naso e non hanno esitato ad attingere a FONDI PUBBLICI [vedi primo TARP 2008 USA da $ 700 mld] rinnegando clamorosamente la loro filosofia e il proprio “credo”…)

.

.

.

.

@ Stanziale

“E ANCHE per pagare questi interessi ai nostri colonizzatori”

…

Germania, Francia e Italia hanno, dati alla mano 2014 forniti da Eurostat, i deb pubbl più elevati come valore assoluto di tutta l’area UE19 :

DE 2170 mld

IT 2135 mld

FR 2037 mld

La propaganda finanziaria UE, opportunamente pilotata, punta sempre i riflettori sull’Italia in quanto a criticità di debito, dimenticando sempre di far notare ai più che la Germania annovera il dato di deb pubbl come valore assoluto più elevato di tutti nell’area presa in considerazione.

con la differenza che, grazie a mercati compiacenti e complici, la Germania si finanzia praticamente a ZERO, la Francia poco di più (forbice 20-30) ma l’Italia a 110-120-130

praticamente, come facevi notare Stanziale (e qui anche il ns amico KRY sarebbe d’accordissimo, ci scommetto, visto che anch’egli è piuttosto ferrato in materia e sensibile sull’argomento) con questa differenza SOSTANZIALE (che fa MOLTO comodo da mantenere sia a FR che DE) noi italiani tiriamo la carretta pagando gli interessi per coprire “i primi due della classe”, quelli che sono dipinti come tali dalla propaganda filo-UE (WS Journal e Financial Times docet…) filo anglosassone …

Buona sera, vorrei porre una domanda ai piu esperti del blog riguardante la previdenza futura dei nostri figli come mettere da parte a loro favore una certa somma,oppure iniziare un pip o un fondo pensione con tutti i limiti diquesti strumenti…ma forse sarebbe da farci un post dedicato.

Che ne pensi Dream? Certo magari nn proprio ora a ferragosto ma in un prossimo futuro sarebbe interessante e di grande aiuto sentire le varie opinioni tue e di tutti coloro che spesso scrivono qui con alle spalle un certo tipo di preparazione e in cpmpleta assenza di conflitti di interesse.

Vi ringrazio. E vi seguo.

Buon w.e.

marcog

allora, al momento – anche per ri-prendere il “filo del discorso” che, rammento sempre, parte dal passato, lontano o prossimo/vicino che sia a Noi; e/oltre che può essere di aiuto anche ai Tanti/Più (Brave Persone e/o Buoni Padri di Famiglia) -, Ti segnalo queste letture, IMPORTANTI:

l-1-l DT (intermarketandmore, il), “INTERMARKET: ancora acquisti sui BUND alla ricerca della protezione” – Agosto 13, 2014

con i relativi Commenti ivi postati: in Essi ritrovi/erai links di rimando ad altro materiale (LEGGILI TUTTI ed ATTENTAMENTE, Mi raccomando). TUTTI, non solo i Commenti – Lo riscrivo.

l-2-l [integrazione/aggiornamento ultimissimo – ad un Commento che ritrovi/erai nei links segnalati nel punto l-1-l] Mediobanca (MBres, Ufficio Studi, di), “Indagine annuale su fondi e SICAV di diritto italiano, 2015 – Dati di 961 Fondi e SICAV italiani (1984-2014)” – Agosto 7, 2015

La ricerca copre il periodo 1984-2014 e riporta dati sui 961 principali fondi e SICAV di diritto italiano:

– 505 fondi comuni aperti (il cui patrimonio al 31 Dicembre 2014 rappresentava il 95% di quello complessivo di tutti i fondi comuni aperti di diritto italiano operanti);

– 37 fondi riservati – 98% del patrimonio;

– 17 fondi di fondi collegati – 98% del patrimonio;

– 127 fondi speculativi – 98% del patrimonio;

– 35 fondi pensione negoziali – 99% del patrimonio;

– 54 fondi pensione aperti – 99% del patrimonio;

– 17 fondi chiusi;

e

– 91 fondi immobiliari;

nonchè tutti i

– 127 fondi di fondi non collegati, operativi a fine 2014.

I dati riguardano il patrimonio netto, la raccolta netta, il risultato netto, gli utili e perdite su realizzi e rimborsi e da valutazione, gli oneri di gestione, la composizione e la variazione del portafoglio.

l-2a-l Dati completi (con relative poste contabili)

http://www.mbres.it/sites/default/files/resources/download_it/fo_15.pdf

サーファー © Surfer [continua in basso, al commento successivo]

marcog

l-2b-l (Tabella di dettaglio sui) “Rendimenti e oneri di gestione in % del patrimonio netto medio” – dei 961 Fondi e SICAV italiani (1984-2014)

http://www.mbres.it/sites/default/files/resources/download_it/fo_dati_indici_2015.pdf

Ciao e buona Domenica.

サーファー © Surfer [Saluti a Tutti – assolati, inumiditi, solitari, accoppiati – in ferie o meno che siate l RicordaTe: il caldo porta sempre l’olio e il vino OTTIMI!]

Buon giorno.

Grazie Surfer veramente qui si fa la differenza,ammesso e concesso non sarei mai arrivato ad un informativa cosi esaustiva e approfondita.E’importante mettere a confronto rendimenti e costi. A grandi linee ma Molto a grandi linee ho messo a confronto cio’che era più vicino a me e di cui faccio parte dalla costituzione del fondo chiuso cometa e di alcune tipologie di fondi aperti.Ora grazie a te il confronto si allarga mi andro a vedere con calma tutti i link.

La scelta tuttavia non sara facile e potrei avere bisogno di un ulteriore aiuto.

Ehm non ti chiedero di effettuare i versamenti ahahaahah.

Grazie ancora buon proseguimento.buone ferie ?

Repubblica Italiana

Popolazione:

62.104.011 Milioni

Nati oggi (dall’inizio della giornata – Domenica 9, Agosto, 2015 – fino a questo momento, mentre sto scrivendo):

928 Centinaia

Morti oggi (Domenica 9, Agosto, 2015):

939 Centinaia

Nuovi immigrati oggi (Domenica 9, Agosto, 2015):

610 Centinaia

Aumento Popolazione oggi (Domenica 9, Agosto, 2015):

598 Centinaia

Nati quest’anno (dall’inizio del 2015 fino a questo momento – Domenica 9, Agosto, 2015 – mentre sto scrivendo):

340.727 Mila

Morti quest’anno, 2015:

344.920 Mila

Nuovi immigrati quest’anno, 2015:

224.103 Mila

Totale immigrati presenti in Italia:

6.227.189 Milioni

Aumento della Popolazione quest’anno, 2015:

219.910 Mila

Lavoratori precari:

3.422.677 Milioni

Lavoratori a tempo indeterminato:

24.685.078 Milioni

Disoccupati:

3.097.367 Milioni

Su una platea di 28.107.755 Milioni di Lavoratori (data/i dalla somma di “Lavoratori precari + Lavoratori a tempo indeterminato” – testé riportata/i), SOLO 3 milioni circa – ATTUALMENTE, a cifra tonda/corretta – hanno/dispongono un piano previdenziale (integrativo) privato (proprio, personale); in media, con un range di 30 anni di/in versamenti – e versando €300 al mese, per 12 mesi, ogni anno e regolarmente -, avendo/ponendo come montante iniziale di/in €25.000 Mila, si ritroverà/anno tra le €420-€480 (al netto) di pensione in più, mensilmente.

Ossia, quasi 25.000.000 (circa, a cifra tonda/corretta – ATTUALMENTE) di Lavoratori, nella Repubblica Italiana, rischia – senza alcuna informazione e/o conoscenza scientifica accurata e massiccia – di fare letteralmente la FAME. Lui e/con la propria Famiglia.

Fonti delle statistiche utilizzate ed elaborate:

Popolazione

– Istat (Istituto Nazionale di Statistica)

– Bilancio demografico Nazionale – comunicati (Istat)

– Popolazione straniera residente in Italia – comunicati (Istat)

– Demografia in cifre – database completo (Istat)

Lavoro

– ISFOL – Istituto per lo Sviluppo della Formazione Professionale dei Lavoratori

– Istat

– Lavoce.info

– Banca Mondiale

– Reports privati di Società finanziarie (di settore e non)

NB: ho considerato, nell’analisi effettuata, il lasso di tempo – ossia, i 30 anni – medio utilizzato da (quasi) Tutti (Sottoscrittori e Società offerenti), come i versamenti mensili – di €300 (possibili e non invasivi, per un piano/ménage Familiare – anche per i Singoli) -, e il montante iniziale più appropriato – €25.000 Mila – di quelli in visone nei vari reports esaminati.

サーファー © Surfer

@finanza,

Grazie surfer sono numeri che fanno rabbrividire e che mi portano ancora più a pensare al futuro di mia figlia rispetto agli investimenti tradizionali siano essi in strumenti “normali” etf etc azioni ecc. o a leva.fermorestando di cercare di mettere al “sicuro” o almeno provarci per il futuro … questo e cio che si puo fare per chi comunque e’ “costretto” a stare dove e’ nella speranza che la generazione futura possa seguire una strada differente e almeno ci provi,poi magari sara troppo tardi.Qui questi commenti si possono fare su certi blog no ti danno del colpevole di essere nato in italia di aver studiato poco e di lavorare come dipendente di essere schiavo e di avere una famiglia. No comment. Grazie ancora per tutte le info e scusate ultimamente ho davvero poco tempo e n sono riuscito a leggere gli ultimi post del blog.

Grande Danilo sempre in forma.

Grazie Surfer per la disponibilità. A presto.

Un saluto a tutti.

サーファー,

Io sono tra i 25 milioni, ma ho un tasso di risparmio elevato e tengo costantemente presente che parte di questo risparmio lo dovrò utilizzare a integrazione della pensione pubblica (non lo spendo).

I motivi per cui ho scelto di non aderire a nessun piano pensionistico:

– i fondi pensione sono per la maggior parte passivi (e nel caso di quelli negoziali non c’è molto da scegliere) e subiscono i trend negativi: lo si vede nelle performance anno/anno dei fondi azionari e non posso fare affidamento, soprattutto per la mia pensione, sul fatto che nel lungo periodo le azioni salgono sempre; gli obbligazionari finora hanno sempre avuto performance positive, ma i tassi scendono da 30 anni e ora sono a zero: quando inizieranno a salire bisognerà vedere come si comporteranno i fondi pensione obbligazionari, sempre al netto dell’inflazione

– le leggi cambiano troppo spesso (lo abbiamo visto per esempio con l’aumento della tassazione sui rendimenti al 17%), e non posso permettere che qualche governo cambi le regole in corsa su una cosa così importante come la pensione

– non è chiaro (a me) cosa succederà in termini di diritti, in caso di fondo negoziale, se dovessi emigrare o cambiare completamente settore lavorativo o tipo di lavoro (da dipendente a autonomo)

Gli unici fattori che giocano a favore della pensione integrativa sono la questione fiscale e nel caso dei fondi negoziali il contributo del datore di lavoro…

Ma ci rinuncio pur di avere il pieno controllo sui MIEI soldi e sulla MIA pensione. Si parla di possibile reset finanziario globale o comunque di forti rischi per l’eccessivo intervento delle banche centrali che crea una bolla dopo l’altra.

Non so se con un portafoglio dinamico gestito autonomamente o tramite un servizio di consulenza professionale si riusciranno a evitare o almeno limitare le conseguenze dei trend negativi; in ogni caso con un orizzonte temporale lungo come quello della pensione, gestendo i propri risparmi in modo autonomo una parte più o meno piccola la si può investire in oro, cosa che con i fondi pensione non si può fare.

Osservazioni? Consigli? Critiche?

Grazie

gainhunter

marcog ha posto determinate domande, con (anche) relative (Sue) osservazioni – a cui ho dato “accesso” ad un tipo di ragionamento (ampio) e con relative/determinate risposte.

Affrontando un “discorso” (molto) generale – andando, in analisi, sulla media e le relative medie, poi/infine. In sicuro e sicurezza – niente perdite (“Brave Persone e Buoni Padri di Famiglia” – era stato il Mio incipit, tra l’altro).

Tranquillo – niente sole o sola (non sono Romano). Come Lui, sai quanti/e ne conosco – che Mi chiedono lumi!?! Amici ed Amiche, soprattutto. Potrei mai tradirLi!?

L’ho scritto tante volte – e non solo qua da DT – comunque (esulando da ciò che ho scritto, anche sopra/testé): BISOGNA/REBBE valutare ogni Singolo caso. Ogni Essere Umano è un “mondo a sé”. Diverso, visto che Ognuno ha un “cuore” ed un “cervello”; unici. Oltre che una propria Vita – quotidiana, minuta; con relativi affanni, soprattutto.

Partendo poi dal presupposto che Ognuno è artefice del Suo destino – e dei Suoi soldi (nel bene o nel male).

Sta di fatto che il problema del cd. “integrativo” è SERIO, REALE, ENORMISSIMO – se non viene affrontato, in tempo; che siano le relative Autorità (soprattutto, di controllo – a livello legislativo, i passi avanti, rispetto ad anni fa, sono stati fatti. ENORMI PASSI AVANTI, per fortuna) o i Singoli Individui. Perché la STRA-grande maggioranza delle Persone non è affatto avvezza a nulla, sotto il profilo dei propri investimenti o relative proprietà di beni. Cosa che Mi duole scrivere, ma che fotografa la realtà – e non essendo pallonaro, ma serissimo, diretto e sincero, Lo scrivo/affermo sempre (per Costoro e non per Me – che non entra nulla in tasca). Per Il Loro bene.

Tu, purtroppo, valuti Te stesso – od Altri che siano (o meno) in grado di “gestirsi”; devi pensare o valutare la cd. “platea” – ossia, i grandissimi numeri. Sempre.

Da là, non si sfugge.

Comunque, se si mette a confronto il TFR netto con il rendimento medio dei fondi pensione negoziali – ad esempio – negli ultimi 5 anni si nota subito che i fondi hanno stravinto la sfida. Infatti, a fronte di un +12.1% del TFR netto, i fondi pensione negoziali possono mostrare un +29.4%.

Niente male, soprattutto se si tiene conto che in questi 60 mesi – esaminati – rientra anche la grande crisi del debito sovrano dell’Euro-Zona dell’Estate del 2011.

Per comprendere meglio quali impatti abbia avuto quella crisi sui Mercati ricordo – con dati – che tra il 15 luglio e il 18 novembre 2011, cioè in circa 4 mesi, l’indice Eurostoxx (rappresentativo delle Borse dell’Euro-Zona) perse il 17.1% mentre l’indice dei Btp lasciò sul terreno oltre il 5%.

Alcuni comparti dei fondi pensione negoziali (dinamici, bilanciati, soprattutto), invece, sono riusciti a registrare una performance pari ad oltre quattro volte il TFR netto e cioè oltre il 49% – in alcuni casi.

Da scrivere, infine, che i vantaggi fiscali, non sono affatto irrilevanti – annualmente, per 30 anni o il lasso di “n-tempo” prescelto. Per una Famiglia od un Singolo, non sono pochi – gli Eurini che s’intascano e/o s’intascheranno. E, visti, i prossimi “chiari di luna storta” – su eventuale sforbiciata alle detrazioni o deduzioni fiscali -, sono una voce che non verrà toccata (sicurissimamente, visti i numeri bassissimi già di adesione, come scritto sopra).

Come la possibilità – data – anche dei riscatti: parziali o totali.

Questa è una valutazione a bocce ferme, razionale e con ultimi dati alla mano; poi, come Tutti e Tutto, siamo sotto la volta del cielo – non solo nel male; ma anche nel bene.

Ti ricordo. Dixit: nel bene o nel male – infatti.

Io sono positivo – perché ho visto, vedo sia il cd. marciume (LA VERA MERDA – CHE I PIU’ NON VEDRANNO MAI!) che un prato incontaminato (fatto di Persone oneste e preparate), anche inesplorato (al momento).

Ciao e saluti a Tutti.

サーファー © Surfer

marcog: temo che ce ne dovremo fare una ragione

personalmente la ragione me l sono fatta dagli anni 80-90, quando ho capito l’andazzo, però l’atteggiamento passivo dei miei connazionali mi disturba

nel mio settore il fondo negoziale era uscito da poco ma non avrei aderito. ho sottoscritto una pensione integrativa considerando che mi mancavano pochi anni alla pensione e avrei conseguito la liquidazione dei versamenti e non il vitalizio, usufruendo del vantaggio fiscale, che se avessi sottoscritto un fondo obbligazionario qualsiasi non avrei avuto. scontato le commissioni di gestione sono più elevate rispetto a un qualsiasi fondo obbligazionario analogo (era quello il profilo di rischio da me prescelto). il quesito: che succede se emigro, ad esempio? la liquidazione che sia una tantum o vitalizio è collegata al pensionamento da parte dell’ente erogatore di appartenenza, per es. l’INPS. per chiedere la liquidazione spettantemi ho dovuto inviare alla società in questione la documentazione del pensionamento effettivo che mi ha dato l’INPS. bisognerà leggere le condizioni di restituzone dei versamenti in caso di assenza di pensionamento che fornisce ciascuna società o fondo negoziale. non è detto che tutte utilizzino le medesime penalizzazioni. resta il fatto che la liquidazione dei fondi è collegata al pensionamento reale con i requisiti vigenti. per la pensione pubblica, per l’estero vi sono accordi con alcuni paesi. per quella integrativa l’unica è che uno vada nei siti e si legga per bene la documentazione di sottoscrizione, e nel caso di dubbi contattare. non c’è altra via. ad esempio le banche o sgr per il cambiamento di domicilio fiscale si regolano in maniera diversa.ognuna si regola a modo suo, e anche in base al prodotto. in base a informazioni da me richieste, la mia banca ti chiude il conto in seguito alla comunicazione del cambio di domicilio fiscale. nel caso uno sia interessato occorre aprire un conto per non residenti. e ogni banca offre un prodotto diverso. es.c’è chi offre ai non residenti la carta di credito e chi no. non faccio nomi, solo esempi..

@finanza: i vantaggi fiscali, non sono affatto irrilevanti

i vantaggi fiscali ovviamente dipendono dall’aliquota marginale del soggetto sottoscrittore, trattandosi di importi deducibili dal reddito complessivo. più l’aliquota è elevata, più è cospicuo il vantaggio, evitando una tassazione di un imponibile all’aliquota marginale. ricordo anche che all’erogazione del trattamento è applicata un’imposta. purtroppo siccome la progressività si è appiattita molto alla faccia della costituzione, il vantaggio per un reddito medio che ha aliquota marginale del 38 per cento è consistente. scontato è favorevole a quelli che hanno l’aliquota più elevata del 43. il precario che lavora a intermittenza e guadagna poco e ha un’aliquota marginale bassa, e magari pure sta nella no tax area, ha vantagggi fiscali molto esigui se non nulli. ognuno deve fare i conti in casa sua.

@finanza,

Grazie.

Sì, confermo che la mia era solo una valutazione in funzione della MIA situazione, non volevo sminuire la validità della pensione integrativa e, anzi, concordo che il problema pensione (sia pubblica sia integrativa) è serissimo e troppo sottovalutato.

Però i miei dubbi sono riferiti al futuro, in funzione del fatto che, come scritto più volte da Danilo, siamo in una nuova era: negli ultimi anni, se uno non si è fatto prendere dal panico, è stato piuttosto facile guadagnare, grazie all’intervento delle banche centrali; ma nel futuro? La situazione della valutazione dei mercati, la situazione economica, la volatilità che ci aspetta sono cose che conosciamo bene, e qui leggo che in futuro (già da oggi) sarà necessario affidarsi a dei professionisti per poter gestire al meglio i propri risparmi.

E il team di gestione deL fondo negoziale (per ogni settore di lavoro ce n’è 1, in alcuni casi 2) sarà all’altezza? e avrà la possibilità (regolamenti) e la capacità di proteggere il capitale, oppure rischio la pensione? Sì, in passato hanno recuperato tutto, ma in virtù di questa nuova era…? questo è il mio dubbio.

perplessa@finanza,

Grazie

perplessa

concordo sul fatto che “ognuno deve fare i conti in casa sua” – infatti, avevo scritto che Ognuno è artefice del Suo destino (sempre – come dei Suoi soldi).

Su detrazioni e deduzioni, si può sempre “lavorare” – puntellando e valutando attentamente il versamento mensile/annuale.

L’importante – soprattutto, per i cd. “precari” – è che capiscano che si devono dare una scossa – sul cd. “integrativo” (quale sia la fonte o la risorsa da valorizzare, per il Loro futuro).

Avere, poi, una “platea” di 25.000.000 Milioni di Lavoratori – CIRCA, ATTUALMENTE ad AGOSTO 2015! – senza alcuna “copertura finanziaria” per/del Loro futuro – quando si sarà o saranno, “diversamente giovani” – non è cosa buona, ne giusta (anche per il cd. Stato sociale).

Ciao.

gainhunter (ma soprattutto per chi non è avvezzo alle Scienze Economiche e Finanziarie)

M. Scolari (PianoInclinato/Friends, the), “Le scelte di investimento delle famiglie italiane” – Luglio 28, 2015

http://www.pianoinclinato.it/le-scelte-di-investimento-delle-famiglie-italiane/

Saluti a Tutti.

サーファー © Surfer

@finanza: L’importante – soprattutto, per i cd. “precari” – è che capiscano che si devono dare una scossa – sul cd. “integrativo” (quale sia la fonte o la risorsa da valorizzare, per il Loro futuro).

sono d’accordo. a mio parere non hanno ancora capito che la tendenza dell’offerta di determinate tipologie di contratti è finalizzata anche al versamento di pochi contributi da parte dei datori di lavoro. e in futuro la contribuzione pubblica non può che diminuire. nonostante la maggiore scolarizzazione che dovrebbe affinare teoricamente la capacità di analisi pare che questo non avvenga e molti pensano che la soluzione sia segare le pensioni già in essere di quelli che hanno invece versato il 33 per cento con continuità per decenni. il che anche se avvenisse non andrà certo ad aumentare la loro contribuzione. non so come si possa avere una simile illusione.

Allora, lavorando nel settore posso offrire i miei two cents.

Per quanto attiene sia l’adesione che la scelta di un fondo pensione NON guardate SOLO i rendimenti, ma:

1) LEGGETEVI LO STATUTO E I REGOLAMENTI DI ATTUAZIONE! Importantissimo!

Dentro lo statuto potrete sapere COME lavora il Fondo, e su quali appoggi e con che modalità.

2) GUARDATE I CARICAMENTI PIU’ DEI RENDIMENTI!

I caricamenti sono le spese e quanto “vi detraggono” dalla resa effettiva del Fondo, che nei prospetti e nelle Nota informativa DEVONO apparire.

3) PREFERITE FONDI CON CONVENZIONI A GESTORI CON GARANZIA DI RESTITUZIONE DEL CAPITALE A SCADENZA DEL MANDATO (Leggete lo Statuto!)..

Ci sono dei Fondi che applicano delle convenzioni per la gestione del Portafoglio a gestori esterni con GARANZIA di restituzione del capitale. Guardate le eventuali scadenze del Mandato e tenetene MOLTO conto, perchè di questi tempi è cosa rara, semprechè il gestore prescelto sia sufficientemente robusto da poter sopportare anche crack sistemici.

Tale opzione, se utilizzata dal fondo vi GARANTISCE anche appunto in caso di crack sistemici o sconvolgimenti, con tutte le cautele del caso.

4) Non utilizzate i fondi come UNICA opzione, ma (perlomeno per la mia vision) investite anche su “beni rifugio” IN FISICO E NON IN CARTA, quindi oro (ricordate, FISICO, non ETF o porcherie similari) o altri beni reali NON in bolla e rivendibili.

lukeof@finanza,

Grazie anche a te. Ottimi suggerimenti.

Sui caricamenti ricordo diversi anni fa (forse il 1999), ai tempi delle pensioni integrative delle assicurazioni, che era la prima cosa che ho guardato/stimato (allora la trasparenza era molto minore) arrivando a percentuali improponibili. E questo era uno dei motivi che mi ha sempre fatto stare lontano da questi prodotti. Ora fortunatamente la situazione mi sembrata migliorata molto per quanto riguarda i fondi pensione, ma serve sempre tanta attenzione.

@ DT

“a) andare in pensione a 70 anni è una follia. Come si può pensare che possa rendere un lavoratore di quell’età sul posto di lavoro?”

.

.

Completamente d’accordo; non ci vuole molto per esserlo, basta un minimo di buon senso; cosa che evidentemente questi burocrati non hanno, visto che hanno fatto i conti con la teoria, ma NON con la pratica.

Intanto a 70 anni bisogna arrivarci, e non è detto che ci si arrivi a priori, nonostante aspettative di vita aumentate rispetto al passato. Proseguendo, la mente e il fisico di un individuo di 70anni non sono più così dinamici(mente) e prestanti(fisico) rispetto a 30anni prima e non ci vuole uno studiato per arrivarci. Così E’ e basta.

.

.

.

“b) disoccupazione ITALIA. Siamo al 12.7%. Mantenere la forza lavoro cosi a lungo non può che peggiorare progressivamente la situazione.”

.

.

si certo, completamente d’accordo anche su questo punto, specie se si considera che per mandare in pensione la gente a 66anni significa avere nel nostro paese un TASSO DI DISOCCUPAZIONE GIOVANILE CHE AL MOMENTO SI FISSA AL 44% (!) come hai giustamente rilevato al punto C)

.

.

.

“Abbiamo la consapevolezza che solo con una forte e consistente ripresa economica abbiamo la speranza che qualcosa si muova in positivo. Altrimenti il futuro è già tracciato”

DT in questi pochi concisi punti hai centrato in pieno il PUNTO; specie nel finale : la SOSTENIBILITA’ del NS SISTEMA.

Avessimo un trend di crescita attuale e costante come quello di INDIA e/o CHINA al 7% annuo, l’italia potrebbe permettersi un welfare e un sistema pensionistico ricco e florido da concedere ai suoi cittadini, come quello architettato in passato di cui hanno beneficiato negli anni 60 70 80 90…

purtroppo ad una crescita asfitica degli ultimi anni -periodo preso in considerazione 2007-2015 – fonte dati ISTAT :

2007 = + 1,4 %

2008 = – 1,0 %

2009 = – 5,1 %

2010 = + 1,5 %

2011 = + 0,5 %

2012 = – 2,5 %

2013 = – 1,9 %

2014 = – 0,4 %

2015 = + 0,7 % (stima)

si accompagna in parallelo il dato di debito pubbl – fonte dati Bankitalia,

aumentato di € 600 mld nel periodo preso in considerazione, con questo trend di crescita percentuale :

2007 = + 1,0 % | 1598 mld €

2008 = + 4,1 %

2009 = + 5,8 %

2010 = + 4,6 %

2011 = + 3,0 %

2012 = + 4,2 %

2013 = + 4,0 %

2014 = + 3,2 %

2015 = + 3,9 % | 2218 mld € (base primi 5 mesi 2015 da ultimo dato uffle Bankitalia)

.

.

.

.

ragionando sulla base di questi numeri, mi sembra fin troppo facile arrivare all’unica, scontata conclusione.