in caricamento ...

PAESI EMERGENTI: disequilibri e speculazione

CRISI: Turchia e Argentina nuovamente nell’occhio del ciclone grazie anche all’effetto contagio. Si riaccende il rischio di qualche default nazionale? Intanto la situazione è problematica anche molto più vicino a noi.

In finanza molte cose succedono non a caso. In queste ultime ore, dopo le note vicende in Medio Oriente, dove la Turchia è stata protagonista di una crisi valutaria che al momento sembra essersi placata ma che in realtà non si è ancora sviluppata in modo definitivo, stiamo vivendo l’ennesimo deja-vu con un paese che non abbiamo mai dimenticato e che è stato al centro dei nostri discorsi proprio qualche mese fa.

Una fine ampiamente annunciata. Stiamo parlando dell’Argentina.

Riprendetevi la SAGA su Buenos Aires cliccando QUI, , vedrete che quanto sta accadendo oggi non è per nulla sorprendente.

La banca centrale argentina corre ai ripari per cercare di fermare il crollo del peso e alza i tassi di interesse di 15 punti percentuali al 60%, i più alti al mondo. La decisione fa seguito alla richiesta del presidente argentino, Mauricio Macri, al Fmi di accelerare il versamento dei 50 miliardi di dollari previsti dal piano di salvataggio del paese. (Source)

60%. Accidenti, mica da ridere. Altro che Turchia. Ma ci può stare perché ci sono tanti elementi che accomunano i due paesi. Per cominciare il deficit delle partite correnti. Poi l’esiguità di riserve valutarie, senza mai dimenticare un debito estero (in USD) importante. Insomma, se questi paesi non hanno soldi in cassa sufficienti, o chiedono prestiti agli organismi internazionali oppure…siamo al default.

Resta comunque il fatto che questi “disequilibri” sono assolutamente frequenti nei paesi emergenti, e vengono fortemente enfatizzati quando ci si ritrova con un rafforzamento della valuta con la quale il debito è soprattutto espresso. Ovvero il Dollaro USA.

Deficit partite correnti: Argentina e Turchia a confronto

Effetto contagio? Sempre presente

Altra cosa. Spesso questi disequilibri restano in uno stadio “dormiente” anche per mesi se non per anni, in attesa di un detonatore. Ed il detonatore spesso è proprio lo stato di crisi di un paese “simile”. Il mercato scopre che i disequilibri sono anche altrove e quindi l’effetto contagio diventa normale. E la speculazione fa il resto, anche perchè tutto per lei è più semplice quando si ha a che fare con paesi strutturalmente molto deboli. Tanto che addirittura una notizia potenzialmente positiva, può essere vista negativamente.

(…) A far scoppiare la nuova crisi del peso c’è stata paradossalmente una notizia non negativa, e cioè l’annuncio di una nuova intesa tra il governo di Mauricio Macri e il Fondo monetario. A giugno era stato concesso all’Argentina un prestito di 50 miliardi di dollari, di cui 15 sono già stati erogati; stavolta le parti si sono impegnate ad anticipare le tranche successive a sostegno del programma di rilancio dell’economia. La stessa Christine Lagarde, numero uno del Fmi, ha confermato la novità con parole di apprezzamento per l’Argentina. Il problema è che i mercati, e non del tutto a torto, hanno letto la fretta a ricevere i fondi come la conferma che la situazione economica non è per nulla rosea. E hanno ripreso a vendere pesos per comprare dollari. (…) . «Non si può far finta che nulla stia succedendo e che la colpa sia solo del passato», sostengono in molti nell’area di governo. (…) [Source]

Certi disequilibri, quindi, alla fine portano il conto e creano le crisi. E mettono in difficoltà anche quei paesi magari più “border line” che a causa del sopra indicato “effetto contagio” si trovano poi in difficoltà, con crisi valutarie, fughe di capitali e banche centrali costrette ad alzare i tassi di interesse a livelli siderali.

Si è quindi generato un sentiment di risk-off generalizzati che hanno considerevolmente influito sulle valutazioni in tutti i mercati emergenti. Molta della reazione del mercato sembra essere avversione al rischio generalizzata.

Domanda: ma l’effetto contagio è poi così giustificato?

Risposta: NO, non sempre.

Per esempio, parecchie valute asiatiche si sono deprezzate negli ultimi giorni, senza essere così legate alla crisi turca o argentina. Venti anni fa o più, una crisi di capitale per un paese poteva tipicamente avere maggiore effetto di correlazione in altri mercati emergenti che necessitavano di prendere in prestito debito in valuta forte. Ma oggi, vari paesi sono molto più focalizzati a livello locale.

Pertanto, oggi, più banalmente possiamo dire che molti mercati emergenti sono un po’ “meno” emergenti ed hanno le spalle più larghe. La temporanea avversione al rischio potrebbe continuare ad influire sulle valutazioni in parecchi mercati nel breve periodo, ma col tempo si faranno le dovute selezioni qualitative.

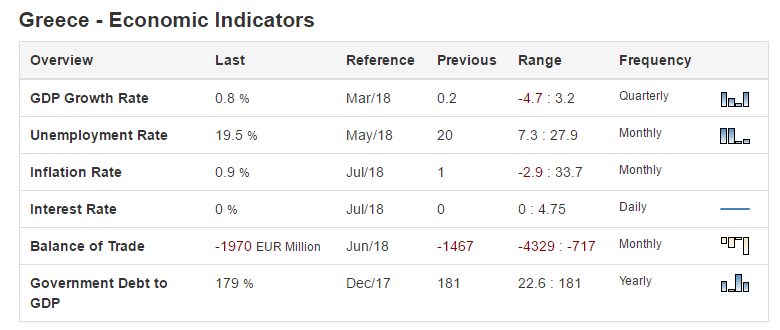

Chiudo con una provocazione. Secondo voi, se non ci fosse l’UE, oggi due paesi come Italia e Grecia, come sarebbero piazzati. Ovvio, non facciamo paragoni con Turchia e Argentina, sono storie completamente diverse, ma avere una protezione marchiata BCE oggi fa la differenza. Anche se poi Italia e Grecia hanno un debito pubblico tecnicamente “problematico”. Lasciamo stare l’Italia, ma sulla Grecia vedrete che è solo una questione di tempo.

Prima o poi torneremo a parlare anche di lei.

STAY TUNED!