in caricamento ...

ORO: fine del rally? NO, è il più grande outflow della storia!

Una delle asset class “alternative” più importanti e più presenti nei portafogli, l’oro, ha subìto nelle ultime settimane una correzione importante.

Tutti ovviamente sono a caccia di motivazioni.

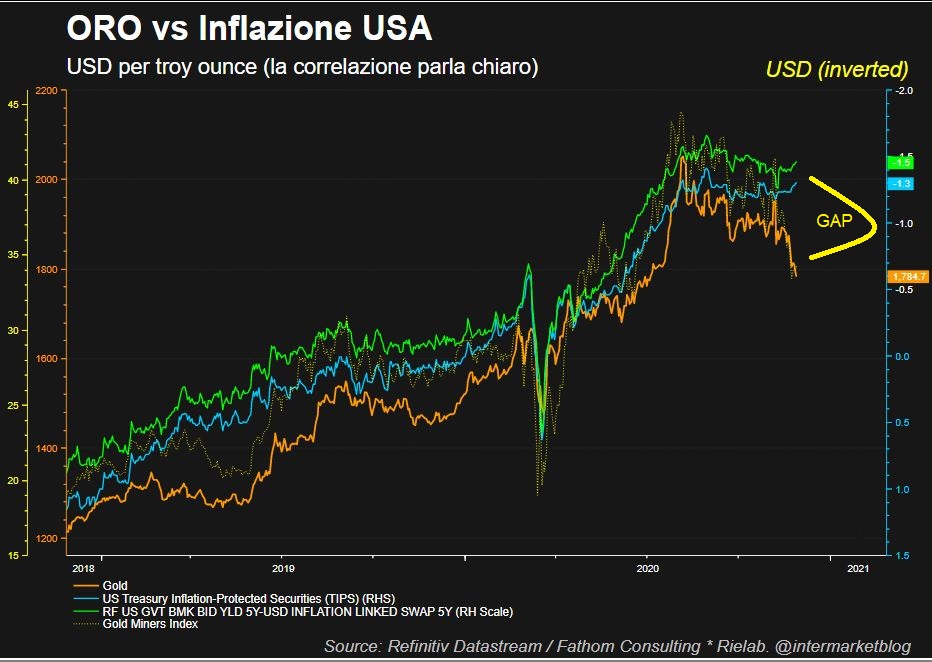

Il mio primo pensiero va alla “correlazione di ferro” che ormai aveva l’oro con i tassi reali. Una correlazione che ha delle ragioni logiche che vanno ben oltre all’analisi tecnica e che funzionava bene fino a…poco tempo fa.

Il grafico che vi presento aggiornato vi illustra una strana decorrelazione proprio nelle ultime settimane. Tassi reali che in realtà non si sono mossi un gran che e che comunque sono risaliti in modo NON proporzionale con la correzione del metallo giallo. Il grosso problema lo abbiamo avuto quando l’oro ha rotto al ribasso la media mobile a 200 giorni, sotto la quale l’accelerazione ribassista è accelerata considerevolmente.

In molti poi danno responsabilità alla reflazione o ancora alla scoperta dei vari vaccini. Tutto come sempre può essere preso in considerazione. E quando si cercano delle motivazioni, diventa difficile puntare il dito su qualcosa in particolare. In questo caso forse è più semplice di quanto pensiamo. Qual è l’asset class che ha meglio performato quest’anno, malgrado tutto? Era proprio l’oro che quindi, avvicinandoci a fine anno, viene anche venduta per “sistemare” un po’ di situazioni, a compensazione magari di altre posizioni in loss. Tanto da generare il più grande outflow aureo della storia.

E’ evidentissima la presa di posizione ribassista sugli ETF. Situazione quasi “di necessità” tanto che GS continua a vedere il toro sul metallo giallo.

(…) “I nostri strategist prevedono ancora notevoli svantaggi per i tassi reali, in particolare nelle scadenze a breve termine. È probabile che l’inflazione si sposterà verso l’alto una volta che gli ostacoli sul fronte fiscale degli Stati Uniti saranno risolti. Inoltre, l’aumento dei prezzi del petrolio e delle materie prime sosterrebbe anche l’aumento dei breakevens”, evidenziano gli analisti, che sottolineano come “stimiamo che i tassi reali a breve termine degli Stati Uniti possano attestarsi media al -2,1% nei prossimi 5 anni rispetto al -1,2% attualmente prezzato dal mercato”. (…)

Anche se GS non mi sta particolarmente simpatica, devo ammettere che la loro analisi si sposa perfettamente con la mia.

(…) Pertanto, pensiamo che la correzione nel mercato dell’oro sia stata più una correzione che un’inversione di tendenza, e ci aspettiamo che l’oro possa riprendere il trend al rialzo quando emergeranno nuovi segnali di inflazione”, concludono da Goldman Sachs, confermando il proprio prezzo obiettivo a 12 mesi di 2300 dollari. (…) [Source]

Troppa grazia, 2300 $/oz è un gran bel rally ma nulla è impossibile. Intanto io scommetterei quantomeno ad una riallineamento nel grafico che vi ho presentato in apertura. E significherebbe comunque un bel rimbalzo a due cifre.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Caro DT,

come Ti ho scritto (anche ad Altri Nostri Amici) su twitter, ma Lo scrivo anche qua per Tutti gli Altri, per capire bene il “giro” bisogna partire da qui:

“ETF growth was driven by both bond and equity ETFs for the first time”.

Era il 19 febbraio 2020. La genesi.

§- ESMA Report on Trends, Risks and Vulnerabilities (TRV) – No. 1, 2020

https://www.esma.europa.eu/sites/default/files/library/esma_50-165-1040_trv_no.1_2020.pdf

OFF ON è sequenziale – importante è capire che quando c’è lo switch da una parte (Emisfero), l’altra parte (Emisfero) fa l’opposto. Sempre!

Importante, che l’accesso come la fine è/sia sempre l’Europa – attraverso Londra. Non possono fare altro – per motivi di hub e centri.

Ci guadagnano davvero Tutti: dai Controllori (Banche Centrali – anche se non sembra! Tra queste solo la ECB, indirettamente, mentre Tutte le Altre sia direttamente che indirettamente) hai Controllati (che hanno in gestione dai Controllati stessi sia quello che è escluso dai cd. QE vari che ciò che rientra nel calderone dell’oro e dei cd. QE) – switchando ora lì, ora là (Emisferi), drenano e controllano il mercato dell’oro nelle sue fluttuazioni anche repentine ed al tempo stesso Tutti gli Altri prodotti su cui Ci sono per/con le Banche Centrali.

サーファー © Surfer [Saluti a Tutti ed a J_L]

l’oro è finanziarizzato, come tutto quanto il resto, e forse anche di più. Solo che finanziarizzare un sottostante fisico finito che nella mente di 7,4 miliardi di persone (diamo x definitivamente mutata la percezione del 50% degli occidentali) potrebbe essere l’ideona del millennio oppure anche la fesseria di ogni epoca. Chi produce di più oggi ? quei 400 milioni oppure gli altri ? Mica solo fichi e datteri. La Cina produce 1,2 milioni di brevetti l’anno, 5 volte gli USA, 18 volte la Germania, 70 volte l’Italia. Hanno accumulato una tale quantità di risparmio che se anche solo una piccola parte finisce in oro fisico, buona notte e l’oro è geo politica, lo dimostrano le riserve russe e chi controllo l’oro di carta è Londra, chi controlla l’oro fisico non più. Detto questo se sei adulto e vaccinato sai bene che il principale vantaggio del possesso di oro fisico è … inizia per A, senza peraltro dimenticare che dal 2000 a oggi ha fatto meglio di ogni altra asset class e nel ventennio precedente è stata la seconda. Grazie Nixon … e grazie all’emotività della gente e alla loro incapacità ormai di pensare in tempi appena più lunghi di quelli del mercato (cioè pochi secondi). Se l’epoca storica documentabile è iniziata 4 millenni fa, beh, rammenta, l’occidente ha dominato il mondo per due secoli su 40, un pò poco per ritenerlo come consolidato.

Situazione interessante ma non sorprendente. Innanzitutto la nostra moneta è l’euro non il dollaro dunque dovresti pubblicare il grafico dell’oro in euro e vedresti che lì la rotta è ben più pronunciata. L’oro in euro non sembra poter trovare alcun supporto prima di 1400 euro/oz. In assenza di acquisti importanti di oro fisico a est può tornare al punto di partenza (in euro, non in dollari) in poche settimane se come sembra ormai palese non ci sarà alcun supporto fiscale a breve nè in Europa (soprattutto) nè in USA, anzi dal secondo semestre 2021 si tornerà a fiscal compact etc… il che è sarebbe super a favore dell’euro. Per ora non c’è alcun supporto di acquisti di oro fisico a est. Il fatto che GS scriva che l’oro bla bla bla, potrebbe essere un valido segnale che sarà l’opposto anche se la segnalazione sui tassi reali la sottoscriverei, anzi dieri che saranno sensibilmente più negativi nel tempo, per allora l’oro potrebbe essere tornato al punto di partenza e nessuno ne parlerà per un pò. Cambio opinione se riparte il flusso verso est. I mercati sono una public utility, viene segnalato a caratteri cubitali cosa comprare e cosa no. Se uno vuole governativi va bene ma perderà il 2-4 percento l’anno, altrimenti dovrà inventarsi qualcosa. Nel mercato ci sono settori a valori pan galattici, altri ai minimi secolari e altri a valori pan galattici che possono salire a livelli iper galattici. Alla fine tutti questo monumentali disequilibri si ricomporranno ma non nel modo che si pretende di poter prevedere. Io non credo di poter prevedere alcunché ma almeno non devo convincere nessuno di poterlo fare.

… Disegna il grafico (capitalizzazione della borsa USA / debito pubblico USA) . Tutte le altre metriche sono fuori scala, questa no, è’ nella parte media, due bolle epiche che, considerate come rapporto, si elidono. Ma sono due, sono distinte e si ricomporranno. E dove andrà il dollaro credo andrà tutto il resto.

… Non è facile e neppure sano combattere con lo stato permanente, la tecno struttura che compone l’ossatura delle nazioni più forti (in quanto stabili), che nessuno ha eletto in quanto non si possono eleggere, nè alterare in quanto procedono per cooptazione, nè cambiare in quanto non c’è alcun precedente storico, e che ora combattono per la loro sopravvivenza. Se avranno successo, buon per loro, altrimenti caos e violenza.