in caricamento ...

MPS: invocato il Bail In. Realistica ipotesi di aiuti di Stato

Metteteci tutte le responsabilità che volete, tutte le motivazioni e le cause che potreste immaginare. Tutto può andare bene, o forse anche no. L’unica cosa che è indiscutibile è il fatto che Monte dei Paschi ha rotto nuovamente i minimi assoluti.

Quando valeva il doppio fui criticato per una frase scritta su un social network, che è anche un tantra che spesso mi ripeto, proprio per ricordarmi che i minimi sono sempre fatti per essere superati.

“Un titolo che perde il 90% è un titolo che perdeva l’80% e poi il suo valore si è dimezzato”.

Ecco fatto. Toccati i 0.1833 €, nuovamente sfiorati nella giornata di oggi. La metà di quanto valeva ad inizio luglio. Non male di certo.

Lasciamo da parte le perdite potenziali che ha generato questa banca colabrodo per cui ho già speso chili di inchiostro (virtuale).

E’ arcinoto che per la banca senese è necessaria una ricapitalizzazione. il FT in un articolo di qualche giorno fa dice che MPS è alla ricerca di un investitori di grosso calibro, qualcuno insomma che faccia un bail out prima che si arrivi al bail in. Perchè è questa la paura che aleggia sui mercati. Chi diavolo potrebbe sottoscrivere, con questi chiari di luna, delle azioni di MPS?

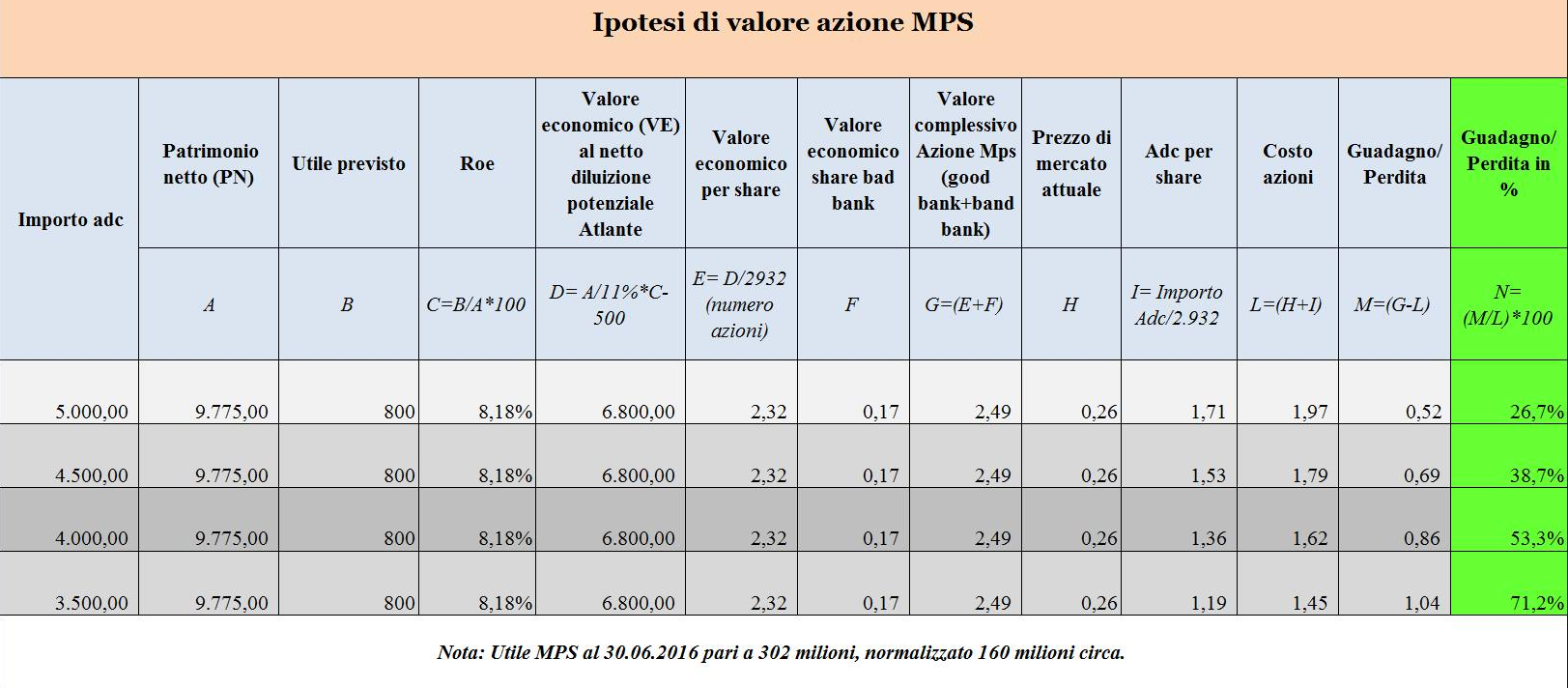

Il piano di AUC prevede teoricamente sottoscrizioni pari almeno a 5 miliardi di Euro. Ma è altrettanto vero che lo stesso piano ora è a “rischio revisione” per le motivazioni sopra esposte. Se finora si era scherzato, ora la stessa UE ha paura di MPS, tanto che Andrea Enria, responsabile dell’EBA (Autorità Bancaria Europea), dice a La Stampa:

Q: Ipotizziamo che il piano di Jp Morgan e Atlante per il Monte dei Paschi non funzioni. E’ ragionevole pensare a un intervento pubblico?

A: «Non posso commentare casi singoli, ma penso che il problema dei crediti deteriorati vada risolto con rapidità. Se gli aiuti di Stato possono essere parte della soluzione, se ne faccia uso. Le regole europee garantiscono un certo grado di flessibilità. Ma anche soluzioni private possono essere utili».

Difende il bail in, e se le cose scappano di mano, allora ci può stare l’aiutino pubblico. Motivo? MPS ormai vale poco in borsa, ma per il sistema bancario italiano resta sempre un istituto di grande importanza. L’effetto contagio sul già debole sistema bancario italiano potrebbe essere molto pesante. E di riflesso anche sulle banche di tutta l’Eurozona.

Quindi, adesso, si è presa coscienza, col solito drammatico ritardo, che MPS ormai è cibo per gli hedge funds e che una situazione difficile si è incancrenita, diventando ingestibile. Ma non è finita qui. Ecco cosa leggo su Reuters.

I regolatori europei si aspettano che il Monte dei Paschi di Siena si debba rivolgere allo Stato per un sostegno, anche se questa mossa incontrerebbe una forte resistenza in Italia se dovesse implicare di imporre perdite per gli obbligazionisti. Lo riferiscono tre funzionari della zona euro a conoscenza della situazione.

Ecco fatto. L’Europa se ne strafotte, come era giusto che fosse, dei risparmi degli italiani e a costo di farci rimettere dei soldi, ben venga qualsiasi forma di sostegno per evitare il default ed il relativo effetto contagio. Dite che molti risparmiatori sono stati “truffati” con vendite non eticamente corrette? Enria dell’EBA risolve il problema.

Q: La soluzione pubblica passa dall’applicazione del bail-in. Applicarlo ad una banca delle dimensioni di Mps potrebbe provocare problemi sistemici?

A: «Mi limito ad alcune osservazioni di ordine generale. La prima: il principio del bail-in è giusto. Spesso dimentichiamo come ci siamo arrivati. Durante la crisi del 2008 alcuni Paesi come l’Irlanda sono andati vicini al default sovrano mentre gli obbligazionisti subordinati continuavano a staccare cedole. Ora c’è un meccanismo a protezione dei contribuenti. Il principio è già stato applicato in Spagna, Slovenia, Grecia, Cipro, Austria e Olanda. Secondo: la distribuzione di strumenti di capitale alla clientela al dettaglio è un ostacolo al bail-in, e il problema deve essere affrontato. Se ci sono state vendite a soggetti che non erano in grado di valutarne il rischio, sono state violate regole in vigore da molto tempo».

Ecco fatto, cavolacci nostri. Per carità, non nostri direttamente (quanti anni sono che vi dico di restare lontani da MPS? Più o meno da quando litigai in diretta TV su Class CNBC con un tipo ovviamente di parte che, per rispondere al mio alert sul “rischio liquidità su MPS” diceva “MPS è il miglior investimento possibile”, Ovviamente da quella volta, Class CBNC non mi ha più voluto in trasmissione, chissà perchè) ma dei risparmiatori italiani.

l fatto ora è il seguente. Mentre la banca è determinata a portare avanti l’aumento di capitale, è una necessità primaria, se l’operazione fosse deludente l’istituto resterebbe con una carenza di capitale. Ora le autorità europee stanno considerando se possa esserci un supporto pubblico, con protagonista lo Stato italiano, sopratutto dopo che è risultato evidente un interessamento dei banchieri molto tiepido per l’operazione.

Ed ecco quindi che non si può escludere, anche per evitare grandi perdite agli obbligazionisti, una “ricapitalizzazione cautelativa” che consentirebbe all’Italia di mettere soldi pubblici, sotto certe condizioni, difendendo i risparmi e aggirando il “bail in”. Ma per questo ci vuole la benedizione di Bruxelles che io però darei quasi per scontata visto che ora MPS fa paura. Il primo passaggio sarebbe la conversione dei bond MPS in mano pubblica in azioni. E poi si vedrà come proseguire con gli aumenti di capitale. Ma state pur certi che ci sarà ancora chi si farà del male…

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

DT

PERICOLO SCAMPATO – CHE NON TI HANNO INVITATO PIU’!

DovresTi ringraziarLi per sempre, invece.

Ti sei risparmiato le “figure” dei – continui e relativi o soliti – figuri.

Ma soprattutto – PER FORTUNA – non fai parte della “Milano da bere”.

サーファー © Surfer

Considerando una scala da 1 10, quanto si deve preoccupare il possessore di bond MPS SENIOR scadenza 2018?

Ma certo… da quella volta ho capito tante cose…

ti faccio una domanda…. quanto vale questo bond?

25k e venerdì quotava 92, ma è poco trattato .

grazie per l’attenzione

92 è già segno che il bond ha un valore che non sconta perticolari rischi di insolvenza. Però tieni conto che su MPS potrebbe succedere di tutto.

Scontata una conversione dei bond subordinati in azioni (forse volontaria…forse obbligatoria…chissà…). Indubbio il fatto che il rischio su MPS resta elevato. Di certezze non ce ne sono. Tutto poi dipende dal tuo prezzo di carico, senza dimenticare che, comprando MPS, hai dovuto per forza accettare un rischio maggiore rispetto alla media, no?

😉

Ciao

L’atavico fastidio.

L’attivismo dell’osannato Serra di questi giorni è quantomeno sospetto ma ovviamente interessato. Fatto una cazzata? Help! Dopo l’accettazione ignorante del ‘ too big to fail’ si è aperto, inevitabile, il vaso di Pandora. Tutti a reclamare l’importanza dell’occupazione, delle ricadute economiche, della rilevanza ‘sociale e territoriale’ di questo e quell’altro attore economico, non solo bancario. Per cui giù miliardi per Alcoa, per l’Ilva, per banche, CIP6, farmaci per l’epatite e i vaccini e l’elenco è interminabile. Nessuno che usi il saggio motto: If it looks like a duck, swims like a duck, and quacks like a duck, then it probably is a duck. Giù a disquisire se una politica è giusta un po’ più a sinistra o a destra. E passano anni. Nel frattempo vengono inseriti gli ‘standard’ (senza discuterne ovviamente) che non fanno che complicare ogni materia alla luce dei diritti acquisiti. Li’ ci si sguazza bene…quasi legale e anche se moralmente discutibile, molto profittevole chiaramente per pochi mentre il conto lo pagano tutti. Sarebbe ora che basta. Se Mps sembra fallita, se nessuno vuole cacciare quattrini perchè potrebbe fallire, se nessuno dice la verità perchè potrebbe fallire…allora MPS E’ FALLITA! Ci si comporti di conseguenza con il bail in e poche balle….dentro tutti nessuno escluso. Anche la rivoluzione francese è passata da Robespierre e dal Termidoro. E decidiamoci su cosa vogliamo fare da grandi.