in caricamento ...

KEEP THE “FAIT”: La FED cambia approccio e stile

Eppur si muove.

Anche se sembra statica, forse, nel suo sottobosco, qualcosa sta accadendo tra le mura della Federal Reserve. Le banche centrali in questi ultimi mesi sono sembrate, appunto, statiche, ma in realtà qualcosa è cambiato.

Mi riferisco a quei cambiamenti impercettibili che la FED ha portato ad una politica monetaria che sembrava all’apparenza totalmente immobilista.

(…) Federal Reserve Chair Jerome Powell delivered his Jackson Hole speech, unveiling a new monetary framework in the process. He announced a flexible average inflation targeting strategy (FAIT). The new regime implies that when the inflation undershoots its target in one period, the US central bank will try to push inflation above the target in the next period to compensate for the previous shortfalls. In other words, after periods of persistently low inflation, the Fed “will likely aim to achieve an inflation moderately above 2 percent for some time,” as said in the amended Statement on Longer-Run Goals and Monetary Policy Strategy (Source)

La FED, quindi, nel famoso, sottobosco ha apportato in realtà DUE grossi cambiamenti di cui abbiamo anche parlato su questo blog in modo generico, ma che ritengo importante approfondire.

FAIT (Flexible Average Inflation Targeting)

In realtà si tratta di un nuovo modello gestionale del tasso inflazione. Per carità, il target di lungo periodo resterà al 2%, ma l’approccio sarà flessibile. Se prima quindi il 2% era la “bestia nera”, adesso lo sarà molto meno in quanto per troppo tempo lo stesso tasso inflazione è rimasto sotto i livelli voluti.

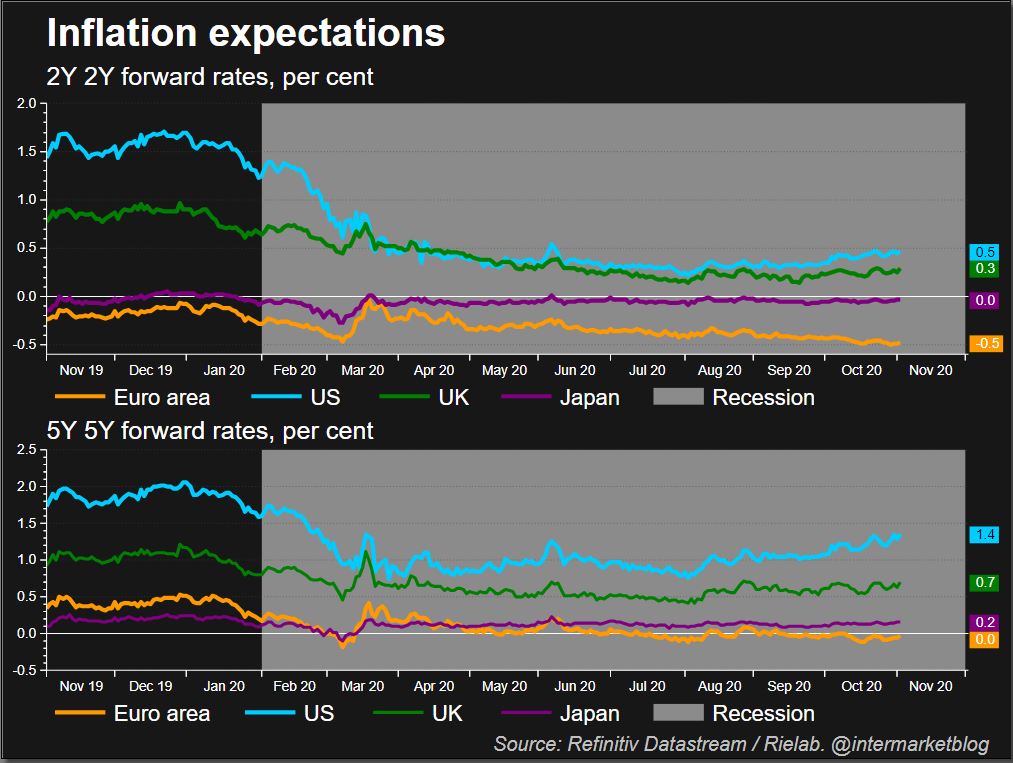

Questi sono gli andamenti di CPI e PCE (inflazione vista dal punto di vista dei consumatori e “non solo”) ed è evidente che nel corso del 2020 è mancato lo stimolo ad un’inflazione costruttiva. Ma non solo, anche le prospettive sono non proprio rosee.

Mercato del Lavoro

Occhio adesso la secondo tassello. La FED prende in serio esame la relazione tra il tasso inflazione e l’andamento degli stipendi (come elemento fondamentale che muove l’inflazione). E questo tipo di analisi resta secondo me il più importante perchè l’andamento dei salari è il vero motore dell’inflazione core, quindi al netto di tutti quegli elementi di disturbo come l’altalenante petrolio.

All’apparenza sembrano cambiamenti di poco conto. Ma nel medio lungo termine potrebbe non essere così. Soprattutto in questo contesto di mercato, più unico che raro. Non dimentichiamo infatti che la drastica espansione della politica fiscale (completamente assente nella maggior parte dei mercati sviluppati negli ultimi 10 anni) ha cambiato non di poco le dinamiche, portando il mondo della finanza in terre inesplorate. In queste condizioni occorre porre l’attenzione in nuovi aspetti e accendere certi alert che una volta venivano trascurati perchè il contesto era molto diverso.

Non voglio andare troppo sui tecnicismi e andiamo al nocciolo della questione. Ovvero (che è poi il motivo di questo post) cercare di capire cosa comporterà questo nuovo “mood” della FED e, ancor di più, cosa sta suggerendo.

Ho provato a mettere su un pezzo di carta quelli che sono i messaggi che ne derivano, una chiave di interpretazione puramente personale che lascia quindi il tempo che trova, sicuramente errata e lacunosa. Quindi statene alla larga, ma al sottoscritto serve per ordinare le idee e mettere nero su bianco una motivazione dei suoi insuccessi futuri (si è capito che non vuole essere una chiara indicazione di investimento?)

- resto del parere che i tassi di interesse resteranno bassi ancora per molto molto tempo. Ricordate il mio ultimo DOT PLOT?

- Eventuali fiammate inflazionistiche saranno analizzate in modo più “sportivo” e meno preoccupato

- Deflazione debellata? Andiamoci cauti. Ricordate la teoria della debt deflation con cui vi ho smarronato per anni? Bene, al momento resta sempre lo scenario BASE.

- Rendimenti reali: quindi ancora in tensione e quindi possibili ulteriori raffreddamenti degli stessi

- Se i tassi reali scenderanno, quindi, chi ne beneficerà? Rinfrescatevi la memoria.

- Una vera mancanza di controllo dell’inflazione potrebbe portare la percezione di un sistema meno “sotto controllo” e quindi maggiore volatilità.

- lo scenario per il Dollaro USA, come ho scritto anche in altre sedi, viene confermato potenzialmente ribassista. Economia con rischio di maggiore inflazione, maggiore volatilità dei prezzi, tassi bassi per lungo termine: un quadro non favorevole per gli investitori internazionali

- in ambito intermarket, ricordate la regola: USD debole favorisce i mercati emergenti. Quindi bene per i bond emergenti.

- domanda: ma se la FED prende questo mood, che faranno le altre banche centrali? La storia insegna: la possibilità che BCE & Co si accodino è molto elevata. Quindi occhio che anche la fase di debolezza del Dollaro USA potrebbe durate non moltissimo tempo. In altri termini, difficilmente si sopporterà ad esempio un Euro più forte e Francoforte si muoverà di conseguenza.

- A quel punto il sistema tenderà a riequilibrarsi ma facciamo attenzione perchè nel frattempo molte dinamiche potrebbero già essere cambiate.

Come vedete, non ci si annoierà mai. MAI.

STAY TUNED!

–