in caricamento ...

FILOSOFIA dell’investimento (e la storia si ripete)

Spasmodica ricerca di rendimento oppure priorità alla difesa del capitale?

Spasmodica ricerca di rendimento oppure priorità alla difesa del capitale?

Solo ieri vi parlavo di Bill Gross ed oggi rieccomi a rievocare, ancora una volta, il vecchio guru ex PIMCO. Ma non perchè ne sia particolarmente affezionato, ma perchè a volte dice nella sua semplicità, delle grandi verità.

E sopratutto, quanto trovo un qualcosa che conferma il mio punto di vista, mi piace condividerlo ed eventualmente discuterlo con gli amici lettori.

Innanzitutto un messaggio importante. Da tempo immemore vado dicendo che l’investitore MEDIO deve fare un salto di qualità a livello mentale. Un salto che spesso coglie impreparati gli investitori ma che è diventato NECESSARIO.

Se fino a qualche anno fa, a guidare le scelte di investimento dei portafogli era il rendimento (e per gli investitori più avveduti era il rapporto rischio/rendimento a comandare), oggi ci sono dinamiche sui mercati che ci fanno intendere una cosa: la chiave di tutto è la GESTIONE DEL RISCHIO. E la priorità, per l’investitore prudente, deve essere il mantenimento del capitale.

A questo proposito, proprio ieri ho ricevuto l’outlook periodico proprio di Bill Gross: vorrei riproporvi alcuni passaggi che sono, secondo me, da “meditazione”.

Ecco alcune frasi tratte dal report sopra citato.

(…) “Non perdete il vostro denaro”, è la prima e più importante lezione teorica che do ai miei figli, malgrado il mercato rialzista di Trump e l’attuale “spirito animale” che incoraggia l’assunzione del rischio, piuttosto che la preservazione del capitale. (…) “Mi meraviglia ancora,” ho detto loro, “come un sistema bancario possa creare moneta dal nulla. Eppure, lo fa.” A occhio e croce, le banche e il sistema bancario ombra hanno trasformato 3.000 miliardi di dollari di credito “di base” in oltre 65.000 miliardi di dollari di credito “senza riserva” solo negli Stati Uniti, ma anche di titoli di Stato, municipal bond, prestiti bancari, mutui e azioni. Sebbene le azioni non siano ufficialmente un “credito”, rimangono comunque dipendenti dal flusso di cassa che sostiene il sistema. (…)

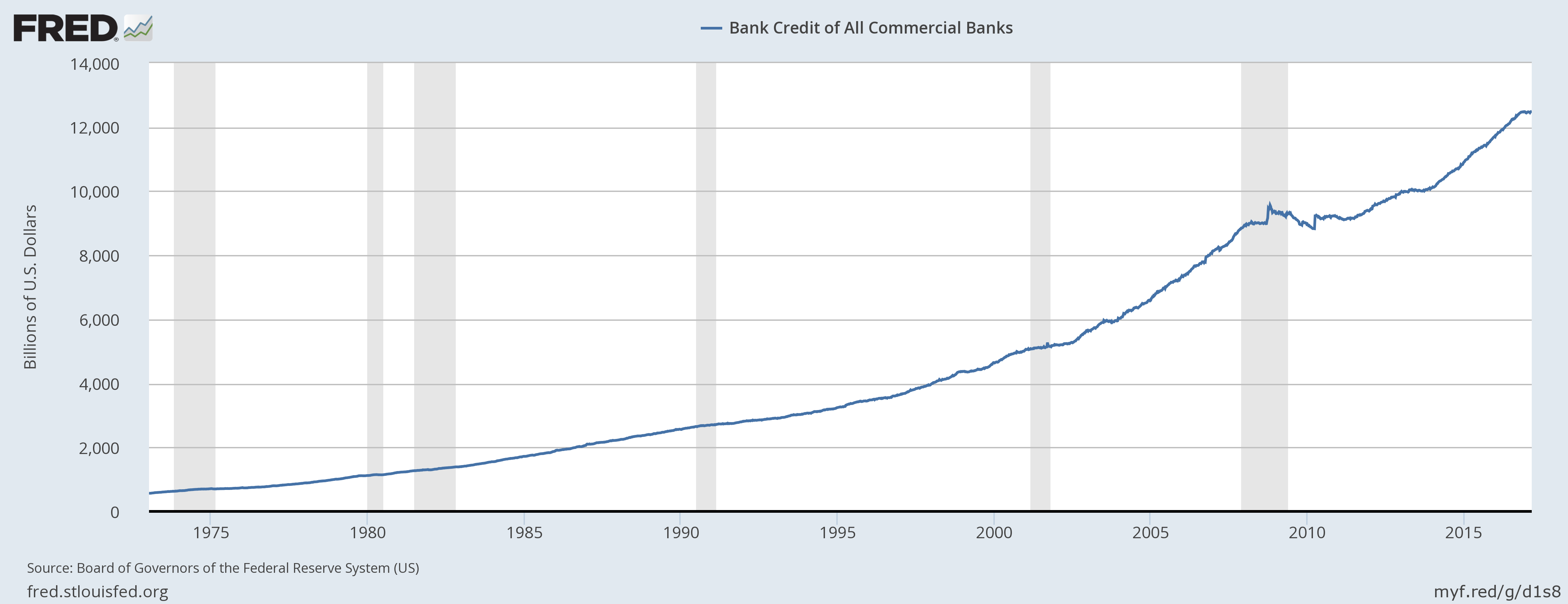

Il grafico qui sopra vi illustra la crescita indiscriminata del credito nel sistema bancario USA. Dopo una frenata nel periodo “Lehman Brothers”, è tornato ad accelerare, spinto dai bassi tassi di interesse ed oggi… siamo arrivati all’incredibile cifra di 12.5 trillioni di USD.

Beh, cari amici, questa è la bolla della liquidità di cui tanto vi ho parlato e di cui troverete riferimento in questo recente ed importante POST. >>>LINK

Volete un approfondimento su COME è stata generata la bolla speculativa della liquidità? Leggete qui sotto. Semplice ma efficace.

(…) “Immaginate,” ho detto alla famiglia rannicchiata intorno al tavolo della cucina, “che esista solo un dollaro e che siate voi a possederlo e che lo depositiate presso la Banca degli Stati Uniti, l’unica banca della nazione. La banca vi deve un dollaro in qualsiasi momento voi decidiate di ritirarlo. Ma la banca pensa: “Non avranno probabilmente bisogno di questo dollaro per un bel po’, allora lo presterò a Joe, che vuole aprire una pizzeria.” Joe prende in prestito il dollaro e acquista la farina, il salame piccante e il forno per la pizza da Sally’s Pizza Supplies, che a sua volta deposita il dollaro nel suo conto corrente presso la stessa banca. Il vostro solo e unico dollaro si è adesso trasformato in due dollari. Voi avete un conto di deposito con un dollaro e Sally’s Pizza ha un conto corrente con un dollaro. Entrambi siete fiduciosi che il vostro dollaro vi appartenga, anche se in realtà c’è un solo dollaro nella cassaforte della banca.

La banca stessa ha raddoppiato le sue attività e passività. Le attività sono il dollaro in cassaforte e il prestito che ha concesso a Joe; e le passività sono il dollaro che deve a voi – ossia il depositante iniziale – e il dollaro che deve a Sally’s Pizza. Il ciclo continua, naturalmente, prestando e riprestando la semplice e unica banconota da un dollaro (rispettando i requisiti regolamentari di riserva obbligatoria) fino a quando, come un mago dotato di bacchetta magica e cappello nero, il sistema a riserva frazionaria tira fuori cinque o sei conigli da un solo cilindro. Il dollaro è sempre uno, ma il sistema bancario a riserva frazionaria lo ha trasformato in cinque o sei dollari di credito e ha escogitato un miracolo capitalista che produce crescita e creazione di posti di lavoro. E, aspetto molto importante, tutti i prestatori sono convinti di poter vendere o liquidare i propri beni e ricevere quel dollaro solitario che riposa nella cassaforte della banca. Beh. . . non funziona proprio così. (…)

Quindi in un sistema “normale” il dollaro viene magicamente moltiplicato. Se poi lo stesso Dollaro viene generato artificiosamente ed immesso nel sistema, la bolla e l’effetto moltiplicatore non farà che aumentare ulteriormente.

(…) Il problema scommetto che arriva quando ci sono troppe pizzerie (penso ai mutui subprime) e gli interessi su tutti i prestiti non possono essere pagati e tutti vogliono recuperare quel dollaro che credono di possedere. (…)

Eccovi la riprova che la storia si ripete, che siamo nuovamente in una condizione simile a quella vista nel 2008 (e ovviamente non ce ne rendiamo conto) e che per “interrompere il sogno” basta un detonatore che faccia ritirare quello che è l’emento su cui si poggia tutto il gioco. LA FIDUCIA.

(…) ma il punto cruciale è stato che nel 2017 l’economia globale ha creato più credito, relativamente al PIL, di quello esistente agli inizi del disastro del 2008. Negli Stati Uniti il credito di 65.000 miliardi di dollari corrisponde a circa il 350% del PIL annuale e la percentuale è in crescita. In Cina il rapporto debito/PIL si è più che raddoppiato lo scorso decennio raggiungendo quasi il 300%. Dal 2007 la Cina ha aggiunto 24.000 miliardi di dollari di debito al suo bilancio totale. Nello stesso periodo, solo Stati Uniti e Europa ne aggiungevano 12.000 miliardi di dollari ciascuno. (…)

Ed eccovi servito un ulteriore tassello su cui martello spesso e volentieri. La bolla del debito ( o del credito), che ha gonfiato a dismisura tutti gli asset di mercato. Ma…ricordate bene, è una BOLLA!

(…) Ma la creazione di credito è limitata e il costo del credito (i tassi di interesse) deve essere attentamente monitorato in modo che i prenditori (pensate ai subprime) possano ripagare i costi mensili del debito. Se i tassi sono troppo elevati (e anche il credito in percentuale del PIL), c’è il rischio che si verifichino dei cigni neri come quello di Lehman. D’altra parte, se i tassi sono troppo bassi (e il credito in percentuale del PIL diminuisce), il sistema si inceppa, poiché i risparmiatori, i fondi pensione e le compagnie assicurative diventano incapaci di guadagnare un tasso di rendimento sufficientemente alto da coprire e pagare i costi delle loro passività. (…)

Fermi tutti. Prima parte della frase. tassi in aumento, in un quadro di mercato come quello attuale, potrebbero rendere inesigibili molti crediti. E quindi che succede? Nuova crisi subprime in arrivo nei prossimi anni? Tassi troppo bassi: il sistema si inceppa. Qui non sono d’accordo. Il sistema non si inceppa. Il sistema “migra” ed i flussi finanziari si dirigono verso lidi che potenzialmente sembrano più redditizi e con migliori prospettive. Ma con una rischiosità reale mica da ridere…

(…) Le banche centrali si sforzano di camminare su questa linea sottile (generare una crescita del credito blanda che sia adeguata alla crescita del PIL nominale) e di mantenere il costo del credito a un rendimento che non sia né troppo alto, né troppo basso, ma su un livello equilibrato. (…)

.Et voilà, ecco un altro tassello reso chiarissimo. Il ruolo del sistema e nella fattispecie delle banche centrali che devono cercare di “dirigere” le cose nel miglior modo possibile, cercando di evitare futuri dissesti finanziari. Finchè possono.

.Et voilà, ecco un altro tassello reso chiarissimo. Il ruolo del sistema e nella fattispecie delle banche centrali che devono cercare di “dirigere” le cose nel miglior modo possibile, cercando di evitare futuri dissesti finanziari. Finchè possono.

(…) Ma il nostro sistema finanziario ad alto grado di leva è come un furgone carico di nitroglicerina su una strada accidentata. Un solo sbaglio può provocare un’implosione del credito durante la quale i detentori di azioni, obbligazioni ad alto rendimento e, sì, mutui subprime si precipiteranno tutti in banca a reclamare il loro unico e solo dollaro in cassaforte. È successo nel 2008, e le banche centrali sono state in grado di ridurre drasticamente i loro rendimenti e comprare migliaia di miliardi di dollari attraverso il Quantitative Easing (QE) per evitare che il sistema bancario fosse preso d’assalto. Oggi la flessibilità delle banche centrali non è la stessa di allora. (…)

Direi che è tutto chiaro. O meglio, chiaro un bel nulla perchè cala la nebbia. Se nel 2008 le banche centrali avevano delle munizioni da utilizzare in caso di necessità, come fare oggi con tassi a zero, QE in stato avanzato e pochissimo margine di manovra? Ma ecco la considerazione finale, che rappresenta il vero karma per l’investitore prudente.

(…) Non lasciatevi affascinare dal miraggio del 3-4% di crescita promesso da Trump e dai magici benefici delle riduzioni fiscali e della deregolamentazione. Gli Stati Uniti, e di fatto l’economia globale, stanno camminando su un filo sottile a causa dell’aumentare dell’indebitamento e del rischio che tassi di interesse troppo alti (o troppo bassi) creino il panico in un sistema finanziario sempre più sotto tensione. Nel 2017 e oltre preoccupatevi della restituzione del vostro denaro, piuttosto che del suo rendimento.

STOP: a questo punto ognuno può fare tutte le considerazioni del caso. Il furgone continua ala sua corsa sulla strada accidentata, sporadicamente perde già qualche candelotto di dinamite che il sistema (coeso in questo) si sbriga a raccogliere nel tentativo di neutralizzarlo nel più breve tempo possibile.

Questo post va a sintetizzare in modo ideale tutto quanto vi ho espresso in questi mesi sulla bolla del credito e della liquidità. una bolla che continua e continuerà ancora finche il “furgone” carico di nitroglicerina non finisce contro un masso. E magari l’illusione di poter continuare la strada ancora per un bel po’ ce la possono dare una politica fiscale “monstre” di Trump (che guarda caso sarà sempre finanziata dal debito), una fase di apparente reflazione globale (pilotata dal prezzo del petrolio) e tante belle prospettive per il futuro.

Ma il furgone, si sa, viaggia su un sentiero minato e potrebbe anche volerci del tempo. Ma sappiamo tutti come potrebbe andare a finire, prima o poi. Dite che tutti prima o poi dovremo morire? Certo, è vero, ma in questo caso vi sto dicendo quali sono i pericoli che stiamo vivendo. Il timing ovviamente dipenderà dal detonatore. Ma una cosa è esserne consapevoli. Un’altra è subire pensando ad un forte temporale, rimanendo poi ingabbiati, proprio come nel 2008.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!)

Si, le crisi si sono sempre avute: ma non credo che vedremo presto un caso così drammatico come il 2008.

Intanto il GDP now della Fed di Atlanta è in picchiata verso il basso: ultimo dato 0,9%. E’ un indice molto volatile, sia verso l’alto che verso il basso, ma ora è verso il basso.

…. grande Danilo…. ora occorre cercare il detonatore !!!!!