in caricamento ...

EPPUR (la curva) SI MUOVE! E la frittata è servita

Il mio ultimo post già vi ha suggerito quello che poi nell’effettivo è accaduto. I falchi tedeschi sono sempre più in tensione anche perché un tasso inflazione sopra al 5% diventa devastante proprio per quei paesi considerati più virtuosi. Occorre essere onesti, la crisi doveva rafforzare i rapporti, forse invece li ha proprio tranciati definitivamente, e l’inflazione può essere la spada di Damocle.

Se vuoi foste un tedesco, sareste d’accordo di continuare a sostenere il debito pubblico ormai impressionante (non è scritto insostenibile, quantomeno per ora) dei PIGS in primis dell’Italia?

L’Unione Europa non è al momento cambiata, è sempre la stessa e il folle accordo di Maastricht è sempre lì, teoricamente valido anche se impossibile da rispettare, per tutti.

Next Generation EU ci ha reso più uniti e più forti? Tutto da dimostrare, anche perché mi sembra di vedere ancora tanta filosofia e poca pratica.

Unione Fiscale? Ma per favore… Ha senso che un’azienda sposti la sede legale in un altro paese UE per beneficiarne fiscalmente. E mi fermo qui.

E’ la Sagra delle occasioni perse, per sempre, e non le recupereremo più.

Scusate lo sfogo ma inizio veramente a sentire un senso di ansia addosso. Ansia che (veniamo al post) inizia a sentirsi anche sui mercati.

BCE: cambia lo scenario?

Dicevamo, quindi, falchi che mettono pressione alla BCE. E per certi versi sono fortemente sostenuti da due elementi: il primo come detto è un tasso inflazione importante e il secondo è un mood molto aggressivo assunto dalla FED. Difficile quindi pensare ad una disallineamento dalla banca centrale americana.

Se lo statement BCE delle 13.45 ha confermato praticamente tutto quanto era atteso, ecco che alle 14.30 entra a gamba tesa tota Lagarde che sconquassa tutto con uno show inatteso quanto invasivo.

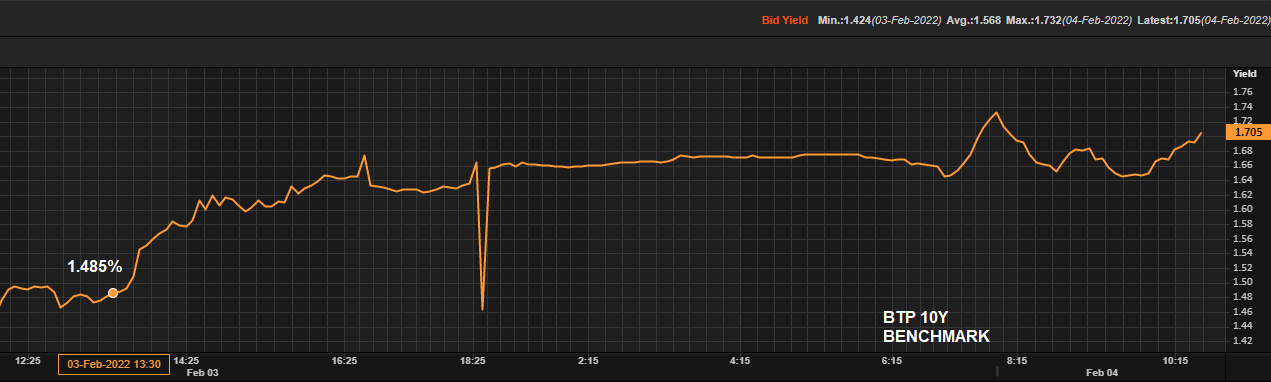

Guardate voi stessi come il nostro benchmark 10y ha cambiato aspetto in pochi minuti. Rendimento passato da 1.485% a 1.705% attuale. Vi sembra poco?

LAGARDE SHOW!

E cosa avrà mai detto di cosi “disruptive” la Lagarde? In primis ha parlato di ovvietà: crescita rallentata per il Covid, supply chain e shock energetico. Tutte cose banali e note.

Poi però arrivano i problemi. Perché fintanto che si legge il discorso preparato, tutto va bene, ma poi arrivano le Q&A (Draghi dovrebbe farle un po’ di scuola…) dove la Lagarde, messa un po’ sotto pressione, ha ammesso le sue debolezze ma anche quelle del board BCE.

• Ha ammesso una forte preoccupazione del Board in ottica inflazione prospettica

• Previsioni di inflazione ancora al rialzo e i dati di marzo saranno fondamentali

• UDITE UDITE ha ritrattato su quello che pareva un dogma. Tassi fermi nel 2022? Staremo a vedere, non si escludono rialzi (e questo sicuramente ha mosso molto)

E’ quindi sembrata evidente la farsa che già conoscevamo e che l’ingenuità della Lagarde ha fatto trasparire.

Il board è spaccato. Falchi contro colombe, con i primi sempre più nervosi che spingo ad iniziative restrittive. Dunque quanto ho subodorato e descritto QUI è stato praticamente dichiarato.

Possibile un’accelerazione del tapering, possibili manovre sui tassi di interesse, come cambia il mondo in pochi giorni!

E per creare un po’ di suspense (che sui mercati si traduce in volatilità) ha poi ritrattato, rivisto, confermato, negato, insomma ha trasmesso INSICUREZZA. Quello che il mercato detesta.

Reazioni del mercato

Quasi ovvie, Euro subito forte, tassi in salita, spread in allargamento e borse in calo, tranne ovviamente le banche che tendono a beneficiare da questa situazione. E le curve si muovono.

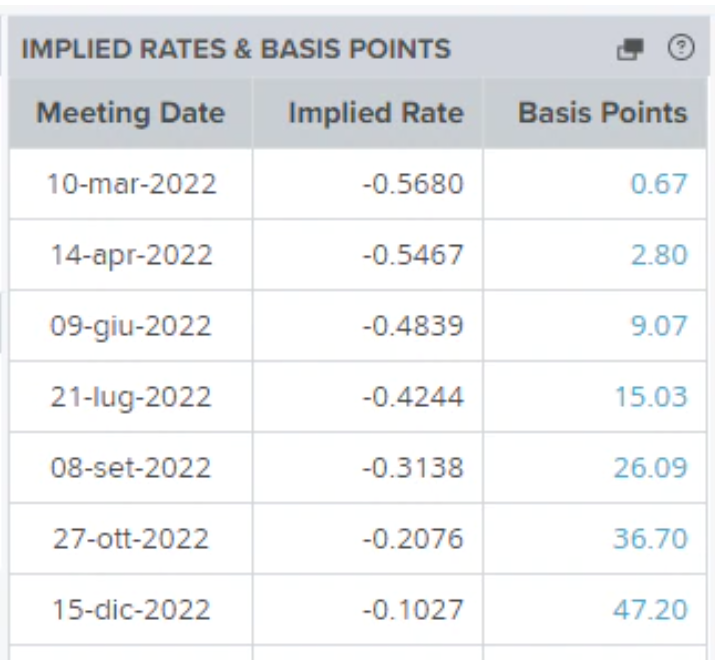

Anche in ambito Bce ora si scontano rialzi. Anzi, la curva implicita sconta ora +10bp a luglio e poi altri rialzi per un totale di +50bp nel 2022.

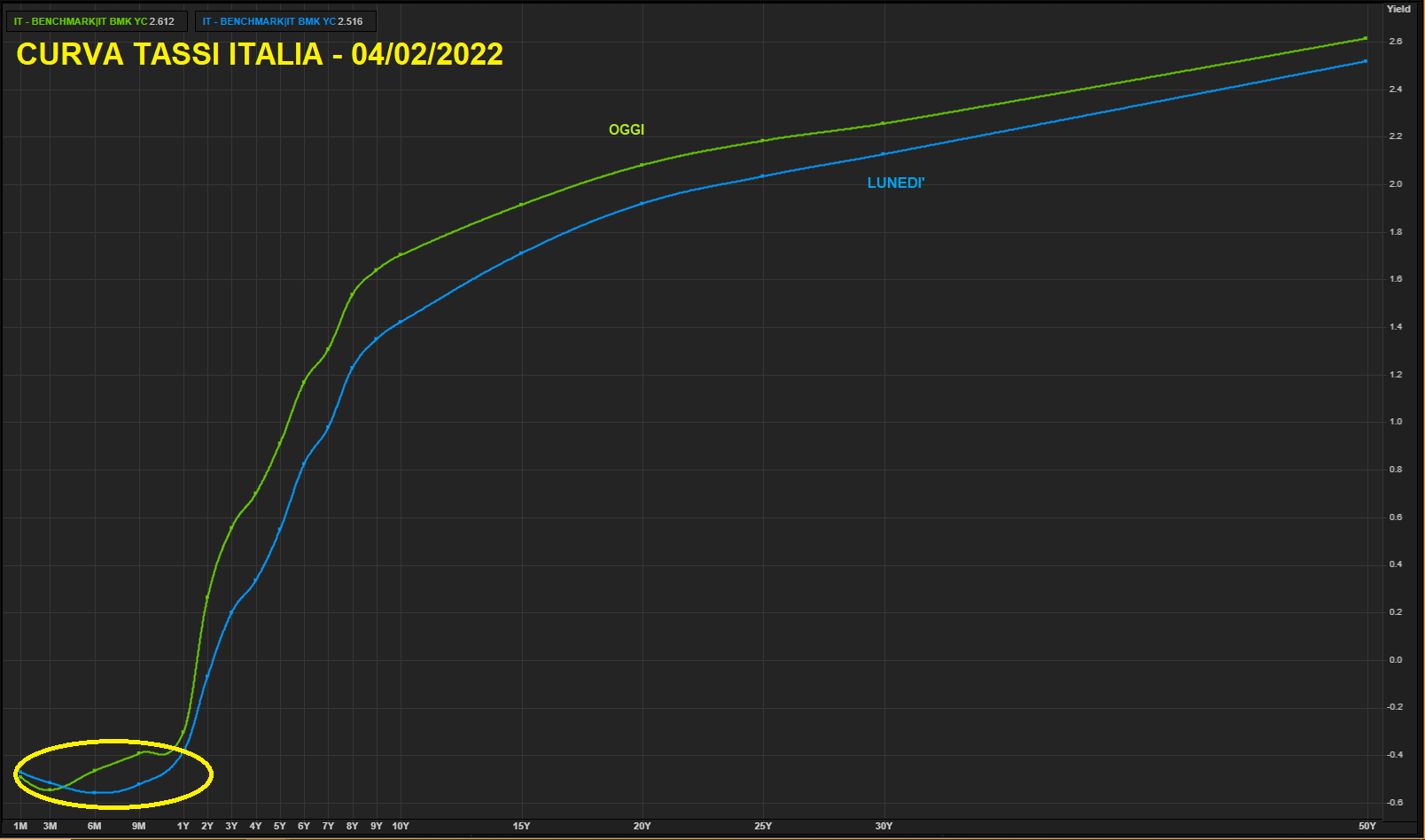

Interessante guardare alla curva dei rendimenti dei titoli di stato italici : ecco la sovrapposizione della curva oggi con quella di lunedi.

Interessante guardare alla curva dei rendimenti dei titoli di stato italici : ecco la sovrapposizione della curva oggi con quella di lunedi.

Tutta si muove al rialzo ma è la parte a breve la grande novità. Anche se poi non tutti sono d’accordo. Come affermano gli analisti di HSBC, la previsione di un aumento dei tassi di 10 punti base per giugno/luglio è “un po’ troppo esuberante” e un po’ in contrasto con la guida in corso della BCE secondo cui i tassi non aumenteranno fino al termine del quantitative easing (QE).

(…) As HSBC analysts put it, forecasting a 10 bps rate hike for June is “somewhat over-exuberant”, and a bit at odds with the ECB’s ongoing guidance that rates will not rise until after the quantitative easing (QE) has finished. “To get to a rate hike by the middle of this year, based on the current sequencing, it would require the ECB to announce an end to (the pandemic) QE at the March meeting,” they say. They add that such a move would be “an incredibly swift reversal of the asset purchase plan reiterated” yesterday. (…) [Source]

Quindi la partita è aperta, intanto però i mercati monetari della zona euro stanno attualmente valutando una probabilità del 90% di un aumento del tasso di 10 punti base a giugno e una probabilità del 95% di 50 punti base entro la fine dell’anno, come detto prima e qui lo trovate tradotto in una tabella più chiara.

Ovviamente speriamo che “tutto si sistemi” e che questi programmi aggressivi non vengano a concretizzare, altrimenti avremmo ben altri problemi, soprattutto se l’economia dovesse tendere ad un rallentamento.

STAY TUNED!