in caricamento ...

DEUTSCHE BANK: ristrutturazione monstre. Ultima spiaggia per DB

Quello che per molti è “il canto del cigno” potrebbe invece essere l’ultima occasione per la banca tedesca per ripartire. DB diventa una banca molto più umana, retail e normale.

Abbiamo avuto modo di parlare mille volte di Deutsche Bank e di tutte le problematiche che ha comportato una gestione dell’istituto forse scriteriata, con un carico di titoli Level 3 che da anni sono un fardello apparentemente insormontabile, più ovviamente tutto il resto.

Occorre ammettere che in tutti questi anni, di acqua sotto i ponti ne è passata tantissima. I vertici aziendali si sono susseguiti, i piani di rilancio tutti accomunati da copiosi fallimenti non sono stati da meno, e il titoli in borsa è letteralmente crollato.

Crollo assolutamente meritato. Il celeberrimo “buco con la banca intorno” ha distrutto capitali come se non ci fosse un domani, e sì trasformato da un mega colossi in ambito di capitalizzazione, ad una banca di dimensioni decisamente meno imponenti.

Il grafico di Deutsche Bank ve lo propongo per doveri di cronaca, anche se non c’è nulla di nuovo da dire. Qui il confronto con il DAX è impietoso.

Deutsche Bank. The dramatic chart

Ed eccoci quindi all’ennesimo “punto di svolta”.

(…) Rivoluzione ai piani alti, maxi-rosso e tagli di posti di lavoro. Deutsche Bank, la prima banca tedesca, si appresta a una cura di cavallo per provare il rilancio. La banca prevede che nel secondo trimestre dell’esercizio in corso subirà una pesante perdita netta di 2,8 miliardi di euro legata a un vasto piano di ristrutturazione. In totale l’istituto di Francoforte prevede un costo di 3 miliardi di euro per il suo piano, che comporta una riduzione molto forte delle attività di banca di investimenti.

Anche il personale verrà sottoposto a pesanti sacrifici, mentre ai soci non verrà chiesto di metter mano al portafoglio per un aumento di capitale. Dopo le indiscrezioni degli ultimi giorni, Deutsche Bank ha annunciato che taglierà 18mila posti di lavoro, cioè un quinto della sua forza lavoro, entro il 2022. (…) Nel piano di ristrutturazione, ufficializzato in una nota al termine del board, si prevede una riduzione del 40% degli asset allocati in corporate e investment banking e l’uscita dal Global equity, insieme alla creazione di una bad bank in cui saranno trasferiti asset per 74 miliardi di euro. [Source]

Che non arrivi l’ennesimo aumento di capitale questo è tutto da dimostrare, staremo a vedere.

L’unica certezza è che stavolta la cura per DB non è da cavallo. E’ un qualcosa di molto molto più invasivo. E’ evidente la volontà di ripartire sacrificando teste e business line. E come è già successo per le precedenti edizioni, non possiamo certo certificare (brutto gioco di parole) che DB, grazie a questo riassetto, ripartirà.

Ma due sono secondo me le certezze:

1) Le probabilità di ripartenza questa volta sono più concrete perché l’operazione è invasiva come NON mai per l’azienda.

2) Se non riesce nemmeno stavolta, allora signori, si fa davvero dura

In pratica, Deutsche Bank fa ALL IN al casinò del mercato. Il tutto senza usare denaro pubblico, e ve lo dico solo per doveri di cronaca e per evitare ragionamenti anti teutonici che in questa sede sono inappropriati. E’ una ristrutturazione interna condita (si spera di NO) dall’ennesimo aumento di capitale.

E se tutto va male? Allora ok, interverrà lo Stato tedesco ma fate attenzione, a rimetterci saranno i risparmiatori visto che le norme sul bail-in sono chiare in materia.

Quindi, al momento, lo stato tedesco NON è ancora entrato in merito al capitolo Deutsche Bank con dei soldini. Cosa invece già accaduta con MPS e con qualche altra storia. O sbaglio?

La mega ristrutturazione al momento incassa la fiducia anche delle case di rating come Moody’s, che sarà anche politicizzata ma ha espresso un parare puntuale.

(ANSA) – ROMA, 8 LUG – Moody’s conferma il rating A3 di Deutsche Bank che ha varato ieri un maxi piano di ristrutturazione con forti tagli al personale, cessione attivi e uscita da alcuni business più rischiosi della banca di investimento. Un piano definito, dall’agenzia, “un positivo passo avanti” verso un modello operativo più sostenibile e bilanciato del gruppo. L’outlook resta tuttavia negativo a causa della significativa sfida che pone la sua attuazione in un contesto, per i prossimi anni, di tassi di interesse bassi o a zero. Il raggiungimento di una migliore redditività, nota Moody’s, potrebbe materializzarsi solo dopo diversi trimestri se non anni.

Ecco la frase chiave, che deve esser la luce in fondo al tunnel per l’istituto di credito tedesco. Un piano definito, dall’agenzia, “un positivo passo avanti” verso un modellooperativo più sostenibile e bilanciato del gruppo. Perché proprio di questo si tratta: di una banca disequilibrata che deve essere riassestata. Il piano permette questa rivoluzione copernicana, onerosa e pesante, ma drammaticamente necessaria.

E il mercato stesso promuove l’operazione con un chiaro miglioramento dei CDS.

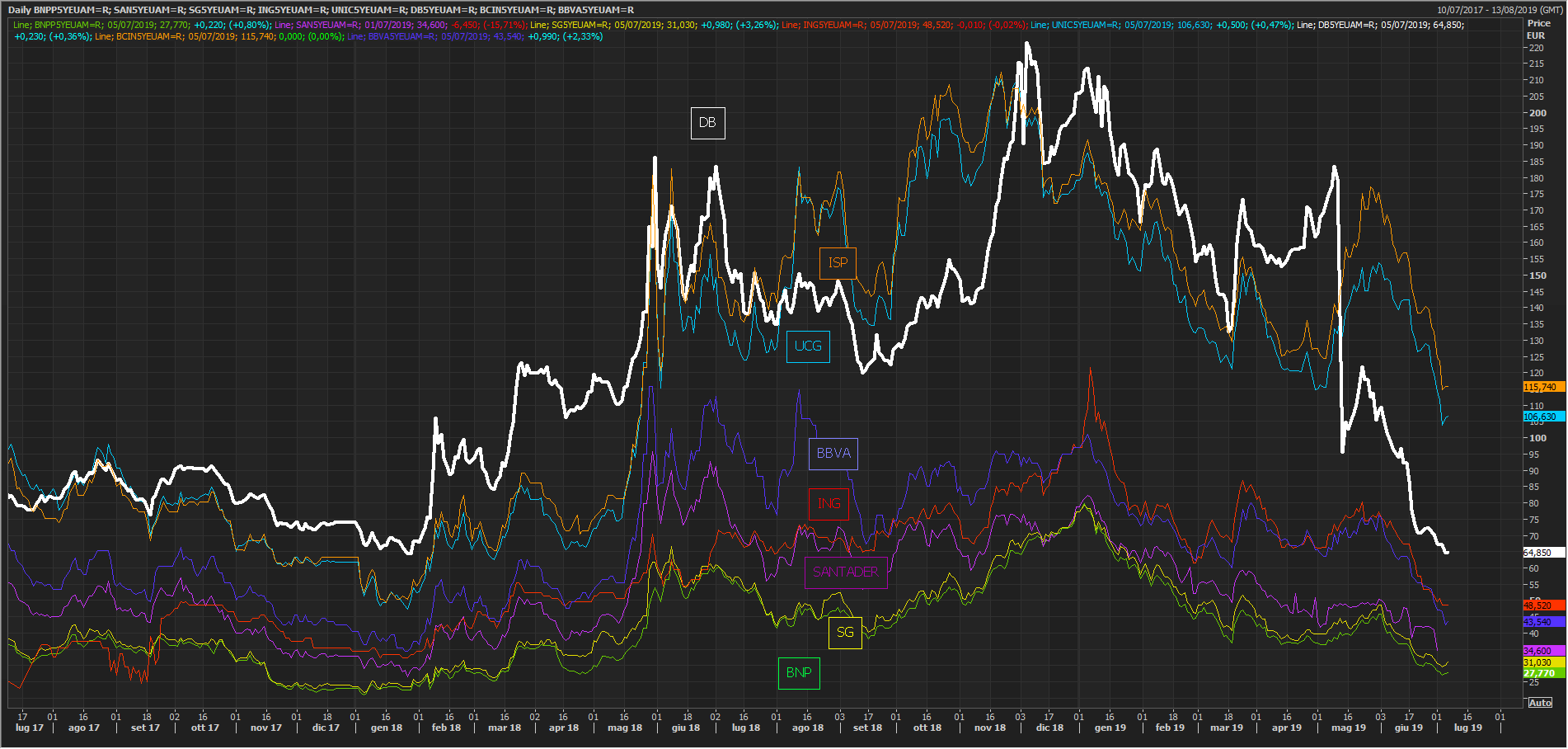

CDS EUROPA: banche a confronto (DB in evidenza)

Eccovi aggiornato il grafico delle principali banche europee. Se fino a qualche giorno fa il rally dei CDS di DB era poco giustificabile, oggi con un piano di ristrutturazione così invasivo, la cosa si fa (parere personale) più credibile. Dite che la banca è fallita? Mah, intanto ha il CET1 più altro in Europa e a seguito della ristrutturazione passa da 13.7% a 12.5%. E non certo sotto parametri di sicurezza.

Morale: bisogna essere onesti. Abbiamo sparato a zero in passato su DB più di una volta, a causa (parlo del mio pensiero) di poca trasparenza soprattutto su alcune partite di bilancio.

Oggi il vento sta cambiando e per la banca teutonica si apre l’ultima possibilità di rinascita. I fasti del passato sono inavvicinabili, e nessuno pretende tali picchi. Si cerca una gestione più normale e soprattutto sana. DB ha l’occasione per ripartire. Ancora una volta SENZA l’aiuto dello Stato.

STAY TUNED!