in caricamento ...

CRAZY MARKET! E adesso Draghi cosa farà?

I titoli obbligazionari inesigibili e non più acquistabili dalla BCE sono pari al 20% del totale, ma guardando i parametri del mandato, la BCE ha le mani legate e praticamente…manca carta!!!

I mercati quasi si ricompongono. A guardare il grafico dello SP500 verrebbe quasi da dire: “c’è stato un forte errore di valutazione, alla fine tutto è come prima”.

Non voglio convincere nessuno e tantomeno fare il menagrano. Secondo me NON è assolutamente tutto come prima. A parte la Brexit, quanto potrebbe accadere nei prossimi mesi resta sempre un qualcosa di indefinibile e difficile da valutare a livello di impatto. Si sono rotti degli equilibri e quanto avvenuto (Brexit) era tra gli eventi considerati dal sottoscritto “sistemici” che non possono “passare inosservati senza cambiare i connotati dei mercati”.

Ma sono solo sensazioni, il mercato ha sempre ragione e se quindi le borse si sono riprese in questo modo, se il rimbalzo è stato così sontuoso, se si è tornati prepotentemente in carreggiata, allora significa che (oggi) il mercato è sereno e tranquillo.

Però tanto per cominciare, qualcosa rispetto al periodo pre-Brexit è evidentemente cambiato nel sentiment e nelle valutazioni della banche italiane. O forse erano sopravvalutate prima?

O ancora, il mercato obbligazionario ha preso una strada ancora più ripida e pazzesca. Forse era una “buy opportunity”? Ok, sto provocando, ma fino ad un certo punto.

ORMAI la cifra di bond considerati “inesigibili” dalla Bce per le sue operazioni di acquisto tramite QE, è apri ad un trillione di Euro. Mille miliardi di euro quindi. E nelle ultime giornate di giugno questa cifra inesigibile era pari a circa un quarto di quella attuale. 253 miliardi di Euro.

Nearly €1 trillion of eurozone government debt has now fallen below the eligibility criteria for the ECB’s quantitative easing scheme, accelerating by €253bn in the last two weeks of June, writes Mehreen Khan.

That means nearly 18 per cent of the entire €5.8tn market for outstanding eurozone government debt is yielding under the minus 0.4 per cent limit imposed by the ECB – underscoring the supply constraints facing eurozone policymakers in their bid to stimulate growth and inflation through mass bond-buying. (FT)

Ebbene si, siamo quasi arrivati al 20% dell’ammontare dell’intero debito che potrebbe essere oggetto di QE. Se infatti tutto il debito dell’Eurozona è pari a 5.800 miliardi di Euro, è facile arrivare a circa il 18-20%.

Ma non solo!

Più della META’ e ripeto OLTRE la metà (55%) dello stesso debito, oggi ha rendimento NEGATIVO. La Brexit ha creato ulteriore incertezza, aumento del rischio deflazione e quindi Fly-to-quality (si chiama così, anche se inizio ad avere dei seri dubbi) e ricerca di beni rifugio. Ecco spiegato anche il rimbalzo delle materie prime, oro in primis.

Ma c’è un problema.

Il buon Mario Draghi ha una mission (sempre più impossibile). Comprare 80 miliardi di titoli al mese. E lo deve fare almeno fino a marzo 2017 (salvo novità).

Il che diventa un serio problema anche perché la BCE non può comprare quello che vuole. Ci sono dei “rendimenti” minimi (non sotto lo -0.4%), delle percentuali (non può comprare più del 33% di tutto il debito di un paese), degli equilibri da mantenere, come ad esempio la proporzionalità tra le dimensioni dei paesi (a livello di partecipazioni in BCE) e gli acquisti stessi. Condizione quest’ultima che obbliga la BCE a continuare a comprare voracemente Bund che ormai sono a rendimenti ridicoli. Il Decennale, ad esempio, è ancora esigibile per carita, ma ha senso un rendimento a -0.11%? E sempre parlando di Bund, sono negativi come rendimenti tutti i titoli fino il settennale è ed è inesigibile per 416 miliardi di quanto oggi è sul mercato.

Quindi è chiaro, la BCE DEVE cambiare nuovamente cambiare le carte in tavola ed ampliare ulteriormente i parametri. Arrivare direttamente all’acquisto di Equity, come la BOJ? Non credo si arrivi a tanto. Privilegiare gli emittenti più deboli ma con tassi più difendibili (vedi Italia o Spagna)? Tecnicamente fattibile ma sicuramente molto difficile per l’opposizione nordica.

L’unica certezza è che qualsiasi cosa venga ideato, sarà un ulteriore ampliamento della bolla. Come se ne avessimo ancora bisogno e soprattutto come se poi servisse a qualcosa, visti gli ultimi dati sull’inflazione che potete vedere QUI.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Il Draghi puo’ fare una sola cosa: lanciarsela da solo una corda al primo lampione che trova fuori alla BCE ! Rimane solo una ruota del carro utile agli scopi del carro ! M.Draghi bankruptcy, prrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrrr

I primi movimenti di una diversa integrazione li ha annunciati Shauble affermando che la Commissione, ove non fosse efficace sui temi centrali (come l’immigrazione), verrebbe superata da accordi diretti tra stati. E non è poco.

UNA COSA SOLA è certa.

quando la finiranno con tutti questi inutili QE verra’ giù tutto questo fantastico mondo fatato di finanza di carta ed IL 1929 apparirà in confronto una semplice correzione.

Questa è la strada per il disastro finanziario, è una questione solo di quando ma non di se.

jesselivermore@finanza,

Purtroppo sì e avendo letto diversi libri sulla crisi del ’29… debbo dire che ha confronto la follia finanziaria (sopratutto in termini di invenzione di strumenti finanziari) ha raggiunto livelli inauditi.

Il problema attuale è che non riescono ancora a distribuire bene… il cerino. Per cui devono farlo pian piano… grazie agli strumenti avanzati che hanno a disposizione (ad esempio il flusso dei capitali a livello geografico e settoriale)

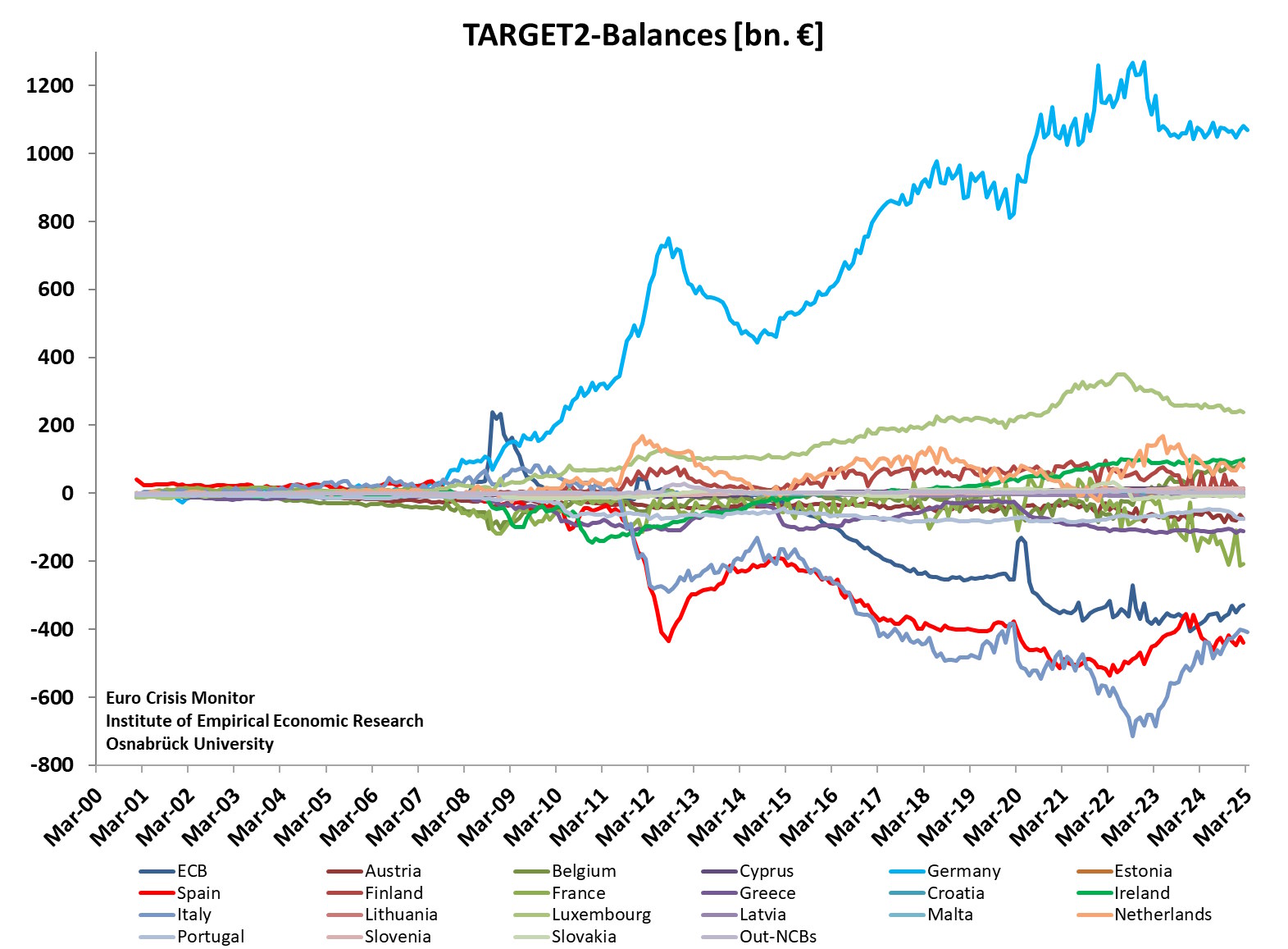

Provate a confrontare il grafico sopra con la situazione del sistema dei pagamenti interbancario Target2 qui sotto.

Il trend è evidente… e la BCE (e Germania) incominciano ad avere molti problemi.

TRILIONI DI DERIVATI – QE che hanno portato i titoli a reddito fisso alle stelle, economie stagnanti, trilioni di debiti nel sistema che non verranno mai ripagati.

TARGET MIB 40 : 8000 PERIODO LUGLIO- OTTOBRE 2017

( IL TREND è BEN VISINBILE NEL GRAFICO MENSILE A PARTIRE DAL 1999)

Da amici che operano a Londra: Draghi comprerà equity, per fine anno sarà varata la nuova misura.