in caricamento ...

CBDC (Central Bank Digital Currency): il perno delle nuove banche centrali

La moneta digitale pubblica (CBDC) è già stata oggetto di alcuni post all’interno di questo blog. Ovviamente abbiamo dato più spazio, anche grazie al prezioso contributo di Marco Dal Prà, a quello che oggi è diventato un simbolo oltre che un asset alternativo. E questo asset è il Bitcoin. Però ormai il percorso è chiaro. Le monete digitali in futuro saranno protagoniste. All’inizio erano criminalizzate perché temute come destabilizzanti e poi progressivamente si è iniziato a parlare di Libra, di monete alternative parallele, per poi arrivare alle ultime news dalla Bce che ormai parla apertamente di Euro digitale. Un percorso che quindi si concretizzerà presto.

Ma questo percorso è pericoloso e soprattutto, chi ci perde e chi ci guadagna?

Su IlSole24Ore di oggi c’è un interessante articolo di John H. Cochrane, un economista di alto livello che dice la sua proprio sulle valute digitali.

Leggete questo pezzo e capirete che ormai il percorso è segnato e magari non è nemmeno cosi disastroso.

Una moneta digitale pubblica è in principio un’ottima idea. (le monete digitali pubbliche, come l’Euro digitale, vengono chiamate “CBDC”, “Central Bank Digital Currency” ndr). Offrirebbe la possibilità di transazioni a basso costo per famiglie e imprese. Sarebbe particolarmente utile per negoziare titoli e fare transazioni internazionali. Per di più, una CBDC potrebbe essere il fondamento per un sistema finanziario agile e immune da crisi ricorrenti.

Una CBDC pone però un dilemma, perché minerebbe molti dei (discutibili) obiettivi dei governi e delle banche centrali. Le banche centrali vogliono sostenere le banche commerciali, che beneficiano dei depositi. I governi difficilmente permetteranno l’anonimato, che è un attributo cardine del denaro contante.

Una prima visione della CBDC è che permetterebbe a tutti di accedere alle riserve bancarie, le quali sono conti remunerati che le banche detengono presso la banca centrale. Quando la banca A deve pagare la banca B, lo notifica alla banca centrale, che semplicemente cambia il saldo di ciascun conto nel proprio computer. La transazione viene eseguita in millisecondi e non costa quasi nulla. Perché i cittadini non hanno accesso a questo sistema? Dovrebbero.

Ora, far accedere tutti alle riserve non sarebbe pratico. Le banche centrali non hanno le competenze per interfacciarsi quotidianamente con milioni di clienti. Se si perde la password, se si fa un pagamento per errore, se si va in rosso sul conto, la BCE sarebbe in grado di rispondere al telefono o di gestire bene un sito internet? Siamo sicuri che la BCE riuscirebbe a rispettare le sue stesse regole nell’erogazione dei servizi alla clientela? Probabilmente no.

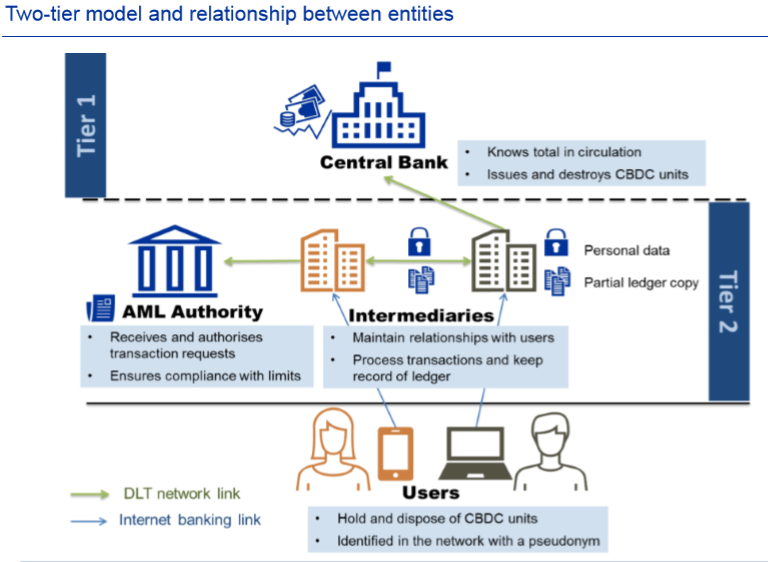

Quindi nella pratica una CBDC dovrebbe essere accessibile tramite un’ampia gamma di istituzioni finanziarie non-bancarie, che gestirebbe i rapporti con il pubblico per una piccola commissione. Ma a questo punto, abbiamo essenzialmente riscoperto le narrow banks: istituti finanziari che ricevono depositi, li garantiscono al 100% con riserve presso la banca centrale e forniscono sistemi di pagamento rapidi.

Le narrow banks sono un’altra ottima idea. Non possono fallire, non soffrono crisi, e non possono subire una corsa agli sportelli. Se i nostri regolatori decidessero che solo le narrow banks possono offrire depositi e che le banche commerciali devono raccogliere fondi emettendo azioni o debito a lungo termine, avremmo un sistema finanziario per sempre immune da crisi e le banche avrebbero bisogno di pochissima regolamentazione.

Allora perché non abbiamo già le narrow banks – sia in forma di banche commerciali o come money market funds che offrono carte di debito? La risposta è semplice e paradossale: le stesse banche centrali e regolatori che progettano il lancio di una CBDC, vietano le narrow banks. Le motivazioni che danno sono per questo divieto sono principalmente due.

La prima è che le persone potrebbero più facilmente ritirare i depositi durante una crisi, o corsa agli sportelli. Questo però già avviene: le persone, e in particolare gli istituti finanziari, in tempo di crisi possono rifugiarsi nei contanti, nei vari tipi di fondi, nelle note commerciali o in molti altri asset finanziari. Il punto della questione è da cosa le persone scappano, non verso cosa scappano. Riducendo i depositi bancari, una CBDC risolverebbe questo problema, non lo peggiorerebbe.

La seconda motivazione è che se i depositi bancari si riducono a favore di una CBDC, le banche perderebbero una fonte di finanziamento economica e potrebbero aumentare i tassi sui prestiti.

Ora, ogni volta che ti viene chiesto supporto per una regolamentazione che ti obbliga ad acquistare prodotti costosi (interesse basso), inefficienti (transazioni lente e costose) e fragili (prono alle crisi) in modo che un settore oligopolista e iperregolamentato possa finanziarsi a basso costo, nella speranza che passi benevolmente questo risparmio al pubblico, bisogna essere sospettosi. Forse quel basso costo di finanziamento va direttamente nelle tasche degli azionisti e dei manager.

Nei fatti le banche possono raccogliere tutti i finanziamenti di cui hanno bisogno emettendo debito a lungo termine o azioni. Se la nostra società desidera sussidiare il credito bancario, che lo si faccia direttamente ed esplicitamente, non obbligando tutti a detenere prodotti scadenti.

Una seconda visione della CBDC, prendendo spunto dalle criptovalute, è che una CBDC possa sostituire il contante. L’infrastruttura elettronica delle criptovalute è differente, meno efficiente, ma se garantita dalla banca centrale, è finanziariamente equivalente a dare accesso alle riserve a tutti. Ciononostante, nel caso la CBDC diventasse il denaro del XXI secolo, non aspettiamoci gli stessi servizi dei depositi bancari. Se perdi la tua password o se paghi qualcuno per errore, perdi per sempre i tuoi soldi.

Questa forma di CBDC potrebbe essere emessa direttamente dalla banca centrale, esattamente come lo sono i contanti. Molti economisti (non io, ma questo è un altro discorso) auspicano l’eliminazione del contante, in modo che la banca centrale possa implementare tassi negativi. Ma l’anonimato è uno degli attributi principali del contante. Nessuno sa quanti contanti hai. Nessuno può tracciare le tue transazioni. La sfida delle cryptovalute come bitcoin è che offrono la possibilitá di trasazione anonime più efficenti, nel bene o nel male. La domanda dunque è: se vogliono rimpiazzare i contanti, sono disposte le banche centrali a offrire la possibilità di fare transazioni completamente anonime?

Uno degli obiettivi, nemmeno troppo velati, di una CBDC è quello di ridurre le transazioni illegali. Ma se un Paese, e in particolar modo l’Italia, ponesse fine alle transazioni illegali, la sua economia inchioderebbe all’improvviso. Immaginate per un momento che ogni tassa fosse pagata, che ogni lavoratore in nero venisse licenziato o regolarizzato, incluse le badanti, e che ogni transazione fosse visibile all’occhio della legge. Il contante è una valvola di sfogo importante per le leggi idiote e le tasse soffocanti.

Immaginate anche la perdita di libertà politica se ogni transazione fosse registrata e a disposizione delle autorità o anche solo un’imbarazzante fuga di notizie. La privacy nelle transazioni è uno dei diritti fondamentali di una società libera.

D’altro canto, la diffusa evasione fiscale, la mafia, la corruzione, e le attività illegali sono un male tremendo per l’economia e la società. Infatti, le cryptovalute sono molto usate da hackers e criminali digitali.

Il contante dà un grezzo equilibrio: è abbastanza scomodo da limitare gli abusi e abbastanza privato da funzionare come valvola di sfogo.

Abbiamo un dilemma: se la CBCD permettesse una privacy completa, si favorirebbero di molto le attività illegali. Se, in alternativa, tutto fosse tracciabile, l’economia crollerebbe. Possiamo dunque creare una CDBC che possa offrire un po’ di privacy, anche per usi formalmente illeciti, e permettere alle autorità di combattere la grande evasione e le vere attività illegali?

Questo è il problema da risolvere. Si va, penso, verso un sistema con una moneta digitale garantita da riserve presso la banca centrale ma gestita da intermediari privati e indipendenti, che possano garantire un po’ di privacy e richiedere standard di protezione davanti alla legge per l’accesso dello stato ai dati. Raggiungere questo equilibrio richiede però una forte insistenza dell’opinione pubblica per una solida protezione della privacy delle loro transazioni, che burocrati e governi assetati di potere difficilmente concederanno.

Un tale sistema obbligherebbe i governi a togliere quelle tasse e leggi idiote, specialmente sul lavoro, che frenano l’economia se rispettate completamente. Il che non è male.

Le CBDC e i suoi equivalenti finanziari, le narrow banks e le cryptovalute garantite da depositi presso la banca centrale, non sono altro che valuta, aggiornata alla tecnologia del XXI secolo. La valuta è stata una grande invenzione. Quando le banche emettevano valute, c’erano crisi ricorrenti. Quando i governi hanno iniziato ad emetterla direttamente, queste crisi sono sparite e le banche hanno trovato altri modi di finanziarsi.

Ha assolutamente senso aggiornare la valuta per renderla elettronica, più sicura, più veloce e per poterci pagare un interesse. Da un punto di vista finanziario, abbiamo poco di cui aver paura e molto da guadagnarci. Le banche perderebbero i loro sussidi e i governi dovrebbero affrontare il nodo della privacy delle transazioni, riformare tasse e regolamentazioni in modo da eliminare il sommerso senza distruggere l’economia. Entrambi sono benefici extra, non costi.

(Source)

STAY TUNED!

–