in caricamento ...

BOND EUROZONA. Malgrado il QE molti hanno perso valore

Mario Draghi a Francoforte continua il suo contro-scontro con la Germania. Un confronto che ormai dura da tempo ma che si è accentuato particolarmente nelle ultime settimane, da quando insomma Draghi ha generato il famoso quantitative easing “rinforzato” con acquisti da 80 miliardi al mese, comprendendo anche i titoli corporate e ideando il TLTRO a debito per la BCE.

E quanto dice Draghi è comunque vero, anche se parzialmente.

Nel corso di un convegno a Francoforte della Asian Development bank, Draghi ha ricordato che i bassi tassi di interesse tenuti dalla Bce e dalle banche centrali “sono un sintomo” e non una causa dei mali dell’economia. (…) I tassi di interesse bassi o sotto zero “sono il sintomo di un problema sottostante che è una domanda di investimento insufficiente nel mondo ad assorbire tutti i risparmi disponibili nell’economia, è questo fenomeno, l’eccesso di risparmio globale in rapporto agli investimenti redditizi che sta tirando giù i tassi di interessi a livelli molto bassi”, ha detto Draghi – (Source)

Vero, tassi bassi legati anche ad un problema strutturale che attanaglia l’Europa e non solo lei, una crisi da investimenti. E per cambiare la situazione sarebbe necessario l’intervento dei governi locali. Ma è sempre la solita storia: l’interventismo della BCE diventa un proggeto “zoppo” senza le riforme strutturali dei governi.

Ma dicevamo, questa è solo una mezza verità. Infatti la campagna acquisti della BCE per forza di cose contribuisce in modo decisivo a far lievitare i prezzi delle obbligazioni governative dell’Eurozona e non solo di quelle.

Infatti, come detto, il problema si tocca con mano in ogni dove. Ricordate la “debt deflation”? Tranquilli, non voglio di nuovo torturarvi con questi discorsi, ma voglio portare alla vostra attenzione un grafico apparso qualche giorno fa sul FT.

In Eurozona, ma anche in altre parti del mondo occidentale, i tassi sono sottozero e LA maggior parte dei bond governativi sono ampiamente a rendimento negativo. Un vero assurdo a livello statistico. E io voglio rincarare la dose illustrandovi una mappa approfondita dei rendimenti sulle varie scadenze.

Che dire della Svizzera negativa anche sul bond a 15 anni? Ok per la sua funzione di “bene rifugio” ma mi sembra un pochetto eccessivo. Malgrado questo, però, una curiosità. Da quando è partito il nuovo QE della Bce, i prezzi sono scesi e non saliti. Che sia la solita conferma del “buy on rumors, sell on news”?

The first month of the European Central Bank’s expanded stimulus program has done little to aid the region’s government bonds.

Even as the ECB increased its asset-purchase program to 80 billion euros ($92 billion) in April, from 60 billion euros, sovereign securities headed for their biggest monthly decline since August, according to Bloomberg World Bond Indexes. (BBG)

Che abbia influito il migliorato clima per l’inflazione? Certo che si. Ricordate? E’ il petrolio la vera cartina tornasole. E difatti ora il WTI viaggia a 45 $ al barile. Anche perché, forse, al di sotto di certi rendimenti sarà difficile andare anche se…

“Non è però la politica monetaria a tenere bassi i tassi: la Bce può influenzarli, ma solo nel breve termine, e marginalmente.” (…) Tassi bassi segnalano un eccesso di risparmi, legati alle tendenze demografiche – la popolazione invecchia e le persone mettono risorse da parte per il periodo, spesso lungo, in cui non lavorano – e una scarsità di investimenti per la riduzione delle spese di capitale pubbliche «in un contesto di alti debiti» e per la bassa produttività, che non garantisce grandi ritorni. (IS24H)

Notare la frase “nel breve termine e marginalmente”. Un CHIARO avvertimento ai permabullish del mercato obbligazionario.

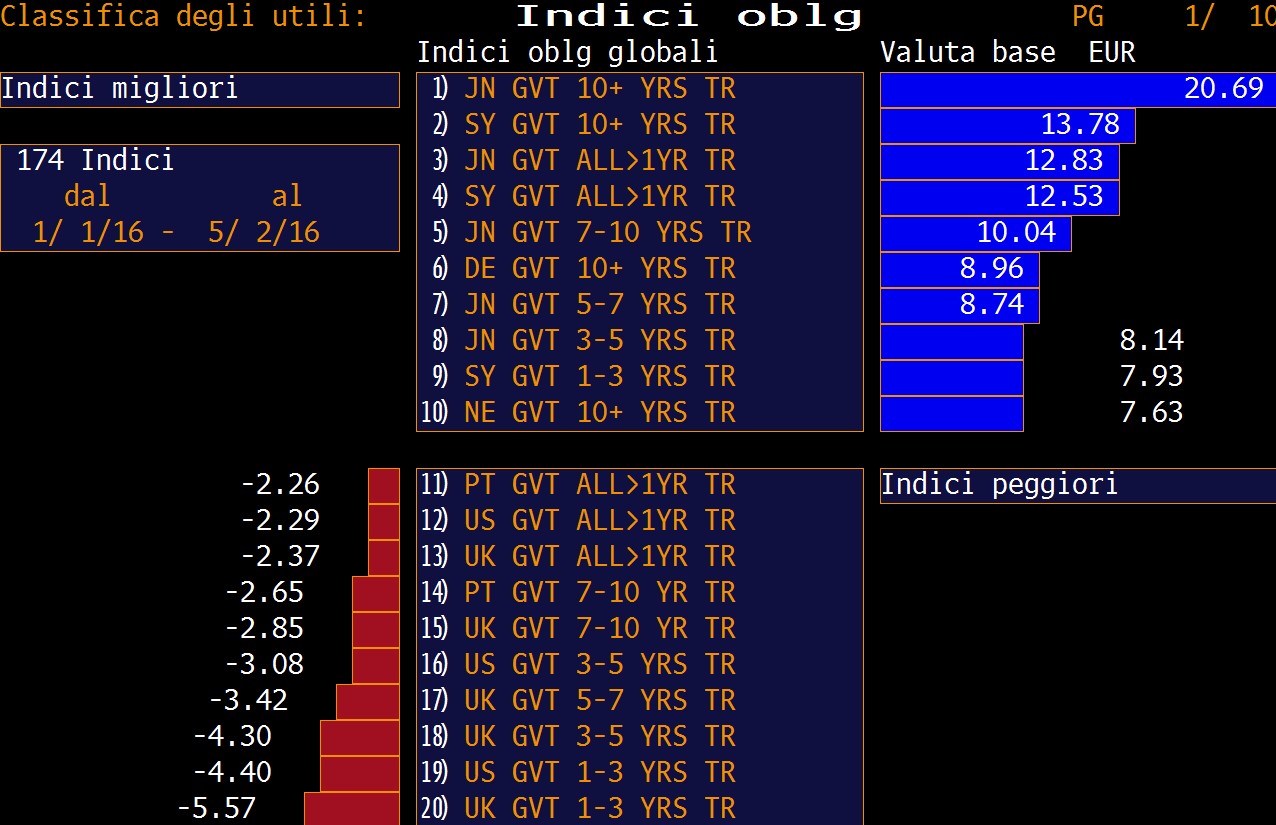

Performance dei Govies da INIZIO ANNO

Inoltre non dimentichiamo l’ “effetto rarità”. La Bce è il grande BUYER, nessuno osa sfidarla e quindi pochi sono venditori. Inoltre la carta a disposizione per essere comprata non è certo debordante e basta poco per creare volatilità.

Quindi, a conti fatti, vedete che il mercato obbligazionario ha tantissime zone d’ombra che lo rendono sicuramente BEN poco interessante. Quantomeno secondo il mio punto di vista.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

“l’esperienza Usa ci dice che i QE tendono a far crescere i tassi e non a comprimerli…..d’altronde se l’obiettivo delle politiche monetarie espansive è quello di ravvivare la stagnante crescita economica, l’effetto è del tutto coerente.”

detta [e letta] così,

non riesco a interpretare il vero senso della frase : se ironico, serio o faceto…

per quello che dicono i numeri, in pratica (non in teoria) è avvenuto che

svariati QE americani (1, 2, 3 in ord di tempo) hanno appiattito sia tassi che rendimenti; gli yankees hanno timidamente osato un aumento dei tassi a fine 2015 -da otto anni che non lo facevano- per poi ritornare sui loro passi verso un approccio più prudente; hanno evitato un ulteriore rialzo a MAR prevedendo che non avverrà neppure alla prossima riunione del board prevista per GIU; in teoria, per ora la loro speranza di aumentare di 0,25/0,5 ogni trim 2016 non si stà concretizzando.

in UE ad oltre 1 anno dall’entrata a regime del QE, l’inflazione è virata in DEflazione; anche in quest’area si è assistito all’impensabile (in passato) cioè rendimenti piatti se non negativi; stimoli al consumo e alla crescita nemmeno a parlarne.

l’unica cosa che è davvero aumentata, sensibilmente, è la curva del nikkey (in Japan), del SP500 e del DJ (in USA), in parallelo alla poderosa espansione monetaria di BoJ e Fed (svariati migliaia di miliardi di $ negli ultimi 5 anni)

basta solo osservare le curve storiche dei relativi indici (magari accostate a quelle delle relative banche centrali) per rendersi conto di questo.

Perdonami, Lukas, ma forse mi sono perso qualcosa(…) o non ho compreso quello che realmente intendi.

Le azioni si possono shortare? E perchè non shortare i bond, allora?

Per maggior chiarezza ti posto il grafico seguente, che peraltro ho già pubblicato in passato

Ciò che è quello che è successo in passato….ma anche ora finito il QE in Usa assistiamo nuovamente ad un calo dei tassi Usa……..e se per contraltare il QE europeo farà risalire nel contempo i tassi in Europa ci ritroveremo ben presto con il rapporto EURUSD nuovamente ad 1,20 o addirittura oltre……..e saranno guai per Noi……….ma credo che ormai si sia capito che la lotta contro la deflazione è davvero una cosa dura.

Caro Danilo l’esperienza Usa ci dice che i QE tendono a far crescere i tassi e non a comprimerli…..d’altronde se l’obiettivo delle politiche monetarie espansive è quello di ravvivare la stagnante crescita economica, l’effetto è del tutto coerente.

Ma qualche sapientone ( o presunto tale ), anche su questo blog, sostiene esattamente il contrario…….