in caricamento ...

BCE e proiezioni macroeconomiche: ecco cosa si aspetta Mario Draghi

La “mano invisibile” di Smith negli ultimi anni è stata molto meno invisibile di quanto si possa pensare. Quella che l’economista Adam vedeva come “provvidenza”, successivamente rivista da Pareto come “provvidenza pilotata” ha visto le banche centrali vere protagoniste del mercato. E le banche centrali (in concerto coi governi, non sempre recettivi sui consigli dati da FED, BCE e similari) hanno fatto (e stanno facendo) di tutto per cercare di “guidare” economia, consumi, sentiment.

Parleremo nei prossimi giorni della FED, visto che il FOMC sarà protagonista a fine mese. Intanto merita ancora attenzione la BCE, che invece, come ampiamente previsto anche in QUESTO POST, nel meeting di Settembre non ha portato grandi novità, rinviando di fatto qualsiasi decisione al mese di ottobre.

E allora perché questo post?

Forward guidance. La BCE ha cercato da sempre di comunicare in modo più o meno indiretto al mercato quali saranno le sue mosse future, proprio per evitare l’”effetto sorpresa” e quindi abbattendo sul nascere il rischio volatilità.

Quindi capite che l’uscita dell’analisi previsionale BCE rappresenta molto più di un semplice report possibilistico. Ci dice piuttosto DOVE la BCE vuole portare l’economia, se tutto va come previsto. Mentre gli altri cercano di prevedere la BCE ci dice DOVE vuole andare. Che ci riesca non ne abbiamo certezze, ma la cosa interessante è che negli ultimi anni la volontà di Draghi e soci ha decisamente dominato e dato direzioni concrete ai mercati, direzioni che poi si sono avverate.

Morale, le proiezioni macroeconomiche BCE di settembre meritano un po’ di considerazione, visto che rappresentano ciò che possiamo considerare come target per la BCE.

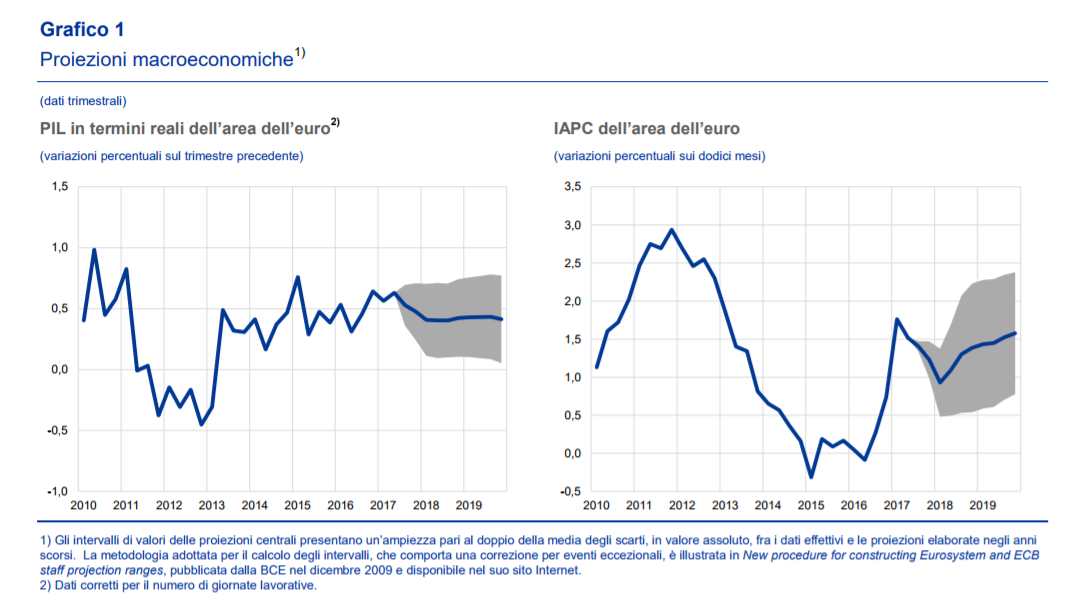

(…) L’espansione economica nell’area dell’euro dovrebbe proseguire nell’orizzonte di proiezione a tassi ben superiori al potenziale. Dopo un picco post-crisi del 2,2% nel 2017, la crescita media annua del PIL in termini reali sarebbe pari a circa l’1,8% nel 2018 e nel 2019. L’orientamento molto accomodante della politica monetaria, i progressi conseguiti in passato nella riduzione della leva finanziaria nei vari settori e il perdurante miglioramento dei mercati del lavoro dovrebbero sorreggere la domanda interna. Al tempo stesso, nonostante il recente apprezzamento dell’euro, ci si attende che la ripresa mondiale sostenga le esportazioni dell’area. L’inflazione complessiva registrerebbe un calo nel breve periodo, determinato principalmente da effetti base nella componente energetica, per poi tornare a salire fino a raggiungere l’1,5% nel 2019. L’inflazione di fondo, seppur frenata dal recente apprezzamento del tasso di cambio dell’euro, dovrebbe aumentare gradualmente nel tempo a seguito dell’atteso assorbimento dell’eccesso di capacità produttiva. (…) [ECB]

Direi che tutto questo resta nella normale amministrazione, nulla di particolarmente innovativo. Ma tra le altre righe del report noto qualcosa di interessante…

(…) L’orientamento molto accomodante della politica monetaria della BCE continua a trasmettersi all’economia e le aspettative riguardo ai tassi di interesse di mercato futuri (incorporate nelle ipotesi tecniche alla base di questo esercizio previsivo), restano basse nell’orizzonte temporale considerato. (…)

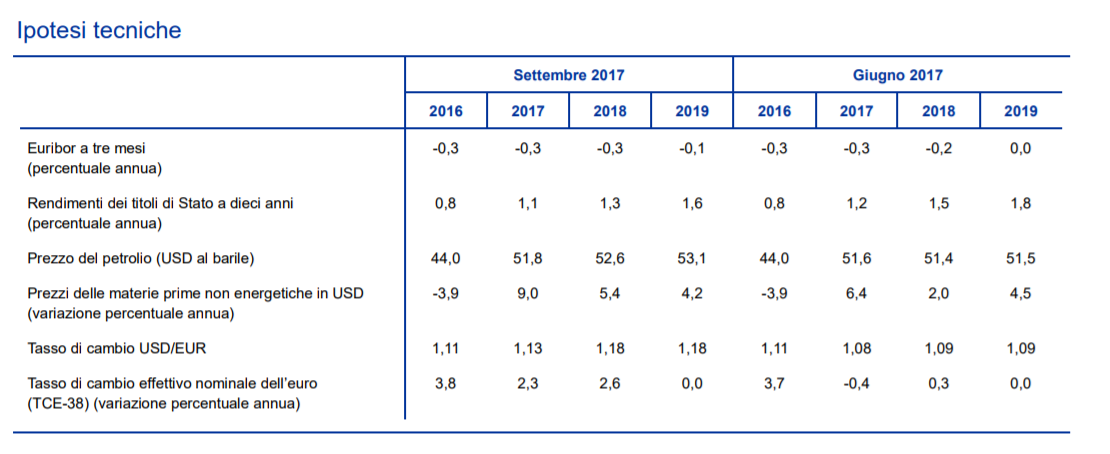

Evidente cosa vuol fare la BCE: continuare a fare il possibile per tenere sotto pressione per il lungo termine i tassi di interesse a livelli bassissimi. Eccovi la tabella previsionale che lo testimonia.

Lasciamo perdere l’analisi previsionale sul prezzo del petrolio che come ben sappiamo, è legato a fattori molto complessi, ma concentriamoci su due parametri: tasso Euribor e rendimenti dei titoli di stato a 10 anni.

La volontà è quella di tenere i tassi a breve a livelli risibili. E allo stesso tempo è evidente che il tasso dei bond decennali non deve salire di poco ed in modo molto progressivo. Questa previsione rispetta le logiche più volte espresse, dove la BCE vuole essere garante di un ritorno alla normalità utilizzando un percorso magari lungo ma il più possibile indolore.

Questi numeri però mettono in dubbio, secondo me, quello che è un percorso più aggressivo che invece si aspetta il mercato. Quali gli effetti più immediati sui mercati? Ovviamente sui bond (che dovrebbero mantenersi forti) che potrebbero NON trovarsi orfani del sostegno del QE a causa di tapering particolarmente aggressivi, ma anche sui cambi (Euro in indebolimento) visto che i tassi non dovrebbero salire più di tanto in Europa.

E anche in ambito di crescita economica e di Tasso Inflazione non aspettiamoci nulla di straordinario…

Poi per carità: questo è quello che vuole la BCE e lo ha scritto nero su bianco (a scanso di equivoci). Ce poi ci riesca pienamente, questo è da dimostrare.

STAY TUNED!