in caricamento ...

BANCHE CENTRALI: missione FALLITA!

Il mandato di una banca centrale ha in linea di massima diversi obiettivi, e li trovate scritti nella slide in apertura di questo articolo. Ma tra i tanti altri ruoli, ce n’è uno che è diventato (e che è) di grande attualità e di importanza fondamentale: cercare di mantenere il tasso inflazione all’interno di certi parametri, al fine di evitare sia uno scenario che stiamo vedendo oggi, estremizzando, in Venezuela (iperinflazione) ma anche per evitare il quadro esattamente opposto, ovvero la deflazione.

Se avete notato, oggi tutte le banche centrali stanno concentrando i loro sforzi proprio verso quest’ultimo problema, ovvero la deflazione. La stessa FED, tra le righe, ammette che il tasso inflazione in forte frenata (disinflazione) può procurare dei problemi e bisogna intervenire per migliorare la situazione.

Certo, le banche centrali guardano soprattutto all’inflazione “All Items”, quindi quella onnicomprensiva che quindi tiene conto anche di tabacco ed energia. Ed è proprio questo il problema, l’energia ovvero il petrolio.

il crollo dell’oro nero ha mandato in tilt tutti i progetti delle banche centrali. Ma soprattutto abbiamo avuto un importante risposta dai mercati.

Anni di sforzi, di esperimenti di politica monetaria, di tentativi a volte anche mal riusciti di “creare” artificiosamente inflazione con evidenti “rovesci della medaglia” che ci siamo caricati sul groppone (un giorno ci arriverà il tornaconto). Ma è stato tutto INUTILE. E le varie FED, BCE, BOJ, tanto per citare le più note, possono tranquillamente dire :MISSIONE FALLITA. Ecco cosa si legge nel resoconto del 21 gennaio del Meeting BCE.

In questo contesto, la dinamica dell’inflazione nell’area dell’euro “ha continuato a essere più debole di quanto previsto“. Inoltre, “sono emersi segnali più chiari che le continue revisioni al ribasso delle prospettive d’inflazione stavano filtrando nelle attese di inflazione, aumentando le possibilità che l’economia dell’eurozona sarebbe rimasta in una fase di bassa inflazione per un periodo prolungato di tempo“.

La riunione della Bce è stata dominata dai timori collegati a un’inflazione sempre troppo bassa. In particolare, la discussione si è concentrata sui rischi di possibili effetti secondari, e cioè dell’eventualità che pressioni inflative troppo basse si facciano sentire in modo duraturo su prezzi e salari, innescando una spirale negativa. Tutto questo a causa, ma non solo, del calo del prezzo del greggio. (Source)

Vogliamo buttare un occhio ai bilanci delle principali banche centrali? Eccovi serviti. E in questi numeri potete vedere tutti gli sforzi fatti…ed il ruolo che rivestono oggi BCE e BOJ, i nuovi fornitori di metadone per i mercati, visto che la FED ha passato il testimone…

Vogliamo guardate le previsioni sull’inflazione? Eccovi l’arcinoto indicatore Inflation Swap Forward 5y5y che ci permette di capire le previsioni di inflazione tra 5 anni per i 5 anni successivi.

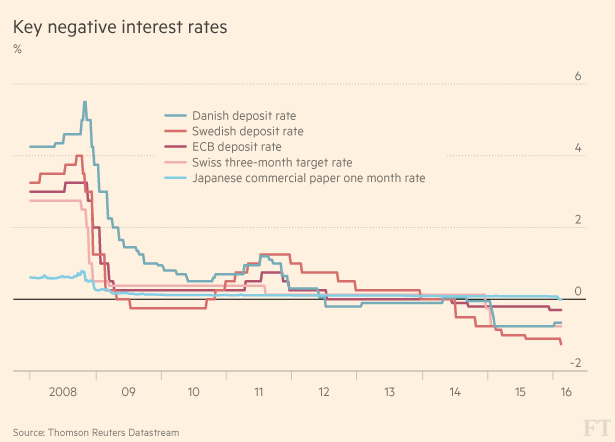

Altro che target inflazione al 2%! Ci sitamo allontanando (discorso valido per tutte le banche centrali) in modo netto da quel target, e se poi vogliamo estremizzare guardate il Giappone ehc grazie al suo Abenomics oggi…. ha un tasso 5y5y praitcamente a ZERO! Un successone!Ormai le banche centrali però stanno finendo le munizioni. I tassi di interesse sono stati portati al lumicino.

E il volume di titoli di stato con rendimenti negativi ha raggiunto livelli impressionanti. Segno che il mercato è drammaticamente drogato da uno scenario paradossale che mette a nudo non solo l’insuccesso delle banche centrali, ma anche la loro impossibilità (incapacità?) di poter fare ancora qualcosa.

In questo quadro di mercato, diventa utopico pensare che la FED possa continuare con il suo programma di aumento dei tassi. Addirittura diventa difficile pensare proprio ad ulteriori rialzi. Ma allo stesso tempo non possiamo pensare ad un nuovo taglio dei tassi, darebbe ai mercati un segnale pessimo.

Resta però una grande paura: il segnale di impotenza che le banche centrali ci stanno comunicando tra le righe non è certamente bene augurante per il futuro, visto che negli ultimi anni la crescita economica (farlocca?) è stata drogata proprio dai loro interventi che sono stati in alcuni casi taumaturgici ed importanti, ma che poi hanno “schiavizzato” le stesse banche centrali. Oggi le stesse sono finite in un circolo vizioso da cui, poi, non hanno più potuto e saputo uscire.

Benvenuti nella grande bolla della liquidità.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza:

Siamo in territori inesplorati: chissà cosa accadrà. Comunque, a proposito di inflazione, le materie prime – e soprattutto il petrolio – probabilmente hanno finito di scendere di prezzo, più o meno: ciò contribuirà, probabilmente, a non aumentare la deflazione, forse ad aumentare l’inflazione.

Per aumentare l’inflazione BISOGNA ACQUISTARE.

Quanti debiti si possono ancora fare ?

L’è tutto sbagliato…l’è tutto da rifare (G.Bartali)

1)Dagli anni 2000 a livello mondiale i debiti globali (gov., corp. e privati) salgono più di quanto non salga il GDP. Continuiamo a dimenticarci che in condizioni ‘normali’ di tassi e inflazione già questo porterebbe alla rovina (basta ricondurre l’esempio al microcosmo di una semplice piccola azienda) e sarebbe già la dimostrazione che anche l’auspicato effetto ‘leva’ di nuovo capex non funziona in quanto non aggiunge utilità marginale su larga scala. Per cui un rialzo dei tassi enfatizzerebbe l’effetto sull’inflazione ben oltre quello auspicato dalle B.C. con conseguenze quasi immediate sulle redditività aziendali, sulle solvibilità aziendali ed a seguire sui sistemi bancari ma con l’obbligato effetto di distruzione di sovraccapacità produttiva ed a lungo la normalizzazione del processo di inflazione (cosa positiva di per se’ ma con sanguinose conseguenze sull’occupazione e sulla sicurezza sociale).

2) Da qualche anno i prezzi alla produzione scendono più dell’omologo al consumo. Se per un lato, dal punto di vista corporate l’effetto è positivo in termini di marginalità a breve termine, a lungo il sistematico rincorrere l’incremento della produttività porta a minore redistribuzione del reddito, precarietà e aleatorietà nei consumi e a lungo alla creazione di barriere monopolistiche indotte. Da evidenziare che di tutta la marea di liquidità indirizzata sui mercati fin ora pochissima è finita per avere effetti benefici. Forse il primo QE americano ha avuto un effetto positivo basti persare che il debito federale americano nel 2007 era al 60% del GDP e ora siamo al 105%.

La logica banale alla base di tutto sarebbe l’equivalenza: Inondo il mercato di liquidità= creo inflazione= mi paro il culo sulle proiezioni sul debito. Ma alla domanda stupida ‘a chi fa paura’ la deflazione? si risponde con il niente (…indirettamente è una forma di redistribuzione della ricchezza). La vera equazione è: inondo il mercato di debiti= chi ha due soldi se li tiene stretti= carpe diem, IO mi paro il culo.

Per aumentare l’inflazione non credo che fare altri debiti sia bene: i debiti non hanno nulla di male in corpo se non che poi bisogna pagarne gli interessi (e quando il debito è grande, gli interessi da pagare sottraggono risorse preziose, come per l’Italia). Se vogliamo parlare di ricette per aumentare pil e inflazione, come dice Draghi, l’unica possibilità sono le riforme. In ogni caso l’inflazione è il risultato di una domanda superiore all’offerta: se si parte da una domanda bassa e da una offerta bassa, perchè l’inflazione parta, basta che la domanda sia un po’ più grande dell’offerta (non necessariamente “molto alta”).

kry@finanza,

C.V.D. L’inflazione negli USA a Gennaio è salita al 2,00% su base annua, in salita rispetto al 1,9% atteso. +2,2% se escludiamo cibo ed energia contro le attese del 2,1%.

La FED punta sulla Phillips curve per trovare inflazione. E guai se non lo facesse. Il calo dell’inflazione (e di conseguenza delle aspettative di inflazione) è dovuta principalmente al costo dell’energia, di cui gli stati uniti sono grandissimi consumatori e della forza del dollaro rispetto alle importazioni. Il petrolio salirà presto, è solo questione di tempo. Intanto con il recente aumento dei salari americani si è assistito all’aumento dei risparmi (cosa anomala per questo paese). Gli americani si sentiranno più ricchi e inizieranno a fare quello che sanno fare meglio: spendere. Non sapendo esattamente la tempistica di questo processo, la FED ha iniziato il rialzo dei tassi per dare un segnale e per procedere lentamente. Se non lo avesse fatto avrebbe rischiato di dover alzare all’improvviso dello 0,50% i tassi con il rischio di portare l’economia in recessione.

Questa naturalmente resta la mia opinione già segnalata ieri che vedo risulta poco condivisa.

So anche che basta un soffio di vento per cambiare le prospettive, ma ad oggi vedo le quotazioni dell’economia a stelle e strisce troppo depresse.

Io invece la condivido appieno, segnalo peraltro che la cosa più interessante della settimana è il fatto che i prezzi alla produzione industriale ( PPI ) a gennaio risultano in calo di appena lo 0,3 %…in netta diminuzione rispetto al meno 1 % di dicembre.

Sono sempre più convinto che la FED non abbia preso una cantonata…tutt’altro !!!

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza,

— ” … … perchè l’inflazione parta, basta che la domanda sia un po’ più grande dell’offerta (non necessariamente “molto alta”).

— Risposta . —

Siamo in un mondo dove non manca la sovrapproduzione, dove ormai non vale nemmeno più la pena investire in innovazione tecnologica tanto è abbondante la manodopera a prezzi costantemente sempre più ribassati.

se segano salari e pensioni come può esserci inflazione?

O.K., gli armadi di casa sono pieni, siamo distanti dalla piena occupazione (non in ogni stato, però), le banche centrali si vogliono aggrappare ai tassi negativi per far aumentare i consumi, tutto questo è vero, ma, a un certo punto, si arriva al fondo del barile: poi l’inflazione risale. E’ chiaro che non risale da un giorno all’altro, ma ci vogliamo sentire tra qualche anno?

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza,

— ” E’ chiaro che non risale da un giorno all’altro, ” ” MA ” “ci vogliamo sentire tra qualche anno? ” —

— ” Risposta ” —

Mi è sempre stato insegnato che con i ” SE ” e i ” MA ” da nessuna parte si va … come che tra qualche anno potremmo essere morti.

Sono d’accordo che prima o poi ( più poi ) l’inflazione partirà anche del 4% magari dopo aver toccato -2%.

Il mondo è sempre più simile al Giappone e in questi giorni è stato certificato l’ennesimo dato che ci rende sempre più UGUALI. La popolazione sta diminuendo ( mi sembra che sia la prima volta dalla fine della guerra ) e con essa anche la prospettiva di vita ( che dovrebbe indicare l’impossibilità di curarsi per mancanza di soldi , come da anni per il Portogallo ).

Ahh se il pil si basasse sui pannolini … saremmo meno in merda.

Per il concetto che si arriva in fondo al barile vale per tutto tranne che per il debito pubblico, peccato.

Grazie per lo scambio di vedute.

Buon fine settimana.

Guardi che il debito pubblico ha un limite: la bancarotta (cioè quando il debito è talmente grosso che non si riesce più a pagare gli interessi [l’Italia è sulla buona strada]).

Per quanto riguarda la popolazione, forse l’Italia è a crescita zero, ma nel mondo ci sono ogni anno oltre 80 milioni di abitanti in più. Poi se mancano i soldi per curarsi, beh, questo potrebbe proprio essere la molla più forte per lo sviluppo: l’istinto di conservazione è una cosa potente.

Buon fine settimana anche a Lei.

scusa, ma questa non l’ho capita.a me pare che di solito sia successonil contrario

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza: Poi se mancano i soldi per curarsi, beh, questo potrebbe proprio essere la molla più forte per lo sviluppo

scusa, ma questa non l’ho capita.a me pare che di solito sia successo il contrario

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza: Poi se mancano i soldi per curarsi, beh, questo potrebbe proprio essere la molla più forte per lo sviluppo

Allora ti spiego: se curarsi è un interesse importante, vedrai che lì andranno a finire tanti soldi, tanti affari, sarà il business trainante (tra l’altro guarda che dal 2009 le biotecnologie, che sono settore sanitario, sono già in boom).

perplessa@finanza,

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza,

— ” Poi se mancano i soldi per curarsi, beh, questo potrebbe proprio essere la molla più forte per lo sviluppo: l’istinto di conservazione è una cosa potente. ” —

— Risposta —

Guardi concordo su tutto.

L’ istinto di conservazione è una cosa potente nel pretendere di mantenere i privilegi acquisiti.

Quando poi intendiamo la sopravvivenza

http://www.drlorettabezzi.it/tag/cura-della-hopeless-depression/

è una certezza ” che lì andranno a finire tanti soldi, tanti affari, sarà il business trainante “.

Sembra che anche gli USA abbiano imboccato quella strada , mi sembra che lo chiamano

Obamacare

IO lo chiamo semplicemente

MULTINAZIONALISMO.

Secondo me c’è più interesse a far morire la gente dai 75 ai 95 anni che investire nelle biotecnologie sanitarie.

la capacità di spesa delle persone non dipende solo dal reddito, che per altro è diminuito, ma anche dalla protezione del welfare. riducendolo, è ovvio che i cittadini debbono riservarvi quattrini che prima potevano spendere per beni voluttuari. Pertanto non vedo elementi trainanti, ma l’opposto. Certo, qualcuno ci guadagna. Andiamolo a chiedere ai Greci dove vedono l’elemento trainante dello sviluppo, nel non avere i soldi per curarsi.

<a href="mailto:albertopletti@gmail.com">albertopletti@gmail.com</a>@finanza,

fecero un film un casino di anni fa, dove si fingeva di fare viaggi per anziani, invece si accoppavano,forse c’era Tognazzi, non ricordo. forse i proprietari delle case di riposo potrebbero protestare se gli si toglie il business

kry@finanza,

“Benvenuti nella grande bolla della liquidità.”

Una volta che [le banche centrali] hanno dato via al processo di politica monetaria facile [per cercare di riparare al problema noto innescatosi nel 2008], non vedo come possano chiudere il rubinetto del QE, perchè, purtroppo, c’è ancora troppo debito in giro da drenare in rapporto ad un mondo che sembra non volere più consumare [almeno non ai livelli pre-crisi, cosa che di certo servirebbe per fare ripartire l’inflazione].

Stiamo attraversando una fase assai critica -le conseguenze che è stato necessario immettere molto denaro pubbl nelle banche private per non farle saltare ai tempi dell’epicentro della crisi (non parlo delle italiane ma di quelle estere in prevalenza) che ha provocato l’effetto immaginabile, un aumentare poderoso dei debiti pubblici degli Stati (l’italia ce l’aveva già alto di suo, fortunatamente non ha dovuto nazionalizzare -come hanno dovuto fare altri- alcune sue banche, a parte il bubbone MPS , ben lontano dal ritenersi sanato ancora oggi, peraltro). E questa fase non si risolve facilmente; occorrerà tempo, molto tempo. Sperando anche che la geopolitica e le tensioni internazionali non ci mettano ulteriormente del loro a peggiorare il quadro già grave.

Rimaniamo nel ns scenario : in europa ci sono paesi che hanno elevati livelli assoluti di deb pubbl,

3 di essi (quattro con l’UK che non fa parte dell’area 19) sono decisamente over 2000 mld € (DE, FR, IT)

con la differenza che, grazie al suo pil, la germania non naviga in cattive acque agli occhi di analisti e mercati, potendo vantare (dati Eurostat 2014) un invidiabile rapp deb/pil al 70% (molto vicino al parametro di Maastricht del 60%) e un rapp def/pil altrettanto invidiabile al +0,7% ;

i dati attuali citano per la DE rapp deb/pil al 71% e rapp def/pil +0,5% con un surplus commerciale del +8,8%, davvero niente male (così facendo però strozza di fatto i suoi partners europei, ma per i crucchi questi sono dettagli trascurabili, buon per loro, peggio per gli altri…)

per analisti e mercati, il vero problema è rappresentato dall’italia, purtroppo per noi,

un paese in via di invecchiamento sempre più accelerato (i recenti dati ISTAT parlano chiaro: nuove nascite azzerate; over 65 anni al 22% della popolazione con trend di continuo aumento previsto per i prossimi 20anni) che vede allontanarsi ogni anno un ritmo di oltre 100.000 persone nella fascia giovanile con alto livello di specializzazione che non riescono a trovare occupazione in ITA; e un paese che deve fronteggiare il più alto rapporto di assistenzialismo (16% costi pensione in rapporto al proprio pil) a livello europeo; se continuano ad andarsene i giovani a quel ritmo, e se la sua popolazione continua ad invecchiare, non si riesce a capire per quanto tempo ancora potrà essere sostenibile il suo sistema pensionistico. Lo sanno anche all’INPS ma non lo dicono per non procurare panico.

proprio nella crescita (il pil) stà la chiave di tutto : se l’ITA non riparte poderosamente ad almeno 2% di crescita, e rapidamente, i suoi conti rischiano di non essere più sostenibili da qui a breve;

fortunatamente – o per meglio dire GRAZIE ALL OMBRELLO DEL QE DI SUPER MARIO DRAGHI che ha azzerato i rendimenti obbligazionari e fortemente ridotto lo spread con i bunds tedeschi– il ns debito pubbl è cresciuto nel 2015 per valore assoluto di soli 33 miliardi di € rispetto al 2014; negli anni precedenti cresceva di 60 se non di 80 miliardi / anno, che di fatto erano gli interessi che dovevamo pagare sulle ns obbligazioni di stato;

ecco perchè se l’italia non ritorna a crescere, la BCE non può interrompere il QE, perchè altrimenti significherebbe riportare una mina vagante all’interno dell’EU assai più grande della grecia; significherebbe ritornare molto velocemente a rendimenti del 3, 4 o anche 5% che i mercati ci chiederebbero per continuare ad acquistare i ns titoli, con la probabilità [in aumento] di arrivare ben presto al punto di non ritorno del 140% di rapp deb/pil che è stato fatale per la Grecia, che sanno tutti -i greci per primi- che fine ha fatto : perdita della propria sovranità con arrivo al suo interno dei simpatici consulenti della Troika a dettare le linee guide economiche ; se accadesse all’ italia, BCE e tedeschi non vedono l’ora di riuscire a ridurre quel rapporto costi pensioni/pil attualmente al 16% della spesa, il che significherebbe pianto ulteriore per i pensionati (oltre a quanto quello che già piangono) visto che prenderebbero le risorse per farlo dove sanno di trovarle velocemente = dalle tasche dei lavoratori dipendenti [sia priv che pubbl] e dai pensionati;

e, altro dettaglio importante, l’italia non è la grecia; rappresenta una criticità molto MOLTO maggiore [rispetto alla grecia] per tutta l’europa (a causa del suo elevato debito pubbl), non possono permettersi di farsela sfuggire di mano come è accaduto per la grecia, questo BCE e tedeschi lo sanno bene, così come sanno che il risparmio privato degli italiani -[senza bisogno che glielo ricordi mario monti come ha fatto una settimana fà in tv]- è in grado di arginare il debito pubbl italiano; ecco perchè c’è poco da augurarsi di vedere i panzer tedeschi invadere nuovamente l’italia 80anni dopo, significherebbe il saccheggio -sotto forma di tasse e/o patrimoniale- sul risparmio privato degli italiani.

Siamo in territori inesplorati: chissà cosa accadrà. Comunque, a proposito di inflazione, le materie prime – e soprattutto il petrolio – probabilmente hanno finito di scendere di prezzo, più o meno: ciò contribuirà, probabilmente, a non aumentare la deflazione, forse ad aumentare l’inflazione.