in caricamento ...

A.A.A. Sottoscrittore Bond Governativi USA cercasi

Quando parliamo del debito pubblico americano, si scatenano sempre accese discussioni. E a ragione, visto che secondo il mio punto di vista, occorre non sottovalutare cosa potrebbe accadere in un prossimo futuro nemmeno troppo remoto.

Il grafico che ieri vi ho proposto in questo post sulla curva dei tassi riprendeva in senso lato il tema sui possessori dei Treasury USA.

E il grafico illustrava un anomalo e per certi versi sorprendente nuovo appetito per i governativi USA: infatti sembra che nel mese di febbraio ci sia stato un “Inflow” straniero pari a 85.7 miliardi di USD. Acquisti dall’estero sorpatutto di matrice governativa.

Un buon segno per la FED ed il tesoro USA: Ma può durare?

In realtà io temo esattamente il contrario.

La motivazione è quantomai banale. Il programma di tapering rappresenta un logico rallentamento degli acquisti dei Govies USA da parte della FED: un programma di acquisti (quatitative easing) che quindi si chiuderà. A quel punto, visto che la FED era il “buyer” più estremo dei titoli di stato USA, chi comprerà i T-Notes in sottoscrizione?

Per chi non lo sapesse, o per chi se ne fosse dimenticato (riprendo un vecchio post) gli Stati Uniti nel 2013 hanno emesso nuovo debito pubblico per una cifra di $ 759.000 milioni. Chi ha comprato? Cina, Giappone? Negativo. La FED ha acquistato il 71% delle emissioni USA, vale a dire $ 543.000 milioni. In altri termini, come già vi avevo detto in passato, la Fed ha dovuto sostituirsi ai tradizionali acquirenti. La Cina ha acquistato Tbond per “soli” $ 48.500 milioni, il Giappone per $ 71,300 milioni. E questi dati sono relativi ad investitori sia pubblici che privati.

Quindi, un mese “straordinario” come quello di febbraio dovrà diventare “ordinario” altrimenti saranno guai. Altrimenti CHI si sostituirà alla FED sul mercato?

In realtà occorre anche ricordare che il mercato dei bond USA condiziona ed è anche il risultato di interventi sul mercato dei cambi. Potrebbe essere un esempio il dato “anomalo “ dell’UK nel grafico prima presentato. Ma questi elementi di “guerra valutaria”, manovra scorretta, non sono di facile tracciabilità e dimostrabilità. Però oggi il Tesoro USA è molto preoccupato. Ed è ovvio che la sua prima preoccupazione sia proprio il partner che ha più debito in pancia: la Cina.

Che succede se la Cina inizia a vendere a valanga bond USA? In effetti i dati illustrano che la Cina sta diminuendo i govies in portafoglio, pur mantenendo sempre una partecipazione di 1.270 miliardi di dollari, il top a livello globale. Il Giappone viene subito dopo con 1.210 miliardi di dollari.

Comunque sia, come avete letto, tra tutti sorprende il Belgio, con Treasury in portafoglio pari a 3/4 del proprio PIL. Non posso certo risolvervi l’enigma in modo semplice. Vorrei però ricordarvi che il Belgio ha come capitale una certa Bruxelles, un centro finanziario abbastanza importante, per via della BCE. Che dipenda anche da questo? Un esempio: Euroclear, ha circa 22 miliardi $ di T-Notes di in pancia.

Tutto questo fa contorno. MA ripeto, non dimentichiamo il vero problema. C’è un tapering, c’è una FED che non comprerà più Bond USA e già ora sta mollando decisamente gli acquisti, e non c’è un sostituto a livello mondiale come potenziale sottoscrittore di nuovi T-Note. Sono certo che tra qualche mese tutti parleranno di questo problema. Io intanto, gioco d’anticipo.

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

STAY TUNED!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui, contattami via email.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

I need you! Sostienici!

§ Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news dal web §

Chi compra i Bund in Germania visto che li sottoscrive quasi ed esclusivamente la Buba?

Quando torneranno le tensioni sui mercati, tutto questo sarà superato perchè bund e tnotes

saranno gli approdi naturali deli investori che non vorranno rischiare.

Saranno gli altri paesi ( in primis l’Italia ) che si dovranno preoccupare di come collocare il loro

debito. Sbaglio forse?

Danilo DT:

…capito che succede in Belgio?

Perchè non chiedere all’ormai svizzero cugino di camillo che di belgio se ne intendeva tranne quando l’hanno ingabbiato con S.G.B.

la bce non può comprare t bond senza approvazione del board

Se è per quello neanche la BuBa potrebbe comprare bund ma lo fa. Solo l’italia rispetta le regole.

Il gioco, secondo me, valutando i passi finora compiuti è quello di uniformare da un punto di vista economico-fiunanziario, culturale e sociale le eurocolonie con gli US in funzione di un unico sistema integrato “occidentale”. Il trattato di libero scambio sarà uno dei cardini.

La propaganda è univoca in questa direzione, anche quella alimentare-industriale e di modelli di vita auaganaw compatibili.

Sarà un po’ come coi vasi comunicanti solo che noartri oltre a doverci fare assicurazioni per i servizi pubblici fondamentali quali sanità, pensioni, etc, etc, ci pagheremo anche le tasse su servizi che diventeranno sempre più virtuali.

Ovvio che nella faccenda ci sarà chi è più uguale degli altri.

E’ impensabile, secondo me, che FED, BCE, BOJ abbiano operato finora senza parlarsi.

Concordo appieno con il tuo commento.Il nuovo muro di Berlino sarà in Ucraina.Secondo te chi avrà la meglio tra le due macroaree ? $ or Renminbi?Io propendo per l’area asiatica logicamente

http://www.comedonchisciotte.org/site/modules.php?name=News&file=article&sid=13240

Come si sarà compreso, ciò che mi preoccupa è la strategia di destabilizzazione a lotti successivi che ha operato nei balcani, nel mediteranneo, in medio oriente, nell’Est europa e in fasi alterne verso la Russia e la Cina. La pressione è stata anche esercitata verso stati chiave di importanza economica e strategica per gli interessati. Stati che ‘nà volta si chiamavano “cuscinetto”, è infatti credibile che i Russi preferiscano un’Ucraina sovrana ma non in mano agli operatori sociali di Brennan.

Non sono dilettanti, sanno operare perfettamente sulle contraddizioni socio-economiche sempre presenti in realtà etnicamente, culturalmente ed economicamente complesse come ad es. la Cina.

Destabilizzare uno stato nazionale e prenderne il controllo politico con governi fantoccio è, in astratto, un ottimo affare.

Il problemino è che sono stati nazionali che sanno tracciare linee rosse.

Non so risponderti “su chi avrà la meglio”, in US c’è chi scommette sul “declino” degli altri e sulla limitatissima capacità di proiezione strategica sia dei Russi che, ovviamente, dei Cinesi ma dimenticano quanto potrebbe invece accadere a casa loro, viste le contraddizioni sociali presenti in una crisi per niente superata.

Sono scommesse con poste che spero non finiscano sul tavolo.

Il processo di globalizzazione non può essere fermato, è intrinseco alla dinamica del sistema l’allargamento della base produttiva e la penetrazione in aree sempre più ampie finora escluse dagli stadi storici precedenti.

In astratto non ci sarà nessun “secolo americano” come alcuni credono e sperano o un “secolo asiatico”, il problema è il volontarismo connesso ad interessi specifici e la mancanza di comprensione della necessità di un mondo policentrico e reticolare che si integra in un modo progressivo. Se si amplifica la contraddizione tra dinamica di sistema e gli aspetti economico-culturali nazionali che non possono essere superati in tempi stretti, avremo la guerra.

Idleproc cosa pensi delle teorie di Bagnai e Borghi ?

http://www.youtube.com/watch?v=txdYXmM3KX0

Te lo dico io. Sulla carta, può essereinteressante, ma è una teoria ZOPPA ahimè, che porterebbe il paese al collasso.

Quando avrò tempo parlerò un po’ di questo , anche se ahime occorrerebbe fare un libro…

Mnmnmnmnm…

Potrei proprio fare un libro sull’argomento…

però a quel punto chiudo il blog. Non posso fare tutto….

Strange cross-currents

1- Market decline marks turning point for P/E expansion, unwind of Hedge-Fund positions, NOT a big correction;

2- Fed’s forward guidance clouds growth outlook, inflation is falling, leaving bonds in a tight range;

3- concentrated security selection and asset class diversification is CRITICAL.

High yield’s final innings

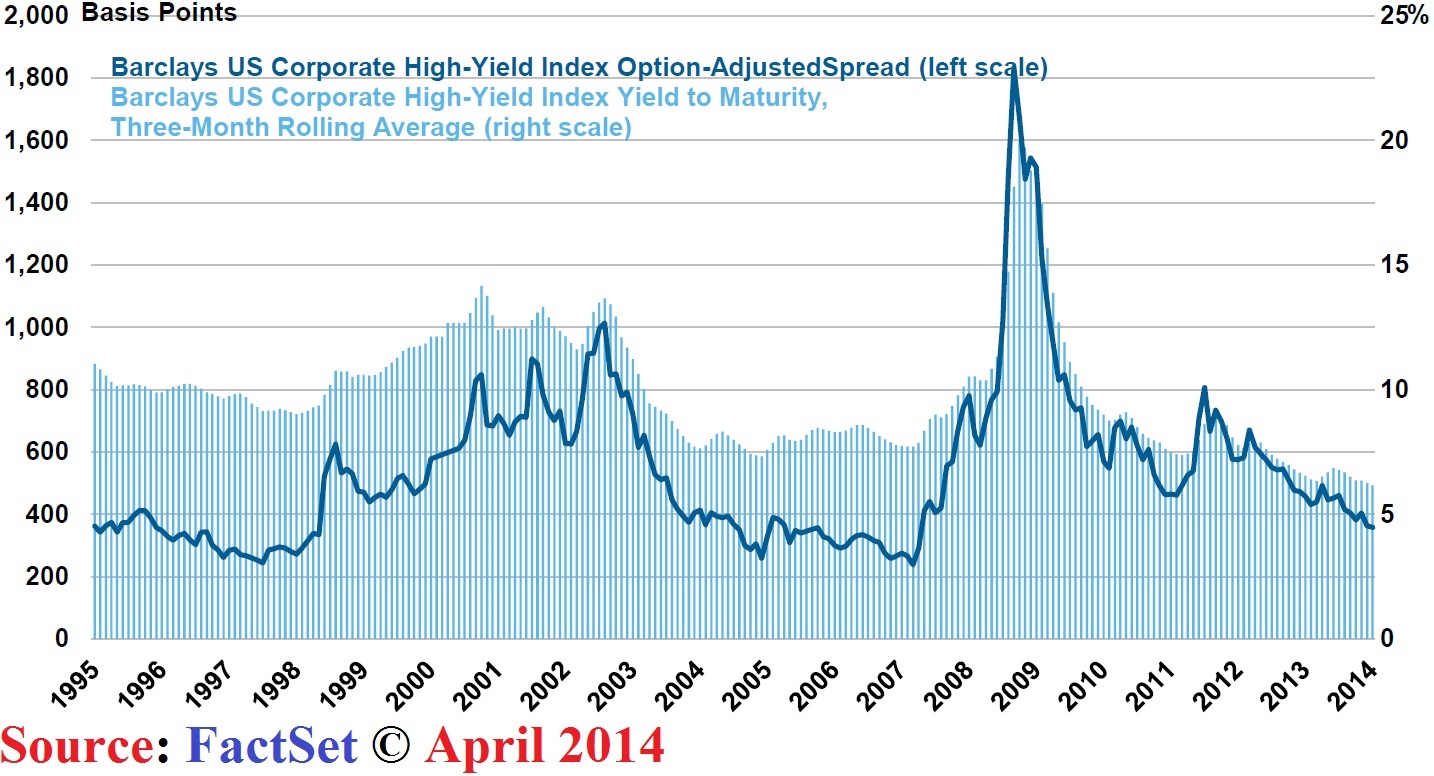

1- Yields near historic lows though spreads to US Treasuries above 2007 trough;

2- defaults should stay low, but at current valuations, total returns likely below 5%;

3- consider absolute/total return alternative strategies to PRESERVE capital and income.

RECORD issuance of high yield debt, including the eyepopping €3 billion sale of Greek sovereign debt, combined with the RECORD-low absolute yields, raises questions about high yield valuation.

For starters, spreads, roughly 390 basis points above US Treasuries, are still above 2007′s 246-basis-point low.

Independent Researchers point out that historically there is a CLOSE correlation between overall corporate leverage and high yield spreads.

While total net corporate debt to assets has DECLINED meaningfully since the financial crisis, much of that move is due to cash build-up in the 50 Largest Companies in the S&P 500 which, in fact, accounts for about 65% of corporate cash.

However, the ratio of median debt to cash flow, which measures typical Company leverage, has begun to deteriorate, yet spreads continue to fall.

Market liquidity has changed since 2007, and NOT for the better, due to dealers’ capital constraints and limits on proprietary trading.

Second, i note that absolute low yields and thus higher prices for Individual issues means that potential defaults imperil a larger portion of investor capital.

Next, i note that when yields are ALREADY low, their ability to fall further without credit improvement is tough.

Finally, in this cycle, there’s been GREATER issuance of “CCC”-rated bonds and “covenant lite” loans than in 2006 and 2007, and that lowers the overall credit quality of the junk bond universe.

High yield spreads should be stable-todownwardly biased as long as global growth continues to recover.

However, total returns from here on out are probably capped below 5% as gains will likely have to take place against ackdrop of rising Treasury rates.

Default risk is NOT yet rising materially, but quality is DETERIORATING at the margin.

Summarizing:

WATCH supply issuance and for signs of a decline in credit quality;

CONSIDER strategic income or absolute/total return strategies to PRESERVE capital and bolster income.

サーファー © Surfer

Danilo solo una cosa se puoi, contesti anche che sia una crisi di debito privato e nn di debito pubblico ?

Non ho avuto tempo… appena posso lo ascolto.

Non sarebbe una cattiva idea… se tu scrivessi un libro… senza chiudere il blog…

Hai prodotto un mare di materiale… e tuttaltro che di seconda scelta…

I libri e i momenti di sintesi anche per se stessi restano… i post spesso passano…

Se ti frena la modestia… guarda un po’ la roba che c’è in giro…

Facciamo un giochino….

Vediamo chi indovina quanti post ho prodotto fino ad oggi…

…capito che succede in Belgio? 😉