in caricamento ...

MEETING FED: inflazione USA e il grande DILEMMA

Aprile ci ha salutato con lo stesso brio con cui ci aveva accolto, lasciandoci a bocca aperta (si fa per dire) con i numeri dell’inflazione a stelle e strisce.

Già… ma siamo onesti, non ci ha lasciato PER NULLA a bocca aperta! Chi segue il blog lo sa bene. Riprendetevi gli articoli sul tasso inflazione USA e vederete che quanto è successo era ampiamente atteso. I report CPI, PCE ed ECI hanno fatto il loro sporco lavoro, confermando che le pressioni inflazionistiche non sono solo un brutto presentimento ma una realtà ormai certificata. La Federal Reserve, forte di questi, non poteva che mantenere i tassi fermi per l’ennesima volta.

Nella sua riunione di maggio la Federal Reserve ha lasciato invariati i tassi di interesse fra il 5,25% e il 5,50%, ai massimi da 23 anni. La decisione, in linea con le attese degli analisti, è stata motivata da un’inflazione ancora troppo alta. La Fed è “impegnata” a far tornare l’inflazione al 2%, ma negli ultimi mesi c’è stata una mancanza di progressi verso il target, afferma la Fed al termine della due giorni di riunione. (Source)

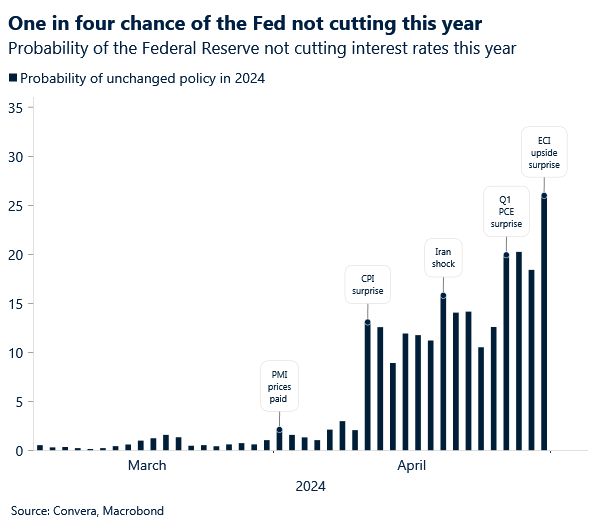

Il mercato, che non sta certo a guardare, ha già messo in conto i nuovi numeri, facendo balzare la probabilità di mantenere il tasso dei FED fund inalterato nel 2024 dallo 0% di inizio aprile al 25% di fine mese.

In questo teatro di sviluppi economici, la Federal Reserve non perde un colpo e tiene d’occhio la situazione, pronta a calibrare le sue mosse di politica monetaria. E gli investitori? Beh, devono stare con le antenne dritte, perché l’aumento dei costi del lavoro non solo riflette la forza del mercato del lavoro e l’incremento del salario minimo in metà degli stati USA, ma potrebbe anche mandare all’aria le speranze di un taglio dei tassi ufficiali da parte della Fed.

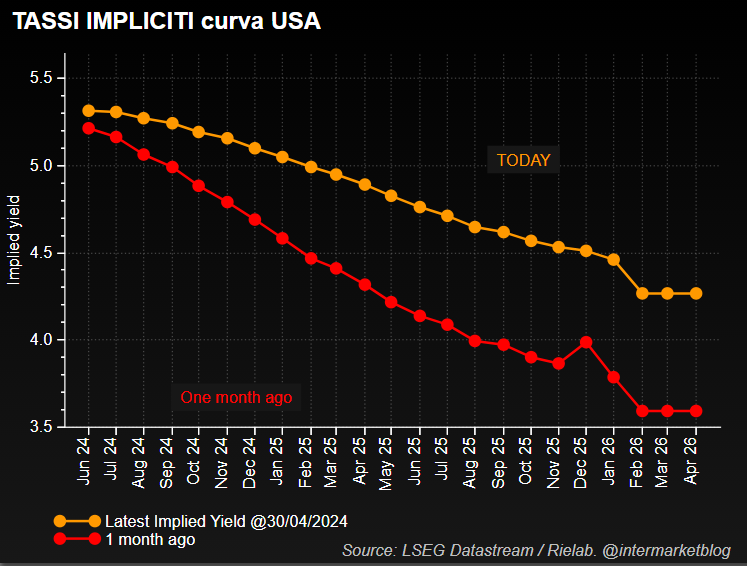

Guardate oggi il mercato cosa sconta con i tassi impliciti e dove era solo un mese fa. Un bel cambiamento!

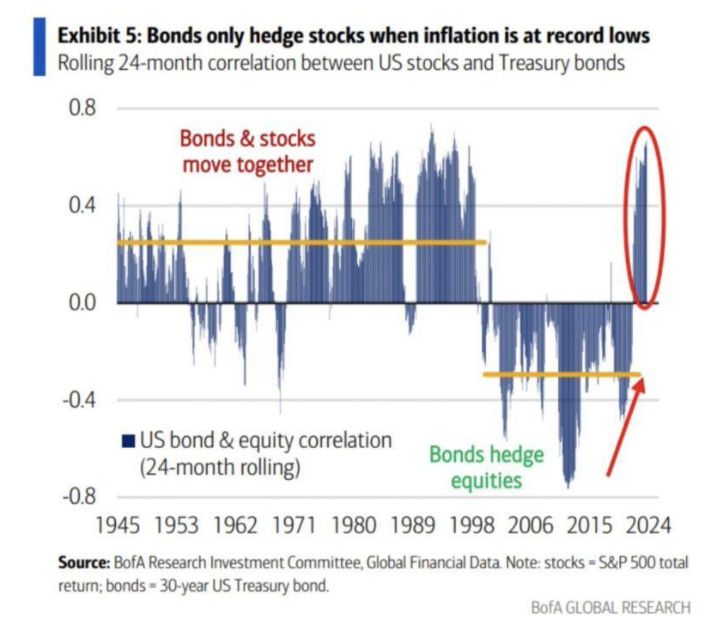

Per gli investitori, è il momento di affilare le strategie, tenendo conto dei venti macroeconomici che soffiano da entrambe le sponde dell’Atlantico. È meglio puntare sugli asset azionari piuttosto che su quelli obbligazionari, perché in questo mare in tempesta, la bussola potrebbe impazzire?

Guardate questo grafico. La correlazione tra bond e equity è altissima. Quindi dove trovare un posto per rifugiare gli investimenti? Questo è il grande dilemma…

STAY TUNED!

–