in caricamento ...

BEAR STEEPENING! La nuova tendenza dei tassi di interesse

Che l’economia sia in perenne evoluzione è un dato di fatto. Tutto si muove in modo straordinariamente rapido anche se alcune tendenze erano prevedibili. E difatti, come previsto, sul trend del tasso inflazione e sull’andamento dei tassi di interesse le cose non stanno andando come le banche centrali si auguravano e come i mercati finanziari si stavano aspettando.

Il titolo del post è già di per se emblematico. Bear steepening, ovvero la fotografia del recente fenomeno dell’irripidimento della curva dei rendimenti, un segnale anomalo e potenzialmente pericoloso per i mercati finanziari. Per comprendere questo concetto, dobbiamo innanzitutto definire la curva dei rendimenti.

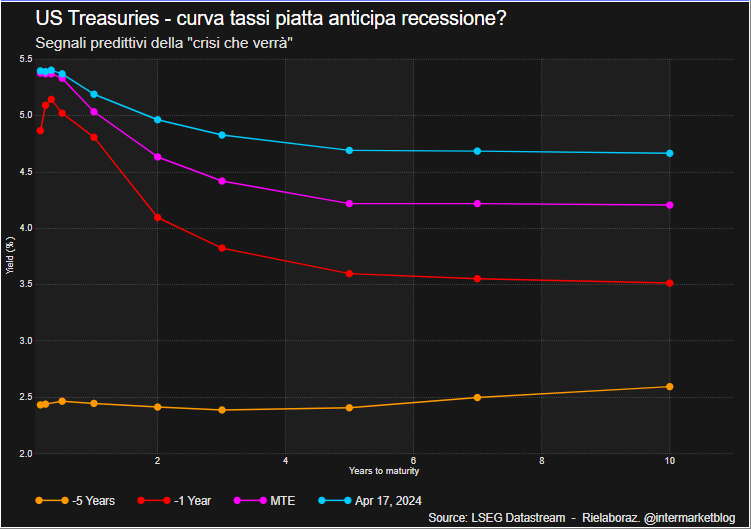

CURVE RENDIMENTI USA : cronologia

La curva dei rendimenti rappresenta l’andamento dei tassi d’interesse di obbligazioni con diverse scadenze. Generalmente, la curva ha una pendenza positiva, indicando che i tassi a lungo termine sono più alti di quelli a breve termine. Il che è logico perché si dovrebbe pagare quello che è un “premio al rischio”.

Un irripidimento ribassista si verifica quando la curva diventa ancora più ripida, con i tassi a lungo termine che aumentano più rapidamente rispetto a quelli a breve termine.

Anche se i tassi a breve restano maggiori di quelli a lungo, è chiarissimo come quelli a lungo siano saliti ultimamente.

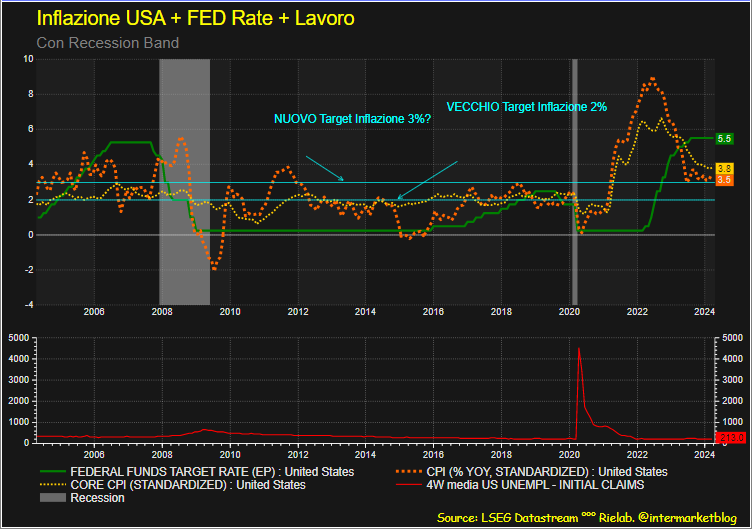

Attenzione però. Tradizionalmente questo fenomeno è stato visto come un segnale positivo per l’economia. Esso può indicare un aumento delle aspettative di crescita e un’inflazione in crescita, spingendo a tendere la Federal Reserve ad aumentare i tassi d’interesse. REFLAZIONE in altri termini.

Tuttavia, in questo scenario attuale, assume una connotazione più complessa. Gli investitori obbligazionari stanno iniziando a rivedere le loro aspettative sulla traiettoria dei tassi d’interesse futuri.

Dati recenti, che mostrano un PIL robusto, un mercato del lavoro solido e vendite al dettaglio positive, hanno indotto i mercati a credere che l’economia statunitense possa sopportare tassi d’interesse più elevati per un periodo più lungo. Di conseguenza, la curva dei rendimenti si sta irripidendo, con un aumento dei tassi a lungo termine.

Questo implica che gli investitori si aspettano un ciclo di ribasso dei tassi da parte della Fed meno aggressivo di quanto previsto in precedenza, con un nuovo tasso d’interesse nominale di equilibrio stimato intorno al 4%. Ricordate? Io tempo fa già ipotizzavo il 3%… MA sembra addirittura NON bastare…

I dati recenti mostrano una mancanza di ulteriori progressi sul fronte dell’inflazione. Lo afferma il presidente della Fed Jerome Powell, che ha anche aggiunto: «Se inflazione rimarrà alta, tassi a livello attuale per tempo necessario».

Per avere fiducia su un calo sostenibile dell’inflazione verso il target del 2% «ci vorrà probabilmente più tempo», afferma il presidente della Fed, sottolineando che è «appropriato» concedere più tempo alla politica monetaria per funzionare. Powell da tempo segnala che la Fed sarà pronta a tagliare i tassi quando avrà maggiore fiducia su un calo dell’inflazione. Le sue parole sembrano indicare che la Fed manterrà i tassi alti per un periodo più lungo delle attese alla luce di una persistente inflazione. (Source)

Inoltre, mentre il bear steepening può inizialmente indicare un’economia forte, ha anche delle controindicazioni. L’aumento dei tassi a lungo termine, infatti, può avere un effetto restrittivo sull’economia reale, aumentando i tassi sui mutui a 30 anni e sui prestiti alle imprese. Questo, a sua volta, può ostacolare l’accesso al credito e amplificare gli effetti negativi del mark-to-market, soprattutto per le banche regionali.

E se ci fate caso, i mercati azionari stanno già iniziando a mostrare una certa sensibilità a questa situazione. Ora, senza voler creare terrorismo psicologico ma facendo SOLO un ragionamento statistico, in analogia con i precedenti episodi di irripidimento ribassista (settembre-novembre 2000, maggio-giugno 2007 e settembre-novembre 2018), che hanno preceduto periodi di turbolenza economica o mercatistica, sorge la domanda: questa volta sarà diverso?

La vera domanda è se l’economia statunitense sia effettivamente in grado di sostenere un tasso d’interesse nominale di equilibrio del 4%. Fattori come una politica fiscale accomodante potrebbero certamente aiutare, ma il tempo dirà se questo basterà a scongiurare i potenziali effetti negativi del bear steepening.

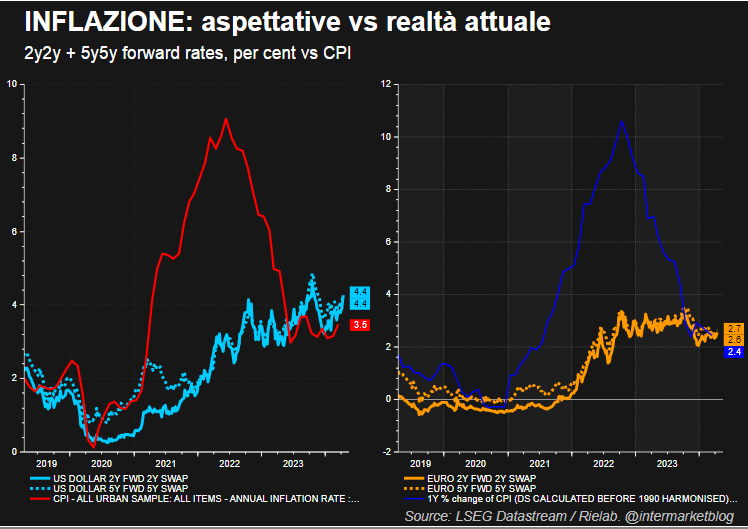

Eccovi il grafico sulle aspettative di inflazione USA confrontate con quelle UE. Due mondi differenti, come è noto. E due logiche inflattive che hanno dinamiche non paragonabili. Quindi è da escludere una politica monetaria parallela a meno che si voglia fare HARAKIRI.

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

ℕ𝕦𝕠𝕧𝕠 𝕔𝕒𝕟𝕒𝕝𝕖 𝕀ℕ𝕊𝕋𝔸𝔾ℝ𝔸𝕄 𝕔𝕠𝕟 𝕔𝕠𝕟𝕥𝕖𝕟𝕦𝕥𝕚 𝕖𝕤𝕔𝕝𝕦𝕤𝕚𝕧𝕚

𝕋𝕒𝕜𝕖 𝕒 𝕝𝕠𝕠𝕜!![]()

Segui il canale Intermarketandmore su WhatsApp

Mio caro Luigi, questione di punti di vista. Si vede che mi sarò spiegato male oppure tu non hai inteso bene il mio pensiero.

Capita

Caro Danilo , capita si di non intendersi qualche volta…. ci mancherebbe, ma in questo momento la frase…….”Questo implica che gli investitori si aspettano un ciclo di rialzo dei tassi da parte della Fed meno aggressivo di quanto previsto in precedenza, ti inchioda senza possibilità di uscita ….

Se vuoi buttarla sul comico e ci facciamo 4 risate, questa frase è indifendibile quanto quella classica (marito beccato a letto con l’amante) ” Cara, non è quello che pensi……

Mettiamo che c’è stato un errore di scrittura che ho corretto e non se ne parla più. Mi ero più concentrato sulla logica e a causa della velocità ho scritto il contratti. Bastava dire che qualcosa non tornava senza farla tanto lunga e correggevo 😜😜😜

l’ho fatta lunga in proporzione alla lunghezza del tuo post , che citava rimandi fino a maggio/giugno 2007……. e dire che : ” l titolo del post è già di per se emblematico. Bear steepening,. accende inutili preoccupazioni, almeno in chi decide acriticamente di seguirti a livello operativo

ACCIDENTI DANILO

questa volta ti sei davvero superato MA IN NEGATIVO, con questo articolo confusionario, scorretto ed inutilmente terroristico…..

Vediamo di spiegare gli aggettivi di cui sopra

SCORRETTO—–> parli di irripidimento della curva quando nel primo grafico si vede che è quantomeno piatta…….IRRIPIDIMENTO? ad inizio anno i tassi 2Y erano al 4,25% adesso stanno al 4,93% ovvero sono saliti di 68 bp,,,, quelli a 10 passano dal 3,87% di inizio anno all’attuale 4,57% ovvero 70 bp… 68 vs. 70 e questo sarebbe un IRRIPIDIMENTO????

citi il periodo autunnale del 2018 ma i tassi 2Y e 10 Y sono rimasti invariati come delta reciproco…. dov’e l IRRIPIDIMENTO?…

CONFUSIONARIO —> scrivi :” Questo implica che gli investitori si aspettano un ciclo di rialzo dei tassi da parte della Fed meno aggressivo di quanto previsto in precedenza,….” da quando in qua negli ultimi mesi gli investitori si aspettano un ciclo di rialzo dei tassi??????

forse NON SI SPETTAVANO un persistere su questi livelli più a lungo del previsto, ovvero si aspettavano una discesa che partisse prima e non congelata su questi livelli … e questo ci porta al terzo aggettivo, quello più pericoloso per chi ti legge acriticamente e magari segue le tue elucubrazioni

TERRORISTICO—–> la recente contenuta correzione dei mercati è dovuta proprio al fatto che le attese di veloce ribasso dei tassi sono state disilluse, e magari si scenderà forse ancora… ma se ci fosse la convinzione che i tassi saliranno (ricopio) ” Questo implica che gli investitori si aspettano un ciclo di rialzo dei tassi da parte della Fed meno aggressivo di quanto previsto in precedenza, altro che leggera discesa .. il mercato dovrebbe perdere PARECCHIO ANCORA….

QUINDI TUTTO il mercato (o quasi tutto) si sta cosi clamorosamente sbagliando??? MAHHH!!!!!