in caricamento ...

RISCHIO non percepito. VIX ai minimi, opportunità da sfruttare

Tutti ormai hanno preso confidenza con uno degli indicatori più comuni per tastare il polso alla percezione di rischio sul mercato. Sto parlando ovviamente del VIX. Perché è così importante tenerla sotto controllo? La volatilità misura la frequenza e l’entità delle variazioni dei prezzi, sia al rialzo che al ribasso, registrate da uno strumento finanziario nell’arco di un determinato periodo di tempo.

Cosa è il VIX?

Il VIX, noto anche come l’indice della paura, è il primo indice di riferimento che misura le aspettative del mercato circa la volatilità futura. A questo scopo utilizza come sottostante le opzioni sull’indice S&P 500, con il quale presenta una correlazione negativa: se lo S&P 500 sale il VIX scende, e viceversa. È per via di questa correlazione negativa quasi perfetta e del profilo asimmetrico che il VIX assume particolare importanza al momento di prendere una decisione di investimento.

Il VIX quindi rappresenta un barometro dell’incertezza del mercato e offre agli investitori una stima della volatilità costante a 30 giorni attesa dal mercato. Si tratta quindi di un indicatore di rischio.

Quindi, quando il VIX resta basso significa che la tensione è bassa, c’è tanta fiducia e non si percepisce tensione.

Grafico del VIX

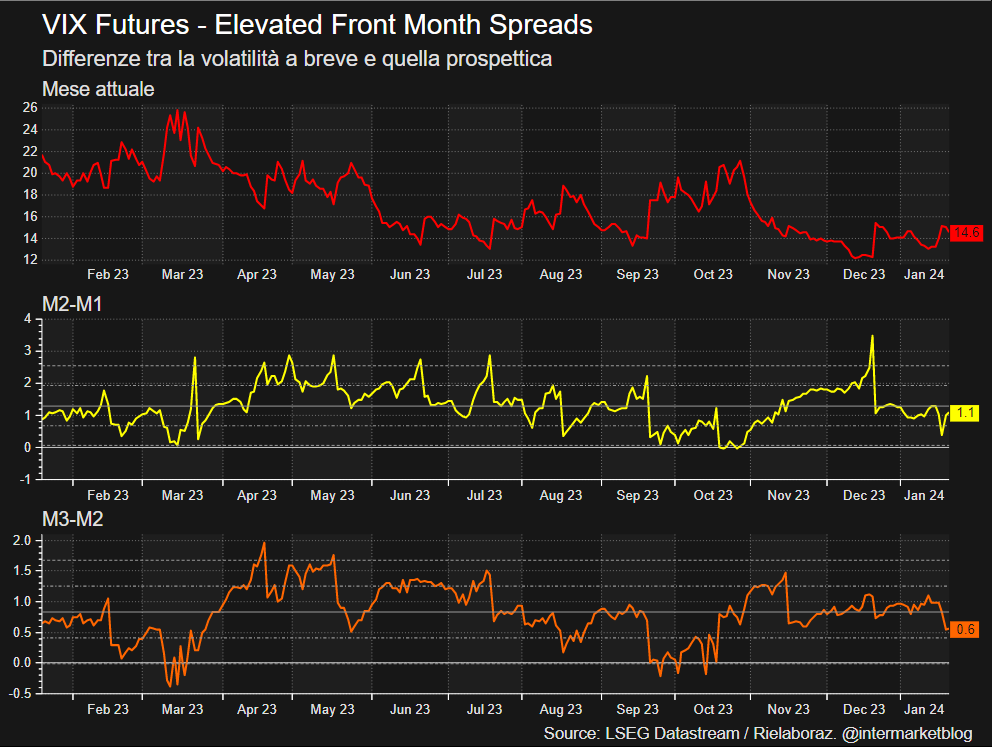

Il grafico del VIX vi fa quindi vedere come il mercato sia “in fiducia”. Ed oggi ci troviamo proprio in quell’area che possiamo definire da “mondo perfetto”. E la cosa quasi sorprende perchè forse non tutto è così perfetto. O quantomeno si ha la percezione di un mercato che ha già scontato tutto lo scontabile.

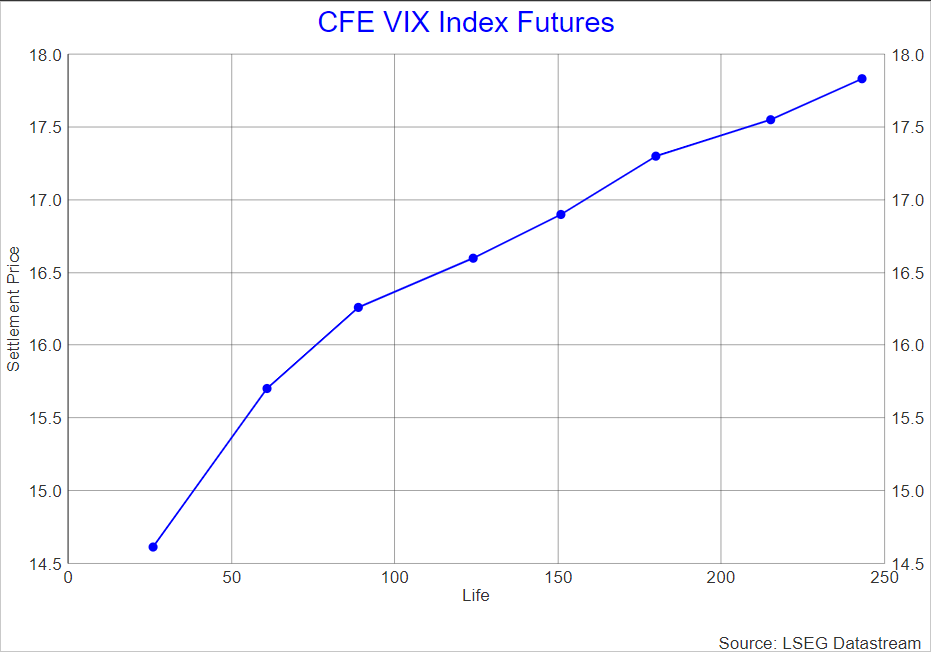

Ma il VIX rappresenta il rischio percepito a 30 giorni. E diventa interessante andare a vedere come il rischio viene percepito a 60 o 90 giorni, e da questo grafico possiamo notare che si, le opzioni costano un po’ di più ma il fattore tempo ha un prezzo e quindi possiamo dire che il mercato continua ad essere al momento MOLTO confidente.

Possibile che da qui a MARZO non ci siano correzioni. Tutto è possibile, e sicuramente non ho i mezzi (come tutti) per poterlo certificare. Ma è un dato di fatto.

Possibile che da qui a MARZO non ci siano correzioni. Tutto è possibile, e sicuramente non ho i mezzi (come tutti) per poterlo certificare. Ma è un dato di fatto.

Il VIX rappresenta una polizza assicurativa per tutelarsi dai ribassi di mercato. Se quindi il VIX è cosi basso causa rischio percepito molto basso, risulta chiaro che OGGI coprire i portafogli è decisamente meno oneroso del solito. Infatti se compriamo una put è come se comprassimo una polizza assicurativa per la tua casa che protegge dal rischio incendio.

Chiaramente, nel nostro caso, è il nostro portafoglio che non deve prendere fuoco. Se la tua casa brucia, l’assicurazione ti pagherà per ricostruirla. Ma, proprio come l’assicurazione, costa. Se il mercato azionario scende al di sotto del prezzo di esercizio concordato dell’opzione, l’opzione put ti pagherà una somma di denaro.

Non voglio andare nello specifico con strategie come PUT SPREAD o COLLAR che secondo me potrebbero essere molto interessanti a questi prezzi, ma resta il fatto che oggi c’è una “occasione” che potrebbe essere anche un’anomalia. Ragionate su come intervenire in copertura. Magari spendendo poco, potreste ottenere grandi risultati.

STAY TUNED!

–