in caricamento ...

ECONOMIA e INVESTIMENTI: la resilienza farà la differenza?

In queste settimana abbiamo notato che gli asset rischiosi hanno registrato buoni risultati per diverse motivazioni. Oltre all’esplosione dell’AI, abbiamo anche visto l’aumento del tetto del debito USA e le prospettive di una pausa della Fed nel suo percorso restrittivo.

Quadro tecnicamente ribassista? Beh signori, inutile negare l’evidenza: grazie anche al calo della percezione del rischio (leggi volatilità del mercato), i long sono arrivati in modo copioso.

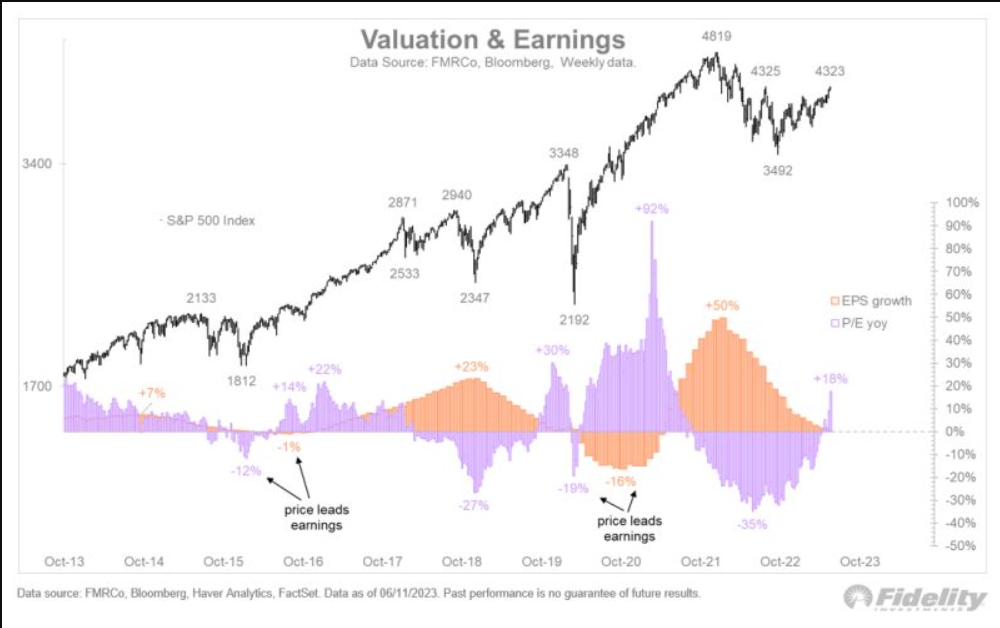

Ma siamo all’inizio di un nuovo mercato rialzista? Beh, presto per dirlo. Una cosa però è certa: il mercato anticipa e spesso non di poco i tempi. Il ciclo degli utili inizierà a migliorare nel 2024, e questo l’ho più volte accennato in passato, e quindi per una questione di logica (6 mesi di anticipo) è “quasi normale” che le azioni stiano mettendo ora le basi della ripartenza. Una base però fin troppo forte grazie alla AI.

Questo grafico ci fa vedere che molto probabilmente siamo proprio arrivati a quella che è una ipotetica “base” sulle attese cicliche degli utili. Con questo cosa intendo dire? PREMESSA: ovviamente è un parere personale che come sempre è assolutamente sbagliato e che NON dovete assolutamente seguire perché io sono il primo degli ignoranti. Però per gioco, vi dico la mia.

Con questo cosa intendo dire? PREMESSA: ovviamente è un parere personale che come sempre è assolutamente sbagliato e che NON dovete assolutamente seguire perché io sono il primo degli ignoranti. Però per gioco, vi dico la mia.

Abbiamo un’economia che sembra molto resiliente. Ma il rallentamento e la recessione, seppur lieve, è all’orizzonte. E il mix rallentamento/recessione è la medicina necessaria per portare l’inflazione a terget. E’ la prima necessità di FED e BCE. E una volta raggiunto il target, allora la ruota tornerà a girare. Quindi anche se siamo proprio in procinto di ripartire con un nuovo ciclo, e visto anche il generoso rally di inizio anno, ritengo corretto manteniamo un’asset allocation difensiva, con un rapporto rischio/rendimento per le azioni che rimane non così attraente.

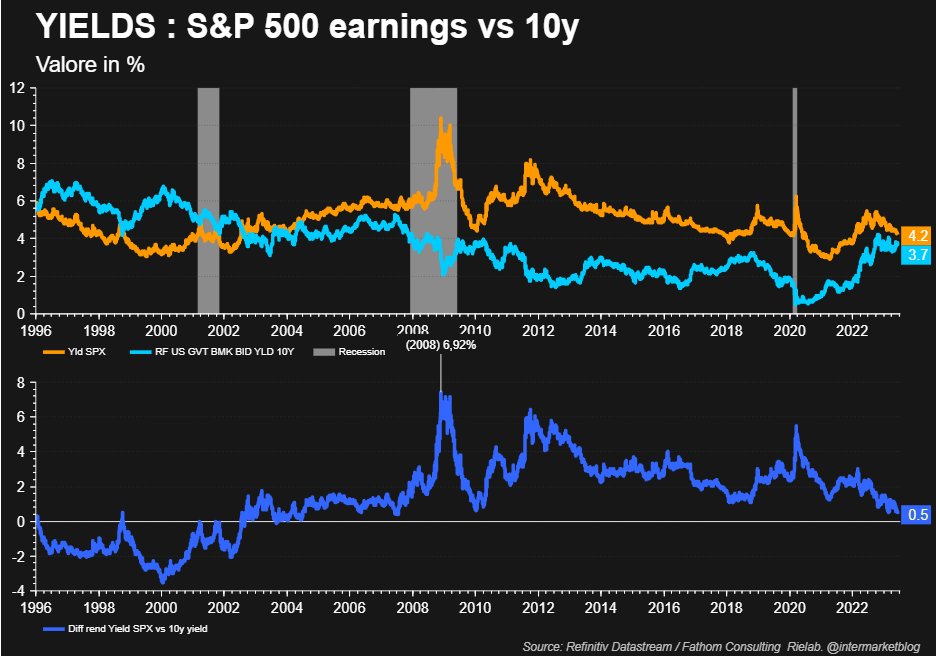

Rischio recessione, rendimenti che restano molto elevati, liquidità che si contrae e valutazioni che restano generose. E di questo ne ho parlato più volte. E questo grafico vi fa vedere un premio al rischio equity che al momento, lascia a desiderare. Parere mio, ovvio!

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

OGGI abbiamo il FOMC.

Più tardi un post sull’argomento. Nulla di fatto? Occhio a sottovalutare anche il Dot Plot

Direi che i target di SP 500 sono i più difficili da individuare. Vi segnalo invece, da tenere come riferimento di risk off il nostro indice casereccio FTSE MIB, che a 30.500 bp raggiunge il 50 % del ritracciamento storico dal 2000. Quindi VERO target da seguire che potrebbe, chissà, venire raggiunto l’anno prossimo. Ma qui non è importante il quando ma il DOVE. Quindi ripeto, quando saremo sui 30.500 di FTSE saremo probabilmente ad un livello CALDO.

Buon lavoro a tutti.