in caricamento ...

VALUE TIME: i rendimenti del mondo bond fanno la differenza

Il quadro di mercato mi sembra chiaro. Guardando il mondo dei tassi di interesse, dopo anni di ininterrotti ribassi di rendimenti, abbiamo raggiunto il fondo e ora stiamo risalendo. Ovviamente complice un tasso inflazione che non si poteva nemmeno immaginare e che sta condizionando oltremodo l’economia. Un fattore che secondo me, non è stato ancora correttamente ponderato dal mercato.

Rendimento T-Note 10y

Il grafico logaritmico ancora non illustra la rottura del trend ma ormai i tempi sono maturi e molti altri grafici hanno già illustrato in modo evidente un cambiamento di tendenza che definirei persin naturale.

Quindi, in sintesi, tassi in aumento, il che cambia le dinamiche dei mercati a cui eravamo abituati. Cosa da non dimenticare, con tassi in aumento cambiano i multipli dell’equity (non dimenticate mai la correlazione tra il rendimento obbligazionario e gli utili aziendali) e vengono di solito ripresi in considerazione tutti quei titoli che per anni sono rimasti nel dimenticatoio, ovvero il mondo value, mentre il mondo growth, generalmente più indebitato e più a rischio di rallentamento, è soggetto a prese di beneficio.

Questo grafico vi suggerisce sicuramente dei ragionamenti che lascio fare a voi e che potrete illustrare, se vorrete, nei commenti. Il differenziale tra rendimenti mondo bond e forward PE sono un’importante guida per ragionare sui multipli e sulle valutazioni societarie in questo contesto storico. Intanto però una piccola nota.

Se vogliamo essere onesti, i primi articoli sul mondo value ho cominciato a postarli già nell’anno scorso, quando lo sconto con il mondo growth era evidente ma, soprattutto, il mondo dei tassi di interesse era in evoluzione. Cliccate QUI per leggere un po’ di post dell’anno scorso sull’argomento. Quindi eravate sonoramente avvertiti.

ROTAZIONE in atto

La rotazione in uscita dai titoli growth è quindi iniziata con l’avvenuto contenimento della pandemia di Covid-19 ed è sostenuta tuttora dall’aumento dei tassi d’interesse.

Ma se dovessimo spiegar rapidamente dove divergono value e growth? L’investimento value consiste nel selezionare titoli azionari il cui valore di mercato non riflette il vero potenziale dell’impresa emittente, e che offrono dunque un potenziale di rialzo delle quotazioni a seguito di un’analisi qualitativa e settoriale.

Le azioni growth, più costose a livello di multipli, hanno giocato un ruolo dominante dopo la crisi finanziaria globale ed hanno spinto gli investitori a cercare “scommesse sicure” per oltre un decennio. Pensate ai titoli tech più noti.

Cero, è sbagliato pensare che quindi il mondo value sia esente da rischi. Però è evidente che la rotazione in uscita dai titoli growth è iniziata nel terzo trimestre 2020, da quando la Federal Reserve ha interrotto il QE post-Covid e gli investitori hanno preso atto che lo stimolo fiscale avrebbe comportato un aumento dei tassi con la riapertura delle economie e il ritorno dei mercati del lavoro verso la piena occupazione.

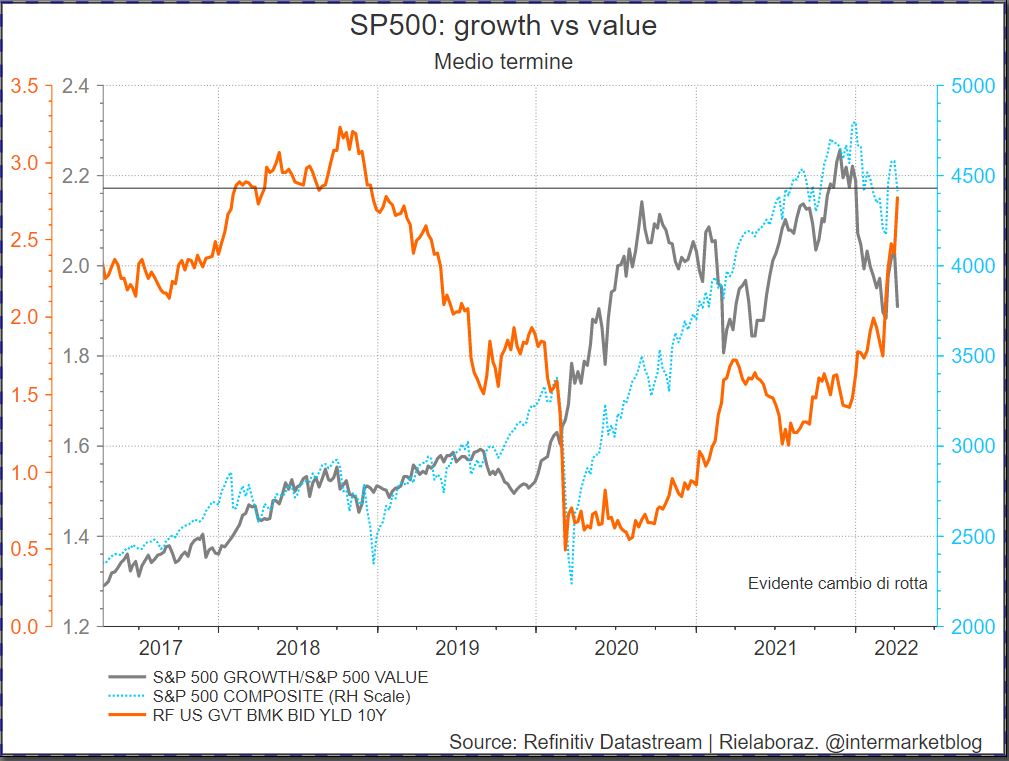

SP500: growth vs value

E questo è il grafico aggiornato dove si vede in modo evidente una nuova considerazione del mondo value.

Notate soprattutto come è cambiato lo scenario con il cambio di regime dei rendimenti. Ora fate un ragionamento in prospettiva e forse otterrete qualche soluzione di investimento interessante per i prossimi tempi.

STAY TUNED!

–