in caricamento ...

RECESSIONE alle porte: mancano un paio di tasselli

La recessione se non addirittura la stagflazione, sono due “mostri” che ormai hanno cominciato a convivere con il nostro quotidiano, tanto che quasi non ci fanno più paura.

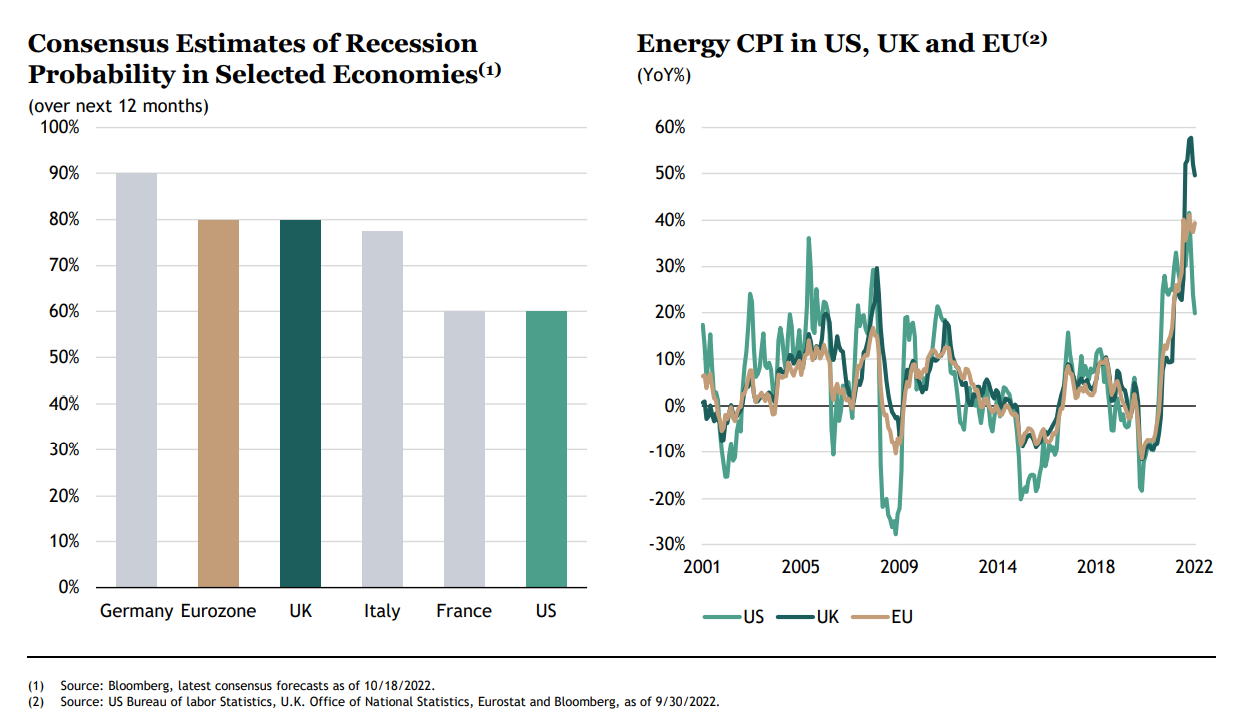

La slide in apertura del post, illustra il consensus ad oggi sull’ipotesi “recessione”: beh, direi che l’Europa in generale, grazie al conflitto ucraino, non lascia grandi margini all’immaginazione.

Ma anche i ben più “solidi” USA ci riportano uno scenario a livello di consensus non così brillante. Se la Germania sarà sicuramente in recessione, gli Stati Uniti molto probabilmente si ma attenzione, solo il 60% degli intervistati si aspetta la recessione. E ad essere intervistati sono economisti e non cittadini comuni. Ovviamente è stata l’energia, soprattutto in Europa, ad aver lasciato il segno sul CPI, e quindi a sua volta sull’operato delle banche centrali, sui consumi e sulla crescita economica.

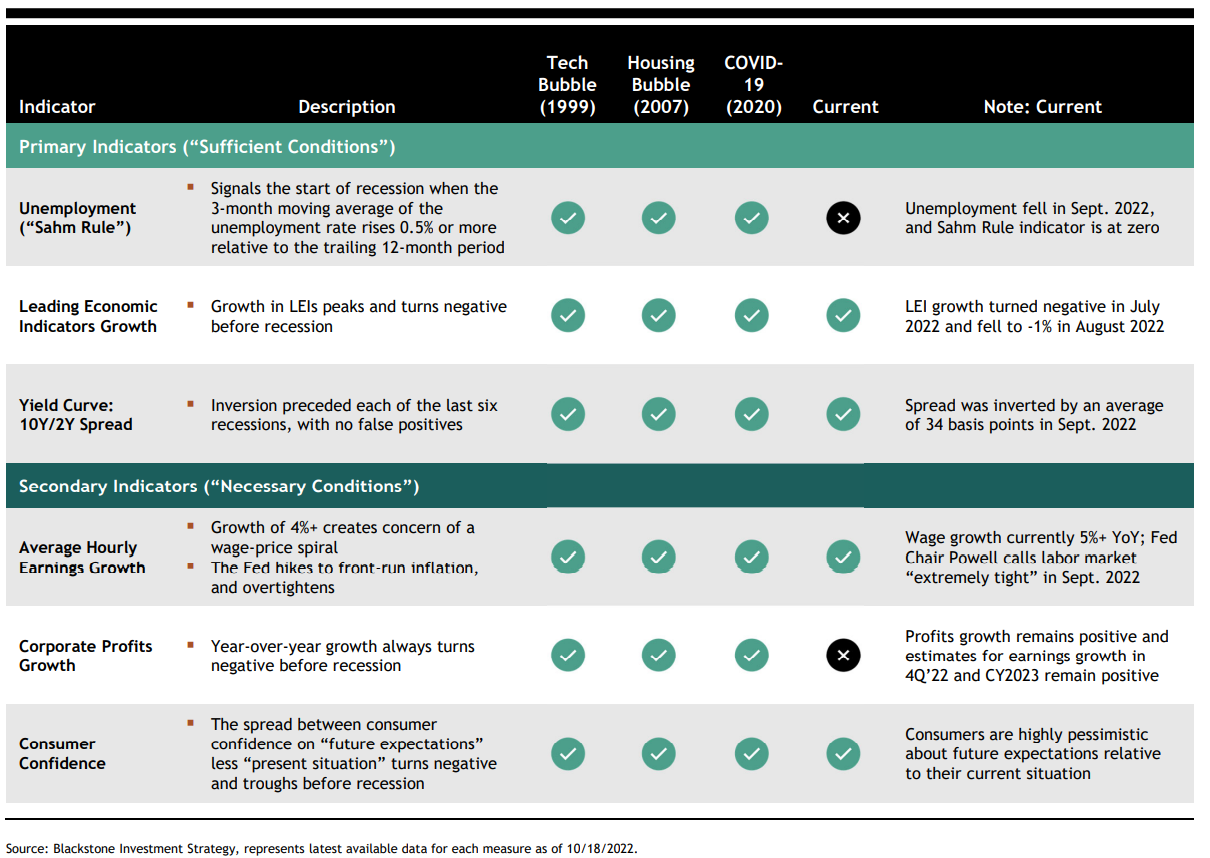

Ma cosa ci vuole per poter dire che “andremo in recessione”? Non è proprio così banale visto che ci sono tanti elementi da prendere in considerazione. Ci ha provato Blackstone, colosso globale dell’asset management, il quale ha messo su una slide tutto quello che loro tengono in considerazione per poter dire che la recessione è realmente in arrivo. Due sono gli elementi che mancano all’appello.

a) Il Sahm Rule Indicator

b) La frenata della crescita dei profitti del mondo corporate

Innanzitutto non conoscerete probabilmente il Sahm Rule Indicator.

(…) Sahm Recession Indicator signals the start of a recession when the three-month moving average of the national unemployment rate (U3) rises by 0.50 percentage points or more relative to its low during the previous 12 months.

This indicator is based on “real-time” data, that is, the unemployment rate (and the recent history of unemployment rates) that were available in a given month. The BLS revises the unemployment rate each year at the beginning of January, when the December unemployment rate for the prior year is published. Revisions to the seasonal factors can affect estimates in recent years. Otherwise the unemployment rate does not revise. (…) [Source]

Beh, è evidente che al momento la disoccupazione non è un problema anche se in effetti la rilevazione U3 sarebbe discutibile. Però prendiamo per buona l’analisi e restiamo coerenti con lo studio. Quindi se il Sahm Rule indicator al momento è tranquillo, ci resta la frenata dei profitti corporate.

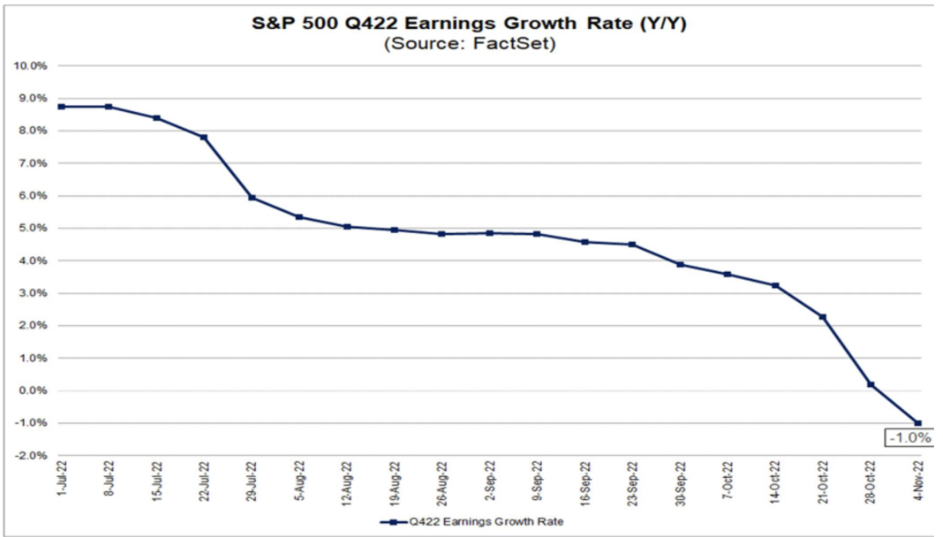

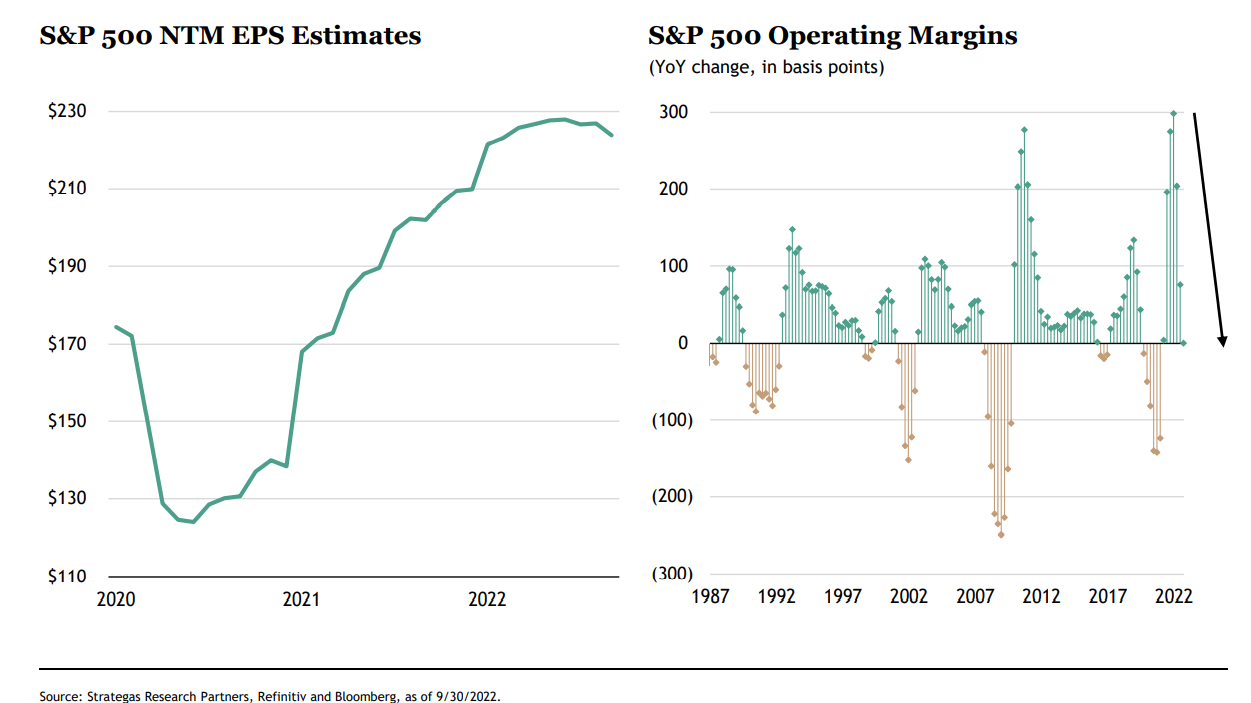

Ma come siamo messi su questa tematica? Circa il 90% delle società dell’S&P 500 ha riportato gli utili del 3° trimestre, quindi c’è un campione abbastanza grande per avere una base statistica sufficientemente grande. a guardare a ciò che si può imparare da questa stagione degli utili. Il 70% di queste aziende ha battuto le stime EPS e il 71% lo ha fatto in termini di ricavi, con una crescita degli utili del 2,2% rispetto allo scorso anno. Il dato è chiaro, si mostra un rallentamento della crescita degli utili anche se il numero è al momento ancora positivo.

Resta fondamentale a questo punto il 2023 dove ci si spetta un miglioramento della situazione, perché come è noto, il mercato azionario, lavora di prospettive. E se succede qualcosa di importante, la reazione potrebbe essere immediata e le prospettive cambiare totalmente.

Intanto questo è il grafico che mette in luce la frenata netta della crescita degli utili.

A testimonianza di quanto potrebbe succedere, basta pensare a cosa è capitato con il Covid-19. La politica monetaria ha avuto un impatto impressionante. In questo caso non si tratta di certo dell’attivismo delle banche centrale, ma altri elementi come un armistizio in Ucraina. Utopia? Ci può stare, ma occorre che succeda qualcosa sennò il logoramento dell’economia sarà inevitabile. Riprendetevi questo OROLOGIO e fateci un pensierino.

STAY TUNED!

–