in caricamento ...

BITCOIN: modelli di valutazione e target price

Oggi vi propongo un argomento per appassionati di analisi tecnica, statistiche, matematica, numeri, grafici, ed altri metodi per cercare quale valore assumerà in futuro un determinato asset, in questo caso Bitcoin. In particolare vi presento la sintesi di un articolo che viene è considerato una pietra miliare sulla “price discovery” di Bitcoin, tanto che i suoi grafici sono finiti in una trasmissione alla CNBC.

L’articolo è apparso sul portale Medium in lingua inglese ed introduce una serie di confronti tra Bitcoin ed i metalli preziosi come oro e argento, andando a fare una serie predizioni su quello che sarà il prezzo futuro prezzo a causa del suo comportamento deflazionistico.

Modeling Bitcoin’s Value with Scarcity

Questo è il titolo dell’articolo originale, pubblicato il 22 marzo 2019 (Link qui); l’autore si firma con il nickname “Plan B” ed è presente anche su Twitter con l’account @100trillionUSD (che ha oltre 40.000 Follower) che si scopre essere un fiume in piena di tweet con grafici e notizie ed aggiornamenti.

Il nome reale è sconosciuto ma l’autore è anonimo fino ad un certo punto, visto che è stato intervistato in alcuni podcast in lingua inglese e nell’intervista nel podcast whatbitcoindid ha dichiarato di lavorare in Wyoming nella finanza tradizionale (Link qui alla puntata).

La versione italiana

Dopo aver tradotto alcuni paragrafi mi sono fermato perché ho scoperto che la traduzione era già stata fatta dall’italiano Carlo Clerici, sempre su medium (Link qui), con un lavoro completo e molto scrupoloso.

Dato che l’articolo originale è molto lungo e contiene delle parti ormai superate, ho deciso di riportare qui su Intermarketanmore una sintesi integrando i concetti del vecchio articolo con dati e tabelle che lo stesso “Plan B” ha pubblicato successivamente.

Modellare il Valore di Bitcoin con la Scarsità

Bitcoin è un protocollo informatico per il trasferimento di valore ideato nel 2008 e che è stato messo in funzione nel gennaio 2009. Da allora sono stati emessi circa 18 Milioni di bitcoin che capitalizzano circa 150 Miliardi di dollari. L’invenzione di Bitcoin ha portato sul “mercato” il primo bene digitale scarso della storia, analogamente ai metalli preziosi come argento e oro, soltanto che può essere inviato tramite internet.

Bitcoin viene spesso chiamato “oro digitale”, ma non è solo per la sua scarsità; un secondo motivo è perché, alla pari di un metallo prezioso, richiede molta energia per essere estratto. Qui non si tratta di spendere energia per scavare in una miniera, ma di spendere energia in calcoli matematici, pertanto la differenza essenziale di Bitcoin con l’oro sta solo nella sua intangibilità, visto che si tratta di bit che esistono solamente nelle memorie dei calcolatori.

Satoshi Nakamoto, l’autore del White Paper con cui propose questa moneta decentralizzata, scrive a proposito di Bitcoin:

“Come esperimento mentale, immagina l’esistenza di un metallo di base scarso come l’oro ma [……] con una speciale proprietà magica: può essere trasportato attraverso un canale di comunicazione “

Sicuramente questa scarsità digitale ha valore. Ma quanto? Nell’articolo del nostro PlanB viene quantificata la scarsità usando il criterio stock-to-flow -flow per modellare il valore di bitcoin (*).

(*) Stock to Flow Ratio è la quantità di una merce detenuta in scorte divisa per la quantità prodotta annualmente. È una misura dell’abbondanza. L’oro ha il rapporto stock-flow più elevato di tutte le materie prime e, di conseguenza, non dovrebbe mai rimanere in arretrato poiché non vi è carenza di oro.

Scarsità e scorte

I dizionari di solito definiscono la scarsità come “una situazione in cui qualcosa non è facile da trovare o ottenere” e “una mancanza di qualcosa”. Il tecnico informatico Nick Szabo a proposito della scarsità dice:

“Che cosa hanno in comune oggetti d’antiquariato, tempo e oro? Sono onerosi a causa o del loro costo originale o dell’improbabilità della loro storia, e questa onerosità è difficile da falsificare. [..] Ci sono alcuni problemi legati all’implementazione della onerosità a prova di falsificazione su un computer. Se tali problemi potessero essere superati, si potrebbe ottenere un oro fatto di bit.”

Per quanto riguarda Bitcoin, è necessaria moltissima elettricità per produrne di nuovi, tanto che la produzione di bitcoin non può essere facilmente falsificata. Questo è diverso per il denaro fiat e anche per le altcoin che non hanno limiti di emissione, oppure non hanno un algoritmo “PoW” (prova di lavoro), oppure hanno un basso hashrate o ancora sono gestite da poche persone tanto che la “stampa” di nuove monete può essere facilmente alterata.

L’economista americano Saifedean Ammous parla di scarsità in termini di rapporto stock-to-flow (SF). Spiega perché l’oro e il bitcoin sono diversi dalle altre materie prime di consumo perché entrambi hanno un alto SF.

“Per qualsiasi materia prima il raddoppio della produzione avrà un forte impatto sulle scorte esistenti, facendo crollare il prezzo e danneggiando i detentori. Per l’oro, un aumento dei prezzi che provochi un raddoppio della produzione annuale sarà insignificante, visto che porterà ad un aumento delle scorte del 3% anziché dell’1,5%”.

“È questo tasso di approvvigionamento costantemente basso la ragione fondamentale per cui l’oro ha mantenuto il suo ruolo monetario nel corso della storia umana.”

“L’elevato rapporto stock-to-flow dell’oro lo rende il prodotto con la più bassa elasticità del prezzo all’offerta.”

“Le riserve totali di bitcoin nel 2017 erano circa 25 volte più grandi dei nuovi bitcoin prodotti nel 2017. Questo è ancora meno della metà del rapporto relativo all’oro, ma intorno all’anno 2022, il rapporto stock-to-flow di bitcoin supererà quello dell’oro”

La scarsità può quindi essere quantificata dal rapporto SF.

SF = stock / flow

Stock è la dimensione delle scorte o delle riserve esistenti. Flow è la produzione annuale.

(Link alla tabella https://twitter.com/100trillionUSD/status/1153038181463404547?s=20)

L’oro ha il valore più alto, SF 54: ci vogliono 54 anni di produzione aurifera per ottenere l’attuale stock. I diamanti sono al secondo posto con SF 19. Il fatto di avere SF alto li rende entrambi beni monetari.

È quasi impossibile per le materie prime ottenere uno SF più elevato, perché non appena qualcuno le accumula, i prezzi aumentano, la produzione aumenta e il prezzo scende di nuovo. È molto difficile sfuggire a questa trappola.

Bitcoin ha attualmente uno stock di 17,5 milioni di monete e un’offerta di 0,7 milioni monete/anno, quindi uno SF 25. Questo colloca il Bitcoin nella categoria dei beni monetari.

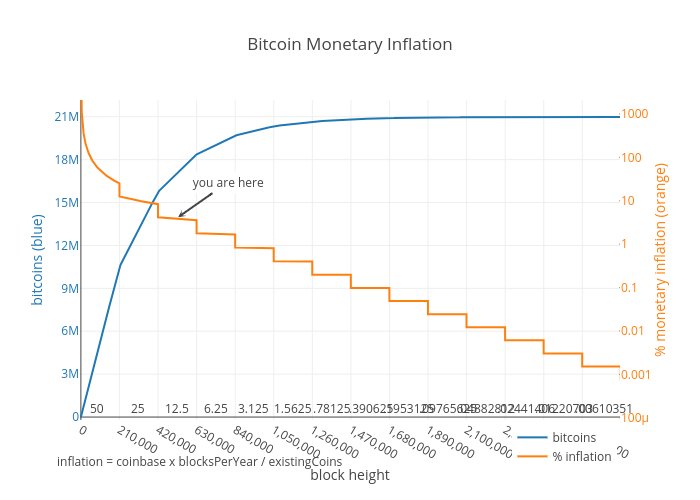

L’offerta di bitcoin è stabilita dall’algoritmo, cioè dal software creato da Satoshi Nakamoto. Nuovi bitcoin vengono creati (subsidy) in media ogni 10 minuti, quando un minatore riesce a convalidare un blocco. La subsidy iniziale, cioè dal primo blocco minato il 3 Gennaio 2009, era pari a 50 bitcoin per ogni blocco, ma viene dimezzata ogni 210.000 blocchi (circa ogni 4 anni).

I dimezzamenti della subsidy (nel gergo halving) sono molto importanti perché cambiano l’offerta monetaria di Bitcoin e quindi lo Stok-to-flow ratio. Gli halving inoltre comportano il fatto che il tasso di crescita dell’offerta, cioè l’inflazione monetaria, sia a gradini.

Stock-to-Flow e Valore

L’ipotesi dello studio di PlanB è che ci sia una correlazione tra la scarsità, misurata dal rapporto SF, ed il valore. Osservando la tabella precedente si nota che i valori di mercato tendono ad essere più alti quando lo SF è più alto.

Dati

E’ stato calcolato lo SF mensile del bitcoin e il valore da dicembre 2009 a febbraio 2019 (111 punti in totale). Avendo a disposizione il numero di blocchi al mese ed essendo nota la subsidy per ogni blocco, è possibile calcolare sia lo stock che il flow di Bitcoin. Nel calcolo SF, non sono state considerate le monete perse da Satoshi Nakamoto, circa il primo milione di monete (prodotte nei primi 7 mesi).

I dati sui prezzi dei bitcoin sono disponibili da diverse fonti, ma iniziano a luglio 2010, anche si hanno altri prezzi noti con cui si possono fare delle interpolazioni (1 $ per 1309 BTC ottobre 2009, la prima quotazione a 0,003 $ per BTC su BitcoinMarket a marzo 2010, 2 pizze del valore di 41 $ per 10.000 BTC a maggio 2010).

Abbiamo già i dati per oro (SF 54, valore di mercato 9,4 trilioni di dollari) e argento, che sono usati come riferimento.

Modello

Questo è il modello più aggiornato che l’autore ha pubblicato su Twitter

Dice PlanB:

“Il grafico mostra la dispersione tra valore SF e valore di mercato; sono usati valori ed assi logaritmici per la capitalizzazione di mercato, perché questa si estende su 8 ordini di grandezza (da 10.000 a 100 miliardi di dollari).

Poiché gli halving hanno un impatto grande su SF, i punti del grafico sono colorati a seconda di quanti mesi mancano all’halving successivo. Il blu scuro è il mese dell’halving e il rosso è il mese successivo. Il prossimo halving sarà a maggio 2020. L’attuale SF 25 raddoppierà a 50, molto vicino a quello dell’oro (SF 54).

Ci sono 2 modelli “SF”; un modello per le materie prime Gold, Silver ecc. ed un secondo modello con il tracciato storico dei prezzi Bitcoin. Entrambe le linee del modello si incrociano a SF100 / 20T$

Naturalmente anche altri fattori influiscono sul prezzo: regolamentazione, hack e altre notizie.

La capitalizzazione di mercato prevista per bitcoin dopo l’halving del maggio 2020 è di 1000 miliardi di dollari, che si traduce in un prezzo bitcoin di $ 55.000. È abbastanza spettacolare.

Immagino che sia una questione di tempo e che sapremo se la previsione è vera probabilmente uno o due anni dopo l’halving, nel 2020 o nel 2021. Questo sarà un ottimo test fuori campione di questa ipotesi e modello.

La gente mi chiede da dove verrebbero tutti i soldi necessari per raggiungere una capitalizzazione di mercato del bitcoin pari a 1000 miliardi di dollari. La mia risposta è questa: dai mercati dell’argento, dell’oro, dei paesi con tassi di interesse negativi (Europa, Giappone e presto USA), dai paesi con governi predatori (Venezuela, Cina, Iran, Turchia ecc.), dai miliardari e milionari che si proteggono dal Quantitative Easing (QE- Allentamento quantitativo) e dagli investitori istituzionali alla scoperta dell’asset più performante degli ultimi 10 anni.

Possiamo anche modellare il prezzo dei bitcoin direttamente con SF. La formula ovviamente ha parametri diversi, ma il risultato è lo stesso, il 95% R2 e un prezzo in bitcoin previsto di $ 55.000 con SF 50 dopo l’halving di maggio 2020.”

Altri Grafici

Il nostro PlanB ha realizzato anche altri grafici, meno monetari e più legati alla blockchain.

In questo grafico si può vedere il prezzo di bitcoin secondo il modello SF (linea nera) ed il prezzo reale del bitcoin nel tempo, rappresentato dai puntini che cambiano colore a seconda del numero di blocchi emessi nel mese corrispondente.

Come si vede, la correlazione è molto buona, in particolare l’adeguamento del prezzo quasi immediato dopo l’halving del novembre 2012. L’adeguamento dopo l’halving di giugno 2016 è stato molto più lento, probabilmente a causa della concorrenza di Ethereum e della vicenda di DAO, che portò ad una perdita di 50 milioni di dollari. Inoltre, si possono notare meno blocchi al mese (blu) nel primo anno 2009 e durante gli adeguamenti al ribasso della difficoltà di fine 2011, metà 2015 e fine 2018.

L’introduzione dei miner basati su GPU nel 2010–2011 e degli ASIC nel 2013 ha comportato un numero maggiore di blocchi al mese (rosso).

Terzo ed ultimo grafico, dove PlanB ha calibrato il modello SF solo su 4 punti prima del dimezzamento (linea verde) con i dati 2009–2012, modello che ha previsto correttamente il periodo 2013-2019 (7 punti dati fuori campione + linea blu) con il 99,5% di R2.

Da questo grafico Plan B fa delle previsioni per il 2021 e per il 2025, ma io non ve le dico, verrei preso per pazzo !

Vi lascio al post su twitter

(https://twitter.com/100trillionUSD/status/1151854806782361604)

#bitcoin 2012 Stock-to-flow model still works!

S2F model made with 2009-2012 data (only 4 data points, before any halving – green line) correctly predicted 2013-2019 (7 out-of-sample data points + blue line) with 99.5% R2. Current prediction: 2021 $100K, 2025 $1M🚀 pic.twitter.com/NX8djTxrA1

— PlanB (@100trillionUSD) July 18, 2019

Conclusioni

Bitcoin è il primo bene digitale scarso che il mondo abbia mai conosciuto, è scarso come l’argento e l’oro e può essere inviato attraverso Internet, radio, satellite ecc.

Sicuramente questa scarsità digitale ha valore. Ma quanto?

Nell’articolo che abbiamo visto, l’autore ha dimostrato più volte come il modello stock to flow sia molto preciso e sembra essere l’unico vero determinante nel prezzo di bitcoin.

Forse abbiamo trovato da dove deriva il prezzo di Bitcoin, o quantomeno ci siamo andati vicini, oltre il 99%.

Legge di Potenza e Frattali

Nell’articolo originale (e nella traduzione italiana) potete trovare un ampio approfondimento sulla legge di potenza e sui frattali, che giustificano molte delle considerazioni dell’autore.

Link Utili

– Articolo Originale – Link Qui

– Traduzione Italiana curata da Carlo Clerici con integrazioni successive – Link Qui

– Sondaggio Real Vision tra Bitcoin e Oro su Twitter

Presuming low to negative interest rates are the future, what do you think is going to be the best store of value over the next decade?

— Real Vision (@RealVision) October 7, 2019