in caricamento ...

La crisi è finita, andate in pace! (Rendiamo grazie a Draghi)

Credo che Mario Draghi si sia lasciato prendere un po’ la mano nelle ultime dichiarazioni. Per certi versi gli indicatori macroeconomici dell’Eurozona gli danno anche ragione.

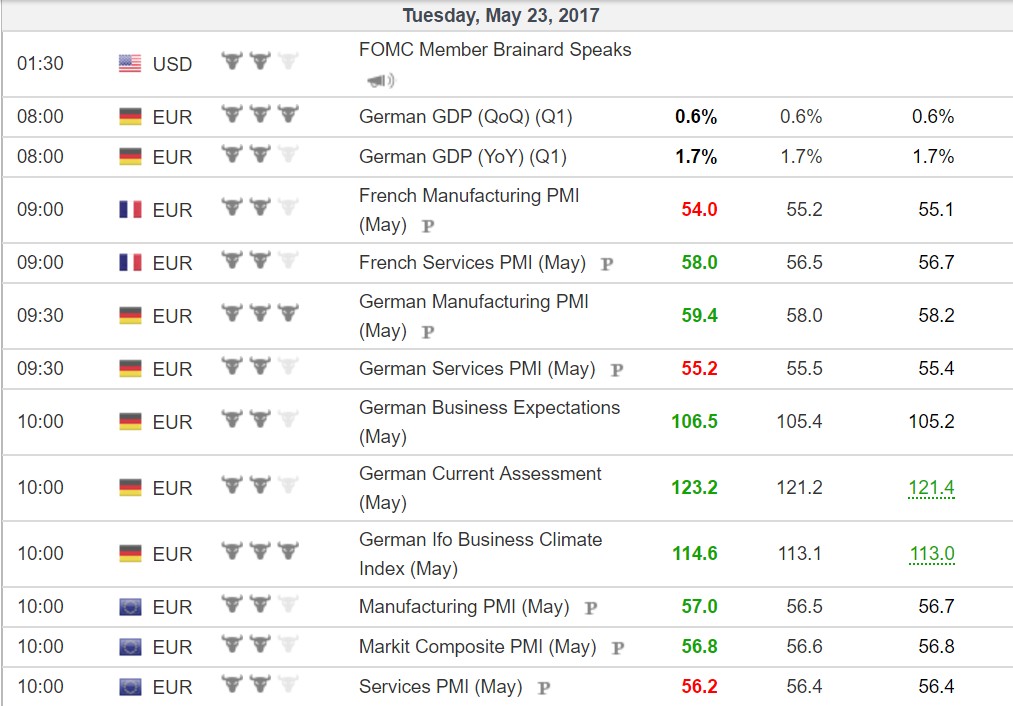

Questo è un estratto dei dati usciti nella giornata di ieri. E’ evidente che, facendo la somma delle parti, i dati migliori delle attese battono nettamente quelli deludenti. Una manna dal cielo per il nostro CESI che andremo a rivedere prossimamente.

Però è giusto dire che siamo “fuori dalla crisi”?

«La crisi dell’Eurozona è superata, la ripresa è resistente e sempre più ampia». Parola di Mario Draghi, governatore della Bce, ricevendo la laurea ad honorem dell’università di Tel Aviv. (…) «Il settore finanziario è ora più resistente. L’outlook economico mondiale sta migliorando e i rischi di un peggioramento sono in calo» (…) «Ora la maggioranza silenziosa ha ritrovato la sua voce, il suo orgoglio e la fiducia in se stessa». Come se bastassero una o due elezioni “andate bene” per cancellare il sentimento antieuropeista che ha portato alla Brexit. (Source)

Quello che che convince Draghi sono ovviamente gli ultimi dati sulla crescita economica europea che oggi si aggira sul +1,7% e con l’inflazione che sfiora il target del 2% .

Evviva Draghi, evviva il QE!

«La crisi è superata e la ripresa dell’area dell’euro è resistente e sempre più ampia fra i vari paesi e settori», sottolinea Draghi, «sostenuta dalla politica monetaria della Bce è il principale motore della ripresa. Cinque milioni di persone hanno trovato lavoro dal 2013 e la disoccupazione, anche se ancora elevato, è a un nuovo minimo da otto anni».

Stop, fermi tutti. Quindi sarebbe il QE il motore della ripresa economica? Il QE ha contribuito ad un miglioramento delle condizioni finanziarie in Europa, in quanto ha compresso i tassi di interesse. Ma è palese che il denaro non è poi finito nell’Economia reale. Ora però, caro Mario, mi devi rispondere ad una domanda.

Noi tutti sappiamo benissimo che il quantitative easing europeo continua imperterrito al momento. Ma è altrettanto vero che, quando si raggiungono le condizioni stabilite, Draghi può sentirsi autorizzato ad interrompere gli acquisti e quindi muoversi verso quella che dovrebbe definirsi una “normalizzazione” del mercato. Se preferite potete chiamarla anche “exit strategy” ed a sentire i tedeschi, sarebbe la cosa più necessaria in assoluto, visto che loro si stanno “surriscaldando” e non è più sufficiente la debolezza del Sud Europa per equilibrare la loro forza economica (il che dovrebbe dirla lunga sulle condizioni di disequilibrio europeo).

Difficile pensare quindi ad un prolungamento del QE fino a marzo 2018, e anche oltre, visto che, come dice lui “siamo fuori dalla crisi”.

Quindi l’appuntamento dell’8 giugno a Tallinn potrebbe già riservarci delle sorprese. Un primo accenno a quello che per coerenza (ferme restando le condizioni di crescita economica) dovrebbe arrivare poi a settembre, come già accennato tra le righe dal suo collaboratore Benoit Coeuré, consigliere esecutivo Bce, che ha avvertito del rischio di una «eccessiva gradualità» nel cominciare a ritirare il Qe. Sempre con cautela, ovviamente, perché non bisogna generare shock. Occorre preparare il mercato, pian pianino. Ovviamente va fatto con cautela, per evitare improvvisa volatilità. E sarebbe stupido che ci sia un “infinitiy QE” anche per la mancanza di sottostante.

ECB balance sheet (Bilancio BCE)

Ecco, mi sono lasciato prendere la mano e non ho fatto la domanda a Mario Draghi.

Ecco, mi sono lasciato prendere la mano e non ho fatto la domanda a Mario Draghi.

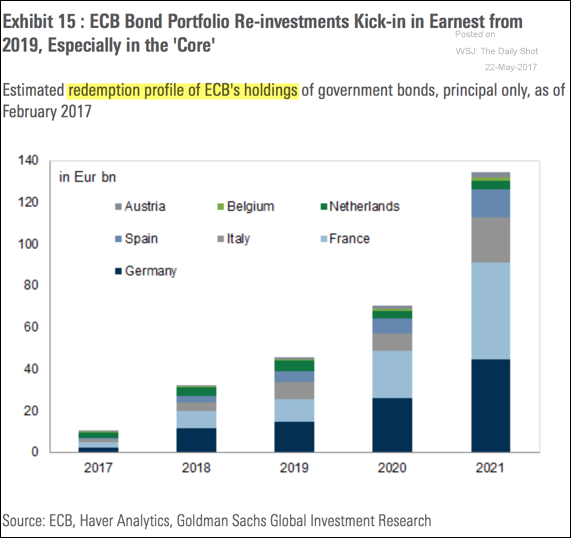

Dicevamo: caro Mario, la tua operatività è stata, secondo me, ben più importante a livello di sostentamento dei paesi deboli (vedere prezzi e rendimenti dei BTP ad esempio) anziché per la crescita economica. Ora però c’è un piccolo problema. Questo è il portafoglio dei bond presenti in pancia alla BCE in ambito di scadenze più prossime. Poi ovviamente ci sono anche tutte le altre. Un bilancio che oggi supera i 3.500 miliardi di Euro, per lo più composto da bond governativi e non, che prima o poi dovranno scadere oppure, nell’ipotesi di una exit strategy reale, dovranno essere ceduti.

Ecco la domanda: come si comporterà la BCE per questi bond? Tenete in considerazione che rappresentano una bomba innescata, capace di mandare in crisi quotazioni, rendimenti, tassi e mettendo a rischio addirittura la sostenibilità di certe emissioni (e quindi di certi paesi. E non voglio fare nomi…). Ecco, questo è quanto ci devono dire. Oggi la BCE è il più grande hedge fund obbligazionario del pianeta. In questo caso, però, la gestione di questo hedge fund non è stata guidata da una “oculata gestione del rischio” bensi da una necessità di intervenire sul mercato monetario , cercando di creare reflazione.

Cercasi urgentemente risposta. Grazie. E se volete, dite la vostra qui sotto. Ho provato a scrivere qualche opzione. Se ve ne vengono in mente altre, proponetele nei commenti e le inserirò.

BCE: che ne sarà dei bond acquistati con il QE?

- Verranno detenuti, non liquidati ed addirittura rinnovati (31%, 320 Votes)

- Verranno detenuti fino a scadenza e NON rinnovati (26%, 275 Votes)

- Verranno venduti in modo progressivo (exit strategy) (22%, 232 Votes)

- Porteranno alla nascita di una sorta di EUROBOND (21%, 214 Votes)

Total Voters: 1.026

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

tenendo presente che volere avere ragione troppo presto è avere torto, alla fine quel che scriveva Bill Gross (quando era troppo presto) potrebbe alla fin fine arrivare: il bund è lo short del secolo ?

come già predissi in passo, sarebbe bene che i tds di paesi super indebitati -capito quale?- siano cancellati. Per equità, tutti i paesi non super indebitati potranno usufruire dello stesso trattamento in futuro se necessario.

A lungo andare ha ragione per forza. Ma fin che riescono a tenere in pieni il bluff..

conrad-johnson@finanzaonline,

Soluzione carina! Alzi la mano chi è d’accordo tra i paesi “virtuosi”…

ma sappiamo che nel lungo termine siamo tutti … tuttavia confido nella legge delle conseguenze inattese che i tedeschi hanno sistematicamente ignorato nel corso della loro peraltro breve (come nazione) storia. Su dai che Jens fa il miracolo !

Sarebbe meglio salvassimo la Grecia e non la Nigeria.

Soluzione carina! Alzi la mano chi è d’accordo tra i paesi “virtuosi”…

Perchè, c’è qualche paese virtuoso in UE?

😉

che ne sarà dei bond acquistati con il QE?

Verranno ceduti alla ditta Scottex per fare rotoli CdC di 10 piani di morbidezza. (CdC= Carta da c…)

TANTO PER GRADIRE…

(…) Il rischio di un improvviso repricing sul mercato obbligazionario globale resta significativo, potenzialmente foriero di grandi perdite sul capitale, ha aggiunto l’Istituto centrale. “I rischi sulla sostenibilità del debito sovrano nell’area euro sono aumentati negli ultimi sei mesi”, si legge nel rapporto. “Nelle ultime settimane, comunque, gli spread nell’area euro si sono ridotti e la pressione sui debiti sovrani si è un po’ allentata in seguito al risultato delle presidenziali in Francia”. (…)

https://www.milanofinanza.it/news/alert-bce-su-stabilita-finanziaria-borse-deboli-201705241120128913