in caricamento ...

La BOLLA cinese ed il grande “Schema Ponzi”

Il fenomeno dello shadow banking, l’enorme debito societario cinese più le dinamiche dei WMP rappresentano il vero rischio sistemico del momento.

Ogni tanto torno a parlare di questa problematica, non perché ne sia particolarmente affezionato, ma perché ho la percezione che il sistema non abbia ancora capito con esattezza la dimensione del problema.

Torniamo a parlare di CINA ed in particolar modo del suo problema principale. La gestione di un debito salito in modo esponenziale, fortemente voluto per alimentare una iperbolica crescita economica, ma che oggi sta schiavizzando l’economia cinese, la quale è costretta (con l’intervento delle autorità pubbliche, quali governo e banca centrale) a mantenere una crescita di PIL molto elevata per renderlo sostenibile.

In altri termini, se il PIL cinese dovesse scendere a livelli più normali, passando da un +6.5% circa annuo ad un ordinario +2%, ci sarebbe il rischio di una catena di default devastanti.

Mi preoccupa in particolar modo il fatto che in molti ne abbiano parlato, che quindi sia un fatto conosciuto, che il governo dica di avere sotto controllo la situazione. In realtà il governo, finchè sostiene l’economia con stimoli importanti, riesce a metterci una pezza, ma poi?

Anche in Cina, quindi, la storia si ripete, ma con un problema molto più grande. Se dovessero mollare gli stimoli, una “exit strategy” potrebbe essere devastante. Ho provato graficamente a tradurre la crescita del debito cinese, rapportandolo però al PIL. In questo modo l’analisi diventa teoricamente più “digeribile” essendo un PIL da sempre MOLTO virtuoso. Ma la preoccupazione resta elevatissima. Guardate voi stessi.

Mentre in Italia è il debito pubblico a preoccupare, in Cina, come potete vedere, il debito pubblico ha avuto una crescita abbastanza limitata. Esponenziale invece l’aumento dell’indebitamento anche del settore immobiliare ma soprattutto del mondo corporate. Il che porta il rapporto tra debito aggregato Cina ed il suo PIL a livelli siderali. Siamo al 246.80%.

Ma attenzione, la cosa che preoccupa non è solo la crescita esponenziale, ma la QUALITA’ del credito. Guardate ad esempio alle sofferenze le sofferenze (Npl): i dati ufficiali: oscillano tra un super ottimistico 2% a stime ben più realistiche pari al 14% e il 15-19% degli impieghi totali (circa quindi BEN il 35% del Pil). E sono analisi fatte non dagli ultimi sprovveduti. Parliamo di FMI. Se questi numeri fossero confermati, sarebbero INGESTIBILI nel medio lungo periodo. Leggete che racconta Morgan Stanley sull’argomento:

(…) I recenti incontri sul campo a Sichuan con gli istituti finanziari confermano che la qualità creditizia sta peggiorando e che il problema è più grande di quanto si possa desumere dai dati ufficiali, in quanto le società stanno facendo ampio ricorso alle proroghe delle scadenze per mantenere bassi gli Npl dichiarati. Le banche non hanno interesse a concedere prestiti perché sanno che ciò non farebbe che peggiorare le cose; il governo, tuttavia, ha fissato delle quote minime di finanziamento. Per raggiungere queste quote minime, gli istituti possono concedere prestiti alle imprese a controllo statale (Soe), mentre le erogazioni aggiuntive alle piccole e medie imprese (Pmi) sono state completamente tagliate, esacerbando il problema delle sofferenze in questo segmento. Questa situazione riguarda tutti i settori, e sia le industrie manifatturiere che la grande distribuzione sono interessate da problemi creditizi. (Source)

Ma attenzione, stiamo lasciando da parte lo “shadow banking”, il cosiddetto “sistema bancario ombra” che è cresciuto tantissimo e che abbraccia ora attivi per 23.000 miliardi di RMB, ossia il 30% del Pil, contro il 15% appena di sei anni fa. Benché nessuno conosca con precisione il grado di leva finanziaria interno alle banche ombra, i broker stimano che facendolo confluire nei bilanci bancari si incrementerebbe il rapporto impieghi/prestiti dell’intero sistema bancario ben oltre le cifre ufficiali del 65-70%, e più in prossimità del 100%. Questi attivi comportano maggiori rischi in caso di tracollo del sistema finanziario, a causa del mancato accesso dei loro cedenti (“originator”) al prestatore di ultima istanza (e pertanto della scarsa capacità del governo di soccorrere velocemente gli investitori). E benché il governo possa contrastare il fenomeno delle banche ombra a colpi di inasprimento “macroprudenziale”, c’è un altro potenziale problema che sta diventando più difficile da arginare a causa della natura speculativa e molto liquida della fonte primaria di finanziamento del sistema.

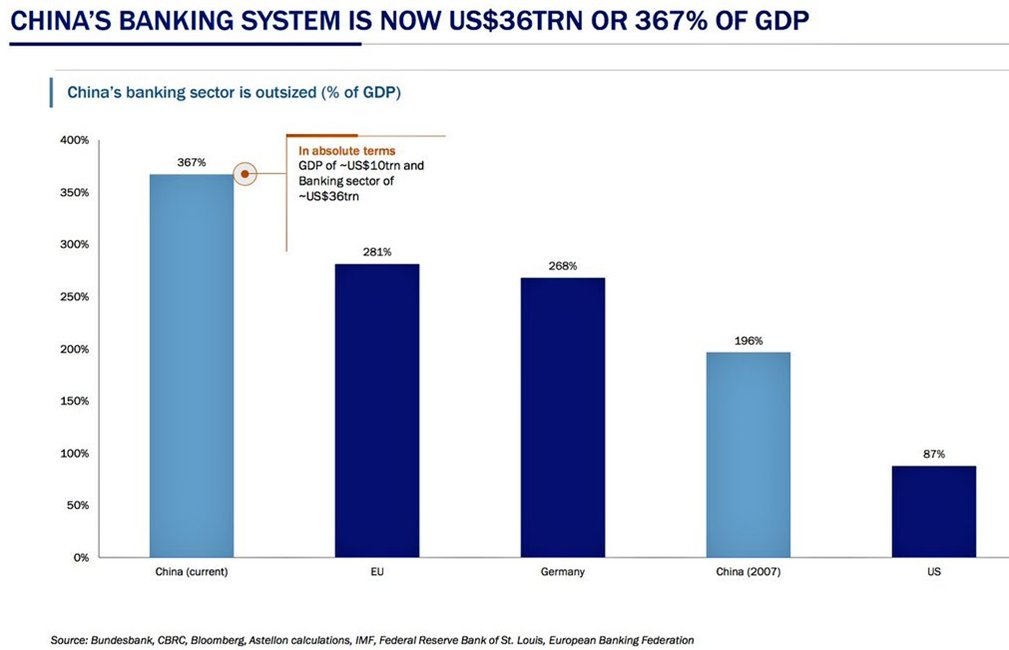

Banche cinesi: le loro dimensioni sono decisamente “too big to fail”!

Mi vorrei fermare qui, proprio perché ho già tracciato un quadro sufficientemente cupo, tetro e ricco di dati. Ma non posso proprio nel nome della trasparenza e della consapevolezza. Leggete questa seconda parte del report sopra citato. Impressionante.

(…) Una porzione significativa degli attivi del sistema ombra è detenuta nell’ambito dei wealth management product (Wmp), che le banche offrono agli investitori retail come strumenti che generano tassi d’interesse superiori a quelli dei conti bancari, soggetti a un tetto massimo. Nonostante gli Wmp tendano a detenere investimenti più rischiosi mediante intermediari che non sono tenuti ad accantonare fondi a fronte di potenziali insolvenze, le loro posizioni sono spesso comunicate in maniera poco trasparente agli investitori e talvolta vengono commercializzati come investimenti “a basso rischio”. Inoltre, gli Wmp vengono presentati agli investitori come investimenti a breve termine. Questo aspetto rende precario l’intero sistema, poiché ogni quattro mesi devono essere rinnovati finanziamenti per 25.000 miliardi di RMB (il 18% delle passività bancarie totali), anche se di norma si vanno a finanziare strumenti a più lungo termine soggetti a rischi creditizi o di mercato, e talvolta a entrambi.

Ma questo tipo di sistema a “rinnovo quasi tacito” mi ricorda qualcosa…che fa rima con Ponzi… Ed infatti…

Questo schema in stile “Ponzi” è esemplificato dal fatto che non si è verificato nessun default significativo di Wmp o trust malgrado l’evidente deterioramento della qualità creditizia complessiva (che emerge persino dai dati ufficiali). Chi investe in Wmp viene di solito risarcito dalle banche sponsor, ben consce delle probabili ricadute che avrebbe la scelta di lasciare il sistema in balia di sé stesso. Le domande che abbiamo rivolto ai gestori dei trust in occasione dei nostri recenti incontri in Cina circa l’assenza di default di Wmp e trust hanno suscitato risposte ideologiche (ad esempio, “l’assenza di insolvenze è da ricondurre all’eccellenza della qualità creditizia e dell’attività di sottoscrizione”), ma anche eloquenti segnali non verbali (come a dire, “conosci la risposta, ma se me lo chiedi lo stesso avrai la solita propaganda partitica”).

In breve, siamo rimasti sbalorditi dallo scollamento tra le risposte ufficiali e politicamente corrette e quella che ci si è presentata davanti come la realtà, nonché da quanto sembri essere diffuso e noto questo divario. (Morgan Stanley)

Wow, possibile che non se ne parli, oppure se ne parli solo in modo “relativo e limitato”? Quali potrebbero essere gli effetti sul sistema dell’esplosione della bolla cinese che, come avete letto qui sopra, rappresenta oggi uno “schema Ponzi”? E quali potrebbero essere gli effetti indiretti di un progressivo aumenti dei tassi negli USA sull’economia cinese?

Credo ce ne sia a sufficienza per meditarci su. Magari perdiamo troppo tempo per seguire economie e mercati dove le banche centrali (FED e BCE) riescono, al momento, a pilotare le secondo un piano disegnato di cui parlo quasi quotidianamento. Ma se poi passiamo alla Cina, viene da pensare cosa potrebbe accadere se in qeull’area la situazione “scappa di mano”.

Per Morgan Stanley è solo una questione di tempo. E di certo rappresenterebbe dell’evento inatteso ed ingestibile che potrebbe portare alla rottura di tutti quei delicati equilibri che tengono in piedi la baracca. Consapevolezza, cari amici. Per il resto, speriamo in bene… Infine chi vuole leggere il documento prima citato in versione ORIGINALE può farlo CLICCANDO QUI.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com). NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

…e poi continuo, eccovi l’autorevole parere di M&G.

Dite che tutti stanno prendendo lucciole per lanterne?

https://www.bondvigilantes.com/italiano/2016/05/19/l-aumento-dei-default-di-obbligazioni-domestiche-in-cina/

…e poi questo articolo sulla crescita cinese.

Mettete insieme i vari tasselli e poi, se lo ritenete, fatevi un’idea sull’argomento.

http://blogs.reuters.com/macroscope/2016/05/10/china-growth-outlook-turning-for-the-better-but-on-more-of-the-same-fathom-consulting/

Danilo, è un’analisi talmente disarmante che non sai come commentare. Che il problema cinese fosse di dimensioni enormi era più o meno noto, certo è che vederlo analizzato ti lascia un’impressione di vera paura. Se ti ricordi avevamo già fatto commenti che in qualsiasi azienda non puoi generare flussi di cassa solo aumentando il debito e a mo’ di esempio avevamo scritto che si aspettava che passasse il corpo del tuo nemico … seduto sulla sponda del fiume!!!! mi sembra che la tua analisi sia la più reale conferma.

secondo un articolo sul WSJ, anche George Soros si sta “atttrezzando” per deterioramento quadro mercati a seguito di concomitanza di concause fra cui la Cina……

Ah, e Soros ha anche comprato un sacco di oro: in vista di tempi di crisi, probabilmente.

pecunia@finanza,

Wo aber gefahr ist, waechst das rettende auch – [“Dove c’è pericolo cresce anche ciò che salva” – J.C.F. Hölderlin (1823)]

°l° O che SI SALVA-NO!

کے Surfer ペ [M. Heidegger (citato/citazione in), “La questione della tecnica” – München: 1953]

Sempre sulla Cina ho letto ieri pareri discordanti con quanto scritto sopra. Per carità, più che corretto che ci siano anche punti di vista differenti. La verità, come si suol dire, sta nel mezzo?

Come ricordato dagli esperti di Pictet Asset Management, nelle ultime settimane la stampa internazionale è stata negativa sulla Cina, quasi senza eccezioni, e gli investitori continuano ad esitare sull’investirci. Ma quanta di questa paura è giustificata?

CRISI SUL DEBITO?

Come illustrato dagli analisti dell’asset manager ginevrino nel grafico sottostante, il livello di debito in Cina è incrementato dal 2008, ma è ancora a metà strada fra i Paesi sviluppati e gli altri Emergenti:

Ora in Cina il debito totale sul PIL si attesta a circa 225%, di cui privato 199% e pubblico 26%.

Per mitigare questo rischio, gli esperti di Pictet AM menzionano il mercato dei capitali, che in Cina è ancora in fase di sviluppo: se le società hanno bisogno di finanziare la crescita infatti, chiedono finanziamenti alle banche invece di emettere azioni o debito sul mercato. Il governo è proprietario sia delle banche che dei principali debitori, quindi non ci sono problemi politici per un eventuale bailout degli insolventi, mentre il debito pubblico è contenuto. Inoltre, il debito cinese è principalmente detenuto entro i confini nazionali (all’estero infatti è presente solo una percentuale del 13,1% del PIL).

Non va poi dimenticato che la Cina ha il più alto tasso di risparmio al mondo (52% del PIL), una solida bilancia dei pagamenti, enormi riserve in valuta ed è creditore netto verso i Paesi esteri (22% del PIL).

Guardando più nel dettaglio il debito della Cina, il debito privato è però incrementato di oltre il 100% sul PIL dalla grande crisi finanziaria e il costo dell’indebitamento è cresciuto del 56% dopo la crisi, il secondo maggiore incremento all’interno dei mercati emergenti.

Questo è certamente un fattore preoccupante, ma gli esperti di Pictet AM ritengono che il governo centrale abbia affrontato il problema e preso le misure necessarie per contrastare i rischi. In modo specifico, per gli LGFV (Local Government Financing Vehicles, veicoli finanziari creati dai governi locali) è più difficile finanziarsi a causa dell’aumento delle restrizioni a loro applicate.

Inoltre, il debito contratto dagli LGFV per finanziare il quarto pacchetto di stimoli durante la crisi finanziaria è attualmente in fase di conversione in debito dei governi locali, con cedole più basse e scadenze più lunghe.

CRESCITA DEI DEFAULT INTERNI?

Come ricordato dagli esperti della società, di recente la stampa si è concentrata sull’aumento dei default sul mercato obbligazionario cinese domestico. Anche se in precedenza sembrava impossibile, nell’Aprile 2015 è stato registrato il primo default sul mercato obbligazionario domestico e, da allora, altri hanno fatto seguito.

E’ importante sottolineare come questi eventi creditizi abbiano interessato principalmente aziende operanti in settori con eccesso di capacità, come l’acciaio, il carbone e le miniere in linea con il mandato del governo di ridurre in maniera consistente il peso di questi settori.

Nonostante i titoli obbligazionari in default rimangano una piccola percentuale del mercato nella sua totalità (circa lo 0,15%), sia per il numero che per i volumi coinvolti, tale trend ha avuto un impatto sul mercato obbligazionario domestico, portando a una minore liquidità, differenziali di rendimento più ampi e la posticipazione di alcune emissioni già annunciate.

Come spiegato dagli esperti di Pictet AM, se il numero dei default dovesse continuare a crescere, potrebbero portare a instabilità finanziaria e pressioni sui mercati:

“A nostro parere, non ci aspettiamo rischio sistemico. Al contrario, siamo convinti già da alcuni mesi che il governo cinese lascerà fallire le società e non le supporterà ad ogni costo. Per uno sviluppo di lungo periodo del mercato obbligazionario domestico, c’è bisogno di una maggiore diversificazione dei livelli di rendimento fra i vari emittenti, anche se questo potrebbe causare delle tensioni nel breve periodo”.

++ ALERT ++#CHINA BIG 4 BANKS' NEW #LOANS SAID TO RISE MORE THAN 50% M/M (MNI)E la #bolla non si ferma MAI!!!— Danilo DT (@intermarketblog) June 10, 2016

Non vedendo commenti, presumo che siate tutti d’accordo.

Cmq per completare l’opera, eccovi il parere di Nomura in questo post.

Leggetelo magari usando un traduttore on line.

http://investorsconundrum.com/2016/06/05/como-estan-los-bancos-en-china/