in caricamento ...

WALL STREET: ma se il Dollaro USA continua ad indebolirsi?

I mercati al momento reggono bene ma il quadro intermarket inizia a scricchiolare. Ed a rimetterci, potrebbe essere proprio il mercato azionario americano. Analisi del COT Report del CFTC. [Guest post]

Cari amici, nelle settimane appena trascorse, i mercati finanziari internazionali, reduci da mesi di altissima volatilità, hanno mostrato l’intenzione di voler iniziare finalmente a stabilizzarsi, gli stessi, però, mostrano andamenti ancora divergenti e contraddittori che, nell’odierna economia globalizzata, non suffragano l’ipotesi di un’ulteriore stabilizzazione e lasciano, anzi, presagire, un futuro con nuove incertezze e turbolenze. In particolare, lo scenario intermarket, da qualche settimana mostra un evidente deprezzamento del dollaro Usa, inatteso dai più dopo il primo rialzo dei tassi deciso in dicembre dalla FED. Tuttavia, come mostra il seguente grafico di market antropology, anche in passato ad un primo rialzo dei tassi Usa è seguita una marcata svalutazione della valuta americana, che minaccia di proseguire anche nei prossimi mesi .

Deprezzamento che ha riportato il rapporto di cambio EURUSD a ridosso di quota 1,14, e ciò non è certamente una bella notizia per la già claudicante economia europea. Inoltre negli scorsi mesi, la forza del dollaro Usa aveva contenuto, almeno in parte, in termini reali, il crollo delle quotazioni nominali delle commodities. Nell’ultima settimana invece abbiamo registrato un deprezzamento del dollaro dell’1,7 %, associato ad un concomitante deprezzamento delle quotazioni delle commodities. Se ciò dovesse ulteriormente verificarsi i problemi già grandi in cui versano molti Paesi produttori di commodities, diverrebbero addirittura esplosivi, con inevitabili conseguenze sulla stabilità dei mercati finanziari internazionali. Notizie non incoraggianti sul fronte della crescita economica provengono, peraltro, anche dal mercato obbligazionario. I tassi sui titoli decennali americani perdono, infatti, altri 12 bps, e tornano a quota 1,79 %, ma è la curva dei tassi europei che desta le maggiori preoccupazioni, basti pensare che il bund decennale della Germania registra oggi un incredibile rendimento dello 0,13 %. Sembra quindi che neanche le misure iper espansive decise della BCE riescano a ravvivare la stagnante economia europea. In realtà le stesse avrebbero dovuto essere adottate già negli anni scorsi, ed oggi ne scontiamo il colpevole ritardo. Il differenziale di crescita economica tra Europa e resto del Mondo è, peraltro, molto visibile anche negli andamenti dei mercati azionari.

Basti pensare che, il benchmark azionario Usa e mondiale, l’S&P 500, registra dall’inizio dell’anno, un guadagno dell’ 1,4 %, mentre i listini europei sono tutti ampiamente negativi, e fra questi il listino italiano fa ancor peggio, registrando una perdita di oltre 16 punti percentuali.

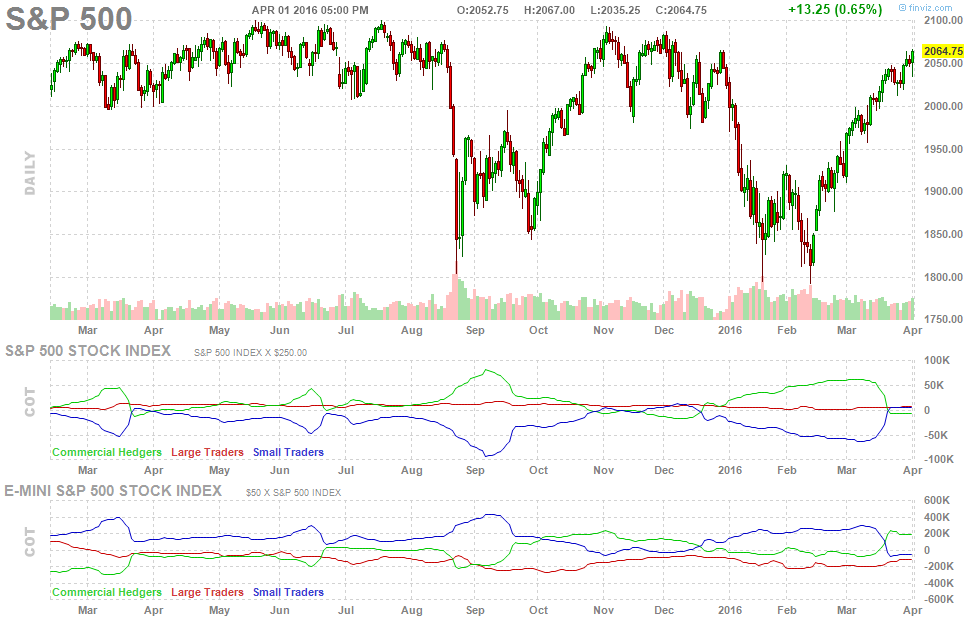

Ciò premesso, passo ad esaminare i nuovi dati del COT REPORT settimanale, pubblicati venerdì sera dalla CFTC (Commodity Futures Trading Commission), concernenti i valori aggregati dei Futures e delle Options su tutti gli indici azionari USA, che risultano essere i seguenti:

Commercial Traders : + 31.056

Large Traders : – 19.731

Small Traders : – 11.325

Si conferma, pertanto, ancora, la particolare e non usuale configurazione rialzista del mercato dei derivati azionari Usa, in voga ormai da 2 mesi. In quest’ultima ottava, le movimentazioni dei diversi operatori pari a 16.242 contratti, ne attenuano però ulteriormente la forza e l’entità. I Commercial Traders, infatti, dopo aver sostenuto con forza il mercato nei difficili mesi passati, da alcune settimane hanno iniziato a distribuire parte della loro ingente dotazione di contratti long. In quest’ultima settimana cedono infatti altri 16.242 contratti, ma rimangono ancora saldamente in posizione Net Long. I Large Traders, invece dopo aver ignorato per settimane l’evidente inversione dei mercati azionari, sembrano essersi finalmente convinti, acquistano infatti altri 12.110 contratti long e riducono la loro posizione Net Short al di sotto delle ventimila unità. Gli Small Traders, invece, mostrano maggior scetticismo, acquistano infatti solo 4.132 contratti long e, seppur riducendola, mantengono ancora la loro anomala ed eccezionale posizione Net Short. Le movimentazioni di quest’ultima settimana che indeboliscono la configurazione che ha sostenuto, in questi ultimi 2 mesi, il forte rimbalzo dei mercati azionari Usa, pongono nuovamente dubbi ed interrogativi sul futuro dei mercati azionari.

Cosa succederà infatti allorchè i Commercial Traders torneranno alla loro abituale posizione di copertura Net Short ? Avranno le altre due categorie di operatori la fiducia necessaria per alimentare ulteriormente l’attuale up-trend dei mercati azionari Usa ? Da quanto si evince dall’attuale scenario intermarket, non proprio dissimile da quello degli ultimi nove mesi, ne dubito alquanto. Se non si registreranno, infatti, sostanziali miglioramenti nell’economia reale, soprattutto in Europa, che è l’area attualmente in più gravi ambasce, è molto probabile che assisteremo a nuovi episodi di turbolenza e volatilità sui mercati finanziari internazionali. Tuttavia è ancora prematuro dirlo, i mercati infatti sono ancora in controllo delle Mani Forti e ciò, almeno per il breve termine, ci tranquillizza e rassicura.

Momento che si prospetta pertanto ancora pieno di interrogativi, che cercherò, comunque, di tradare con il mio originale trading system, fondato sullo sfruttamento e sulla valorizzazione dell’effetto “LONG TERM MOMENTUM“, descritto negli studi dei professori Jegadeesh e Titman, ed illustrati nel mio sito http://longtermmomentum.wordpress.com/. Dopo quest’ultima settimana, ancora negativa per borsa italiana, il mio portafoglio, denominato “ Azioni Italia – LTM “, registra una perdita annua pari al – 4,38 %. Perdita, comunque, nettamente inferiore a quella registrata dal nostro benchmark di riferimento, costituito dal Ftse All Share, pari nel contempo al – 16,23 %. Una sovra-performance dell’ 11,85 %, che ci dà nuova ed ulteriore conferma circa la bontà delle indicazioni operative derivanti dagli studi e dalle ricerche dei due noti professori Usa. Nella speranza che borsa italiana recuperi, almeno parzialmente, il notevole gap di performance maturato in questo inizio d’anno, questa settimana riconfermo la mia esposizione long sulla stessa per il 100 % del mio portafoglio. Chi desidera approfondire e ricevere maggiori informazioni sul mio trading system e sulla composizione del portafoglio “ Azioni Italia – LTM “ può consultare, se lo vuole, direttamente il mio sito.

Vi ringrazio per la vostra stima e fiducia, ed auguro a TUTTI gli amici di Intermarketandmore buon trading.

Lukas

Segui @intermarketblog

il bubbone si chiama debito mondiale. Qualcuno i soldi ce li deve rimettere.

Il grafico l’ho messo perchè è un ottimo anticipatore delle “fisiologiche” recessione del sistema americano.

Mi raccomando ragazzi: questa volta sono dolori

http://intermarketandmore.finanza.com/borsa-dead-cat-bounce-e-supporti-chiave-da-monitorare-75833.html/comment-page-1#comment-142730

ecco ciò che tutto muove: il lavoro. Altro segnale di pericolo dopo quello dell’oro. Buona primavera-estate-autunno….