in caricamento ...

Il circolo vizioso: LTRO, QE, FLS e un mercato sempre più complesso

La Bce ha trovato grazie all’intraprendenza del suo capo, Mario Draghi, un eccellente rattoppo alla crisi del debito sovrano. Quell’intraprendenza che il suo predecessore (Trichet) non disponeva di certo.

Grazie all’LTRO, la Banca Centrale Europea ha fornito alle banche quella liquidità che innanzitutto le ha messe in sicurezza. Le banche, poi, hanno utilizzato il denaro per investire (ahimè) non nell’economia reale ma nella finanza. E nel breve termine possiamo dire “meno male” in quanto questi acquisti hanno riportato il mercato dei governativi a livelli di normalità, se non addirittura in bolla da ipercomprato.

Peccato che ora le banche stesse, assieme alla Bce, siano vittime di un vero e proprio circolo vizioso che per certi versi ha ben poco da invidiare a quanto accade negli USA con la FED protagonista (mi riferisco ovviamente al quantitative easing e all’esigenza di avviare una progressiva exit strategy).

Tanto per cominciare i criteri degli stress test richiedono alle banche un “aggiustamento” della qualità dell’attivo e quindi una minr esposizione sul debito sovrano. Peccato però che proprio oggi le banche siano vicini ai massimi storici di esposizione sui titoli governativi soprattutto domestici. Una cifra che dal 2008 è aumentata di circa 540 miliardi di Euro.

Grafico esposizione banche su debito sovrano

Vi porto un esempio tutto italiano. Intesa SanPaolo ha praticamente raddoppiato in 18 mesi la sua esposizione sui BTP, con tutti i benefici del caso (plus sui prezzi grazie alla rivalutazione). Ma ora? Come gestire questa situazione?

Facciamo il caso dell’Italia. Se le banche vendono parte dei loro BTP , che fine farà il mercato? E chi si sostituirà alle banche negli acquisti?

LTRO: quanto deve ancora essere rimborsato

Maria Cannata dice: “ sono fiduciosa nel fatto che aumenterà l’esposizione degli investitori internazionali”. Queste però sono speranze e il mercato, gonfiato ad arte da speculazione e BCE, non si basa di certo su questi elementi.

E sarà forse proprio la BCE a dover nuovamente ad intervenire. Cosa potrebbe fare? Ecco alcune ipotesi:

1) Allungare la scadenza dell’LTRO (Altrimenti il mercato subirebbe una quantità di vendite inassorbibili dal sistema. E pensate che le banche dovranno rimborsare alla BCE 225 miliardi € di LTRO…)

2) Dar vita ad un nuovo LTRO (per sostenere la solidità dei bilanci delle banche, però con l’obbligo di NON investire ulteriore denaro di Govies )

3) La Bce potrebbe LEI comprare titoli sul mercato

Questa ultima ipotesi vi sembra troppo strampalata? In realtà non lo è nemmeno troppo. Il giornale tedesco Sueddeutsche Zeitung ha ipotizzato in questi giorni come probabile l’arrivo di un quantitative easing europeo. Ovvero, la BCE che si mette a fare la FED.

Fantafinanza? Sulla carta, oggi, direi di si. Ma ricordiamoci cosa disse Draghi: “faremo tutto il necessario”…

Mario Draghi: “Within our mandate, the ECB is ready to do whatever it takes to preserve the euro. And believe me, it will be enough,” .

“To the extent that the size of the sovereign premia (borrowing costs) hamper the functioning of the monetary policy transmission channels, they come within our mandate.”

When asked what probability he would assign to the euro zone having the same number of members it has today in two years, he added: “I don’t venture into speculations about things like changes in the treaty. The treaty was meant to have the number of countries that we see today, so frankly I can’t really estimate the probability of that.”

“We think the euro is irreversible.” (Source)

E se il quantitative easing europeo affascina ma resta al momento utopico, proprio oggi la BCE vivrà l’ennesimo direttivo, molto più possibilistico è l’arrivo del FLS. Cosa è il FLS?

The Bank and HM Treasury launched the Funding for Lending Scheme (FLS) on 13 July 2012. The FLS is designed to incentivise banks and building societies to boost their lending to the UK real economy. It does this by providing funding to banks and building societies for an extended period, with both the price and quantity of funding provided linked to their lending performance.

The FLS allows participants to borrow UK Treasury Bills in exchange for eligible collateral, which consists of all collateral eligible in the Bank’s Discount Window Facility.

The Bank and HM Treasury announced an extension to the FLS on 24 April 2013. This extends the scheme by one year to allow participants to borrow from the FLS until January 2015, with incentives to boost lending skewed towards small and medium sized enterprises (SMEs). The FLS will also be expanded to count lending by banking groups involving certain non-bank providers of credit to the UK real economy. The Bank and HM Treasury announced changes to the terms of the FLS Extension on 28 November 2013 to focus it on business lending, by removing the direct incentives to expand household lending in 2014. (Source)

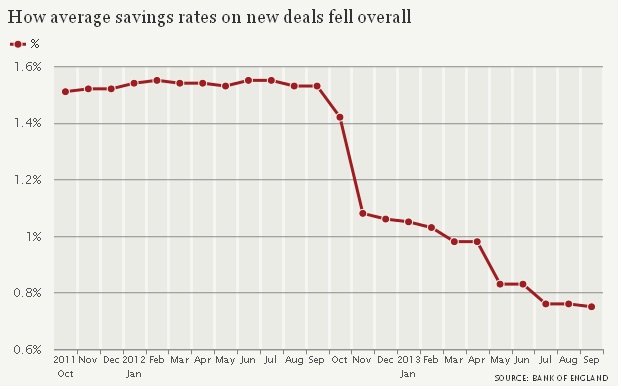

Effetti di FLS sui tassi inglesi…

Come avrete capito è un’operazione nata in Gran Bretagna, una sorta di LTRO dove però i destinatari delle cifre non saranno più le banche che girano i soldi alla finanza, ma SOLO quelle che poi reinvestono nell’economia reale. Soluzione secondo me encomiabile, realizzabile, importante per far ripartire l’economia e finanziare le imprese, ma che non ci risolve il problema (logicamente) dei bond governativi prima esposto.

Ovviamente gli elefanti che danzano nella sala dei cristalli sono sempre Italia e Spagna, I paesi che più di altri hanno beneficiato dell’LTRO, che hanno le banche con più debito governativo, che avranno maggiori difficoltà a rimborsare l’LTRO stesso e che oggi sono in difficoltà con i criteri degli stress test.

Come vedete Draghi (come Bernanke negli USA) ha salvato il sistema ma ha anche creato un circolo vizioso da cui sarà difficile uscirne.

Ennesima prova che OGGI è la finanza a comandare l’economia e non in contrario.

STAY TUNED!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto.

Informati presso il tuo consulente di fiducia. Se non ce l’hai, contattami via email.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

I need you! Sostienici!

Buttate un occhio al nuovo network di Meteo Economy: tutto quello che gli altri non dicono

§ Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news dal web §

Povero me che non riesco a leggere l’inglese. ……..sono sempre Italia e Spagna, I… e che oggi sono in difficoltà con i criteri degli stress test. Dai Danilo sempre a martellarci i cosidetti, io sono convinto invece che gli stress test fatti nella dovuta maniera e con criteri uguali per tutti porteranno a risultati sorprendenti con gli istituti italiani nelle posizioni migliori ( MPS esclusa ).

ECCOLO!: #DRAGHI: IF NEW #LTRO, WILL MAKE SURE IT REACHES ECONOMY It's time for #FLS come previsto http://t.co/T8u0uD2K1o

— Danilo DT (@intermarketblog) December 5, 2013

On the LTRO specifically you mentioned, I would take this opportunity to make a point here. When we made the LTRO two years ago, the level of uncertainty was very high. And therefore, the long-term liquidity, three-years term liquidity was justified by that level of uncertainty.

Furthermore, the LTRO – we view the LTRO as a very successful monetary policy measure. It did avoid severe further credit contractions at the time due to lack of funding. The funding situation was extremely stressed. You remember – I’ve told you several times – we had 250 billion euros of bank bonds due within one term, within one quarter, and we had more than 300 billion of government bonds coming due within the same quarter. And this was coming after the second part of 2011, which had been a period of increasing dramatic stress, of stress dramatically increasing.

Now, today the situation is, fortunately, substantially different. The level of uncertainty is considerably lower. And that is one consideration to keep in mind.

The second consideration is that the use that these banks have made of this liquidity was mostly for buying government bonds. And it’s, I think, basically a fact of this experience that not much of this actually found its way through the economy. So if we are to do an operation similar to the LTRO, we’ll want to make sure that this is being used for the economy. And we want to make sure that this operation is not going to be used for subsidizing capital formation by the banking system under these carry-trade operations.

pag 12, c’è lo schemino in pratica

http://www.bankofengland.co.uk/publications/Documents/quarterlybulletin/qb120401.pdf

sul sole, ho trovato questo dettaglio, per cui mi chiedo: che utilizzo reale riceverà questo meccaniscmo che prevede un haircut del 95% del collaterale?

Il “funding for lending scheme” prevede che le banche possano chiedere in prestito alla BoE finanziamenti pari al 5% del loro portafoglio di prestiti a un tasso dello 0,25% a patto che concedano prestiti a chi lavora e ne ha bisogno. Allo stato attuale, il 5% dei portafogli delle banche britanniche equivale a 80 miliardi di sterline.

Se il portafoglio di prestiti o mutui aumenterà cresceranno anche gli aiuti che Londra mette a disposizione, ma se invece ci sarà una riduzione dei crediti elargiti dalla banca allora il tasso d’interesse sui finanziamenti ricevuti salirà bruscamente all’1,5 per cento. Il nuovo meccanismo scatterà il primo agosto e resterà in vigore per 18 mesi, mentre i finanziamenti a basso costo saranno garantiti per quattro anni.

http://www.ilsole24ore.com/art/finanza-e-mercati/2012-07-14/londra-pianobanche-sostenere-economia-082001.shtml?uuid=AbirLg7F

In Uk ha funzionato? qui sono un pò scettici

http://www.bondvigilantes.com/italiano/2013/05/07/il-funding-for-lending-scheme-ha-sortito-leffetto-desiderato/

Illuminaci DREAM 🙂

C’è poco da illuminare. Diciamo che nella logica è l’unica strada che la BCE può percorrere secondo me per portare direttamente denaro alle imprese. Resta secondo me la migliore delle alternative per la raccolta di finanziamenti, ovvero i MINI BONDS.

Io sono un po’ scettico che si riesca a realizzare pienamente la “Mission Impossible”. MA se non si prova, non lo potremo mai sapere.

IMHO of course!

se l’alternativa sono i mini bond così come sono proposti oggi, concordo.

Guarda, sui mini bonds si sstanno facendo dei bei pastrocchi… E credeteci o no, diventano un business…proprio per chi NON finanzia l’economia reale…

Mi fermo qui…

Ciao Danilo cosa ne pensi di questa mia teoria. Le sofferenze bancarie quanto sono realmente? Perchè alla fine potrebbero risultare anche molto inferiori. Mi spiego : io devo ricevere 5.000€ da tizio che lui ne deve ricevere 5.000 da caio e io ne devo 5000 a sempronio, stiamo parlando di 20.000€ di sofferenze dove le banche si cuccano lauti interessi passivi ma in realtà la cifra in questione è 0 o tuttalpiù 5.000€. Ci credo che le banche sono restie a concedere prestiti altrimenti come fanno a fare utili. Grazie in anticipo dell’eventuale risposta.

Tu mi fai un ragionamento a compensazione. Non funziona così.

Posso però dirti che le banche, vista la fase di profonda difficoltà, in via prudenziale potrebbero (uso il condizionale) mettere a sofferenze delle cifre che poi verranno recuperate e che quindi genereranno delle sopravvenienze attive (inattese).

Ma al momento la situazione resta ancora molto difficile per il settore e le banche

ALERT

Il mercato si intorbida ancora di più…

ECB: Liquidity surplus in the Eurozone fell sharply to E155.13bln Wednesday from E194.58bln the night before

E’ giunta l’ora di intervenire…