in caricamento ...

Borsa USA rompe i massimi, il toro è giustificato?

Case-Shiller Home Price Index e deleveraging del cittadino americano medio giustificano il toro in borsa. O forse no?

Come spesso accade, i dati macro in arrivo dagli USA sono contrastanti. Lascio perdere i commenti sui positivi dati sulla fiducia, quantomai opinabili e discutibili nella metodologia e nel calcolo. Preferisco andare a parlare di cose un po’ più concrete. Innanzitutto il settore immobiliare. Una vera e propria tragedia che più volte è stata dichiarata al “turning point” e che invece non fa altro che continuare a scendere.

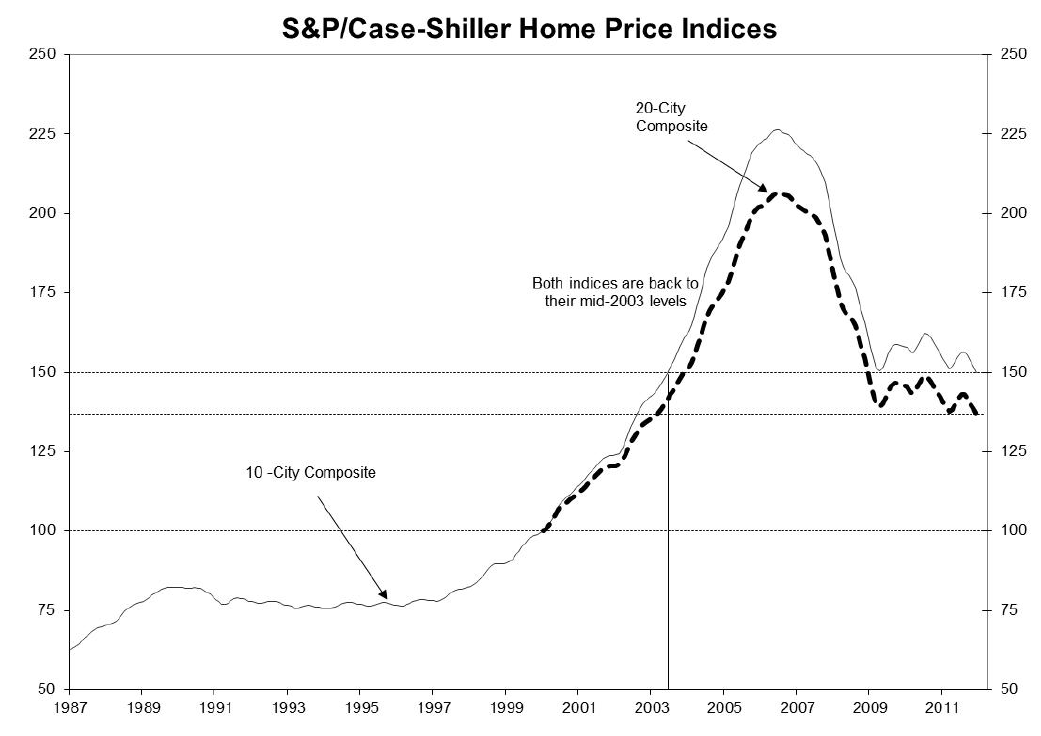

Case-Shiller Home Price Indices

December 2011 Case-Shiller Home Price Indices showed that 2011 ended at new index lows.

The National Composite Index fell by 3.8% during Q4; year over year changes were down 4.0%. The 10- and 20-City Composites also fell by similar amounts, falling -3.9% and -4.0% versus December 2010, respectively. (Source)

Sembra quasi che si sia formato un triplo minimo…

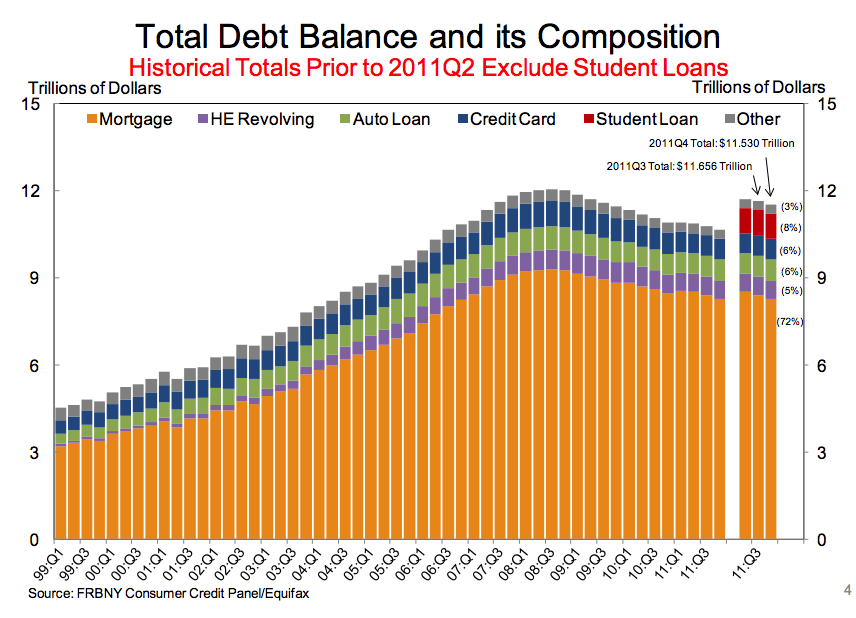

Chi invece sembra fare progressi è il percorso di deleveraging dell’americano medio. Peccato che non bisogna dimenticare che il debito viene “trasferito” dal cittadino al settore pubblico. Sempre quindi debito si tratta e fino a prova contraria il pubblico…non ricade sul cittadino?

Deleveraging

Grafico S&P 500

The S&P 500 closed above 1,370, its May 2011 intraday high, a move that could invite momentum buying as money managers chase performance, though low volumes lately have raised concerns about the rally’s longevity.

Apple shares closed at a record high of $535.41 in heavy trading on the Nasdaq, up 1.8pc on the day. (Source)

Sostieni I&M. il tuo contributo è fondamentale per la continuazione di questo progetto!

STAY TUNED!

DT

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Dai dati emersi sulle immatricolazioni auto di febbraio -35% in un settore che copre il 12% del pil e il 16% delle entrate fiscali,il titolo fiat non mi sembra abbia chiuso in negativo. Il secolo scorso (cosi torniamo indietro di soli 12 anni) con questi dati il titolo fiat avrebbe perso minimo il 15% oggi siamo tutti più ottimisti,illudiamoci che da domani le banche ci elargiranno prestiti al 3% dopo l’asta ltro di oggi. Come dicevo John altro che recessione al 1,3% avanti verso il nulla.

Vero, però vogliono farci credere il contrario. E la cosa grave è che non si può parlare di “somma zero” ovvero di semplice passaggio del debito dal privato al pubblico, ma di un aumento del debito complessivo. E i motivi si conoscono molto bene.La spesa pubblica non ha fatto che lievitare….

Ciao andrea, lo hai visto il post sul decennio perduto di ieri?

Errata corrige. Come diceva John altro che recessione……… mi scuso john è stato un errore di battitura,non voglio prendermi meriti altrui.Ciao.

DT la spesa pubblica può essere ok se indirizzata a produrre utilità per Average Joe. Nel nostro disgraziato paese, solo per fare un esempio, una ristrutturazione dei trasporti puntando su porti e ferrovie creerebbe lavoro e ridurrebbe la bolletta energetica. Ma il denaro pubblico in questi anni è finito in spesa non produttiva. In USA poi è finita in due guerre (tra 3 e 5 trilioni a seconda delle stime) e in trasferimenti al sistema finanziario. Sebbene non sia un trader, i grafici li guardo e NON HO MAI visto un andamento come quello delle borse USA in questi 6 mesi. MAI. E’ evidente che i Bernanke e Draghi, versione moderno di Mago Merlino, hanno deciso di sostenere a ogni costo il valore degli asset finanziari e che non vogliono neppur sentir parlare di deleveraging. Per loro non deve avvenire. Punto. A questo punto ognuno si prende la propria responsabilità: pensa che i suddetti l’avranno vinta e deciderà in un modo, oppure che non riusciranno e deciderà in modo opposto. Sì certo, si può essere opportunisti, un pò di là e un pò di qua, ma sappiamo che non è possibile. Se non credi in uno scenario e ne segui opportunisticamente un altro lo farai con il fondo del borsellino, non certo con una parte imponente del capitale. E quindi alla fine avrai fatto qualche virgola in più o in meno. In questo gioco, Mago Merlino ti vuole tutto dentro, senza se, senza ma, senza pensare.

Anche Bill Gross la pensa così (ha un conflitto di interessi, però non ha mai perso soldi…)

http://www.pimco.com/EN/Insights/Pages/Defense-March-2012.aspx

In realtà non c’è nessun deleveraging. Una modesta riduzione nel privato e un enorme aumento nel pubblico. Il debito complessivo del sistema è aumentato dal 2008 a oggi e non il contrario. Lo squilibrio tra aumento del debito pubblico e modesto decremento di quello privato significa che per tenere il PIL a + qualcosa si impiega sempre più debito. Un sistema sempre più inefficiente di cui si vuole guardare solo i pochi aspetti che mostrano modesti segnali di miglioramento. Perché in realtà il debito complessivo non cala ? Perché non può, sono per lo più crediti inesigibili e non trasformabili in redditi produttivi. Ma ormai la strada è stata tracciata ed è senza ritorno. Di cancellazione anche parziale di debito non si parla, quindi i debiti resteranno lì in eterno (o almeno quella è l’illusione), insieme a quelli nuovi che si fabbricheranno per far finta di ridurre i vecchi.