in caricamento ...

EUROZONA: la crisi raggiunge il punto critico

E’ un attacco contro l’Euro ed i paesi membri. Ma attenzione. Anche per colpa del default Grecia e dei CDS abbiamo il sell off suo bond periferici. Aggiornamento spread bund BTP

E’ un attacco contro l’Euro ed i paesi membri. Ma attenzione. Anche per colpa del default Grecia e dei CDS abbiamo il sell off suo bond periferici. Aggiornamento spread bund BTP

Signori ormai ci siamo. I nodi vengono rapidamente al pettine e molto probabilmente la crisi dell’Eurozona sta arrivando ad un punto nevralgico. Mentre fino a qualche tempo fa l’esercito della finanza attaccava un singolo mercato, una singola asset class, un singolo debito, ora invece possiamo dire che l’attacco è a 360 gradi. Un attacco nei confronti di tutta l’Eurozona.

Recentissimo l’attacco all’Italia. Arriva il governo Monti, momenti di positività ma poi si ricade nel limbo. Ma non per colpa di Monti, ma colpa di un attacco frontale a tutto il sistema Euro.

Vola lo spread tra Bund e titoli Francesi, Austriaci, Portoghesi… insomma contro tutti.

E tanto per capirci, la Spagna che fino a qualche giorno fa sera considerata più solida ed aveva uno spread sul Bund migliore, oggi torna a superarci, rimettendo secondo me le cose nella normalità (anche se di poco…)

E a poco serve l’impegno della BCE. O meglio, la contraerea della Banca Centrale Europea sta già comprando a manetta. Ma non basta. Non oso certo immaginare cosa potrebbe succedere se non ci fosse la BCE ad arginare un po’ la crisi…

La mappa della crisi: la griglia degli spread, tutti contro tutti

In effetti il problema principale si chiama, oggi FRANCIA, la tripla AAA che è sotto assedio, il cui downgrading comporterebbe anche il downgrading dell’EFSF. Insomma effetto domino che non perdona. Anche perché in ogni dove è CHIARO che non c’è politica fiscale che tenga. Qui siamo in evidente recessione, occorre mettere mano alle forbici e tagliare il debito. Ma in uno scenario così depresso, come evitare di addirittura aumentare la frenata economia in un momento che già di per sé è recessivo? Un bel problema, per Monti ma anche per gli altri premier europei. Basta guardare lo ZEW tedesco. Se non è profonda recessione questa…

E poi…le banche…

Le banche europee con la loro leva finanziaria, la loro ovvia esposizione sul debito dell’Eurozona, l’evidentissima crisi di liquidità, l’arrivo del credit crunch, tutto questo porta a minacce di downgrading da parte delle agenzie di rating.

Insomma, credo che stiamo arrivando in un momento topico della crisi. Topico perché stiamo toccando il fatidico “punto di non ritorno” oltre il quale arriva il CRASH.

E probabilmente questo è quanto vuole il mercato, ovvero portare l’EUROZONA al limite OBBLIGANDOLA a prendere decisioni drastiche e necessarie. Tutte quelle di cui abbiamo parlato copiosamente nei mesi scorsi. Soluzioni però politicamente difficili da far digerire all’elettorato (vedi Germania) ma che diventano più facili da somatizzare quando il momento è DRAMMATICO.

Il caso dei CDS bidone

Inoltre vorrei mettere in chiaro un ulteriore aspetto, che va a spiegare anche il sell off dei bond dell’Eurozona.

Inoltre vorrei mettere in chiaro un ulteriore aspetto, che va a spiegare anche il sell off dei bond dell’Eurozona.

Come ben sapete, è stata proposta alla Grecia una ristrutturazione controllata (Default voluto dai possessori di bond). La cosa gravissima però è questa. Essendo una ristrutturazione VOLUTA dai possessori di bond, non è considerato vero DEFAULT e quindi chi ha in tasca un CDS, un’assicurazione per proteggersi, che se ne fa? CARTA IGIENICA.

La morale è quindi chiarissima: incaprettare il bondholder senza danneggiare chi ha emesso il CDS. E allora? E allora chi ha bond periferici fa una cosa semplicissima: visto che il CDS non protegge più, liquida il contratto di CDS e venda anche il bond, contribuendo in modo determinante a far scendere le quotazioni. Ed infatti le banche britanniche hanno scaricato i titoli periferici per il 25% del loro portafoglio nelle utlime settimane anche per questo motivo. Tutto chiaro?

Spread bund BTP in miglioramento

Dai, anche una bella notizia. Spread Bund BTP che migliora. Si torna a 445? Speriamo, ma è solo un primo passo. Bisogna tornare almeno all’area 250…

Stay Tuned!

DT

Sostieni I&M! Il tuo contributo è fondamentale per la continuazione di questo progetto!

Ti è piaciuto questo post? Clicca su “Mi Piace” qui in basso a sinistra!

Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su database Bloomberg | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!) | Vuoi provare il Vero Trading professionale? PROVALO GRATIS! |

Seguici anche su Twitter! CLICCA QUI! |

Seguici anche su Twitter! CLICCA QUI! |

Aggiungerei alla tua splendida analisi anche la regola caduta dal cielo di valutare improvvisamente a prezzi di mercato i titoli di stato italiani (che sino al giorno prima erano iscritti a bilancio da parte delle banche al costo di acquisto)…..

Non vorrei avvolorare la crisi del complotto..ma possibile così tanti errori di valutazione nel giro di un anno e mezzo..

Dichiarazioni destabilizzanti il mercato da parte dei politici tedeschi (vedasi gestione caso Grecia)..

Efsf… Ecb…

bohh..

Dream, la cosa piu’ assurda ….è che nonostante tutto ciò…in tanti….anzi in tantissimi…..invocano e si aspettano….. il rally di Natale !!!

Suggerirei l’elaborazione di un nuovo indice di sintesi. Un omino con un indicatore che evidenzia dove gli arriva. Uno, prima di uscire di casa, consulta il liquamometro e sa cosa aspettersi dalla giornata.

sarà ma in questo istante io lo spread lo vedo come da immagine postata…

Poi mi domando: una volta che si sono costretti i bondholder a tagliarsi i maroni, quanti effetti collaterali si andranno a sommare ai guai dei vari stati? E a quel punto come può lo spread dei relativi stati calare??

Mi sa che ce la racconti un po’ troppo ottimista, stando a quello che dici, sarebbero riusciti a toccare il fuoco senza scottarsi e sappiamo benissimo che per definizione questo non è possibile.

Se c’è un prezzo da pagare prima o dopo qualcuno lo deve pagare…

Il liquamometro? QUEsta mi mancava!!!

Scusa ma mi sono perso. A cosa ti riferisci?

Io sono uno di quelli.

In caso contrario le società dovranno portare a bilancio di fine anno delle minusvalenze, fra quelle anche le grandi banche americane scontentando gli azionisti.

Il 2012 sarà tutta un’ altra storia.

Però non ho la sfera di cristallo.

in questo momento non guarderei solo allo spread, ma anche ai tassi, perchè, come aveva fatto notare giustamente Gremlin ieri, si è verificato nell’ultimo periodo uno scollamento fra Dax e bund decennale.

Il dax, per esempio, in questo momento, è 200 punti sotto la chiusura dell’altro venerdi, mentre il decennale quota 1,952 rispetto alla chiusura di venerdi scorso a 1,882.

nemo propheta in patria

non si parla quasi piu’ di efsf. argomento del giorno è l’opposizione della Merkel (sempre più blanda) ad ampliare i poteri alla Bce. Si parla anche della possibilità della Bce di prestare soldi all’Fmi per permettergli di diventare prestatore di ultima istanza (aggirando i trattati).

Passano i giorni e la prospettiva Monetizzazione> svalutazione>inflazione si fa’ sempre più vicina

Buon motivo per far scendere i Bund……armageddon

Anch’io sono uno di quelli, ma è un parere probabilistico e naturalmente senza sfera.

E per il momento non dileggio più o meno velatamente chi predice con incrollabile sicurezza da mesi (anni?) catastrofi finanziarie un giorno si e l’altro pure per poi stupirsi e gridare ai poteri forti, ai compltti, alle manine ecc. se il mercato si muove diversamente dalle sue certezze.

Cito Rogoff in un articolo sul Sole del 5/8/11: ” non c’e’ alcuna via di scampo veloce senza un piano per trasferire ricchezza dai creditori ai debitori, tramite dei default o delle repressioni finanziarie o utilizzando l’inflazione” direi che il futuro e’ segnato!!!

Come sempre ottimo Dream.

Il fatto è che la politica ha la brutta attitudine a 1)arrivare sempre dopo il mercato e 2)a mettere dei palettini di legno per arginare un fiume in piena. Ed ecco che arrivano patacche come un fondo EFSF che nessuno nel globo ha esattamente capito come sarà, cosa farà, quanto farà, poi abbiamo la storiella dei CDS che giustamente hai citato che non fa altro che aumentare la volatilità ed il panico, visto che il ricorso all’hedge diventa inutile, poi abbiamo i vari divieti sugli shorts (come poi non ci fosse la maniera di arginare) che storicamente hanno sempre portato ad un incremento della volatilità e ad una vendita massiccia sull’asset sottostante il divieto (ed infatti abbiamo visto).

Insomma, il pattern è sempre quello:

-negazione di un problema

-parziale ammissione del problema

-misure assolutamente inefficaci per risolvere il problema (nonostante le varie casistiche storiche)

-aggravamento del problema fino al punto di non ritorno

-adozione della misura necessaria (spesso impopolare e cmq con effetti collaterali) ed accettazione della realtà o bancarotta.

Scollamento nel breve periodo (settimana), indotto dalla preoccupazione di Juncker? da qualcuno che vuole ridurre gli spread? da mera analisi tecnica (resistenza del canale ventennale)?

Premesso che secondo me questa correlazione è destinata a saltare (prima o poi verrà coinvolta nella bufera anche la Germania e il bund perderà la funzione di bene rifugio), se guardiamo agli ultimi mesi:

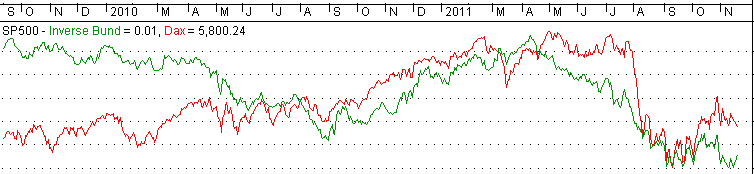

(in verde l’inverso del bund)

da Ottobre il bund è rimasto alto a fronte del rialzo sul dax, quindi è possibile sia un riallineamento nel medio (ribasso del bund o ribasso del dax) = scollamento nel breve, sia un ulteriore scollamento nel medio = ripristino della correlazione nel breve, qualora la funzione “bene rifugio” farà spostare nel bund i capitali provenienti dalle vendite sui titoli periferici.

Mia modesta opinione 🙂

Sull’euro siamo alla negazione del problema, sulla crescita alle misure inefficaci, sui debiti pubblici alle misure con effetti collaterali nei periferici e alla negazione del problema nei “virtuosi”…

Giornata tranquilla. Uno spunto per chi ha tempo

Si è parlato per un po’ di nuovi stress test definitivi e stringenti a fine ottobre (CT1 al 9% etc etc)

a oggi, salvo errore, no news. Nel frattempo:

Imbarazzante

http://www.nasdaq.com/aspx/stock-market-news-story.aspx?storyid=201111150520dowjonesdjonline000122&title=eba-chiefconcerned-dont-have-enough-resources-right-now

Ancora piu’ imbarazzante:

http://www.zerohedge.com/news/european-banks-find-depositor-last-resort-now

(sembra di rischiare una mf global all’europea)

e per chi ha ‘fede’ in quello che ci viene raccontato da rileggere

http://stress-test.eba.europa.eu/pdf/EBA_ST_2011_Summary_Report_v6.pdf

….nel frattempo sono successe un po’ di cose