in caricamento ...

10Y-2Y: la mania del differenziale di tasso (a caccia della recessione).

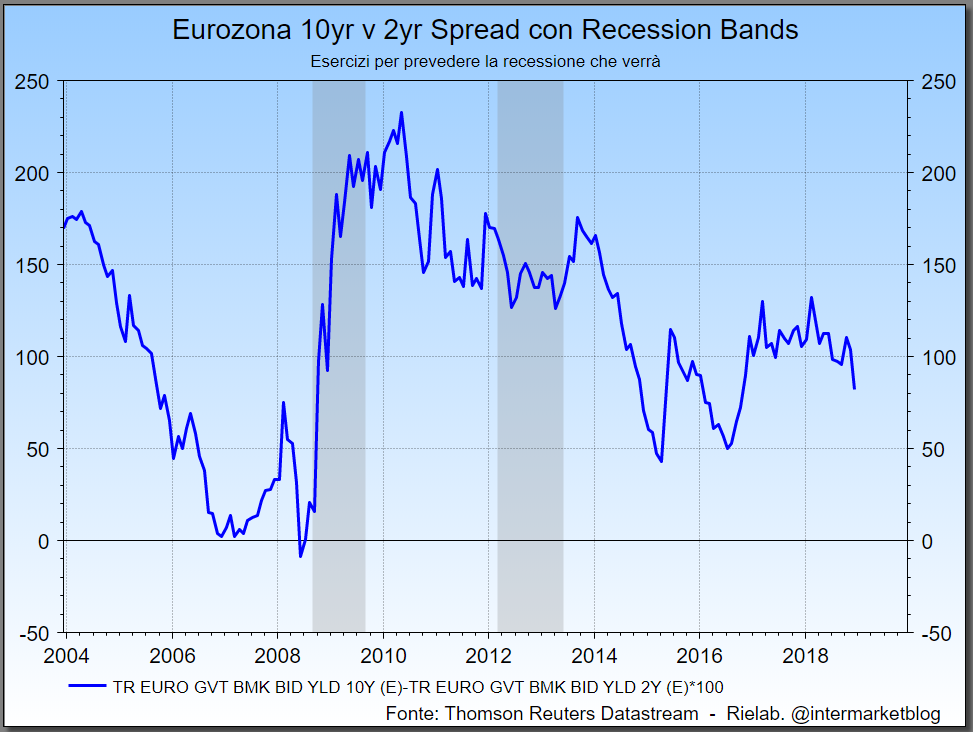

Dopo aver analizzato il differenziale sul rendimento dei titoli a 10yr contro quelli a 2yr degli USA, in molti chiedono di visualizzare lo stesso differenziale su Italia, Germania ed Eurozona.

La rete ed i media sono fantastici a determinare le nuove tendenze. Fino a qualche anno fa lo SPREAD era sconosciuto ai più. Oggi anche la massaia che non sa nemmeno cosa sia un BTP, si interessa dello spread. Forse non sa nemmeno perché, ma tutti ne parlano e quindi ha capito che lo Spread che sale è un male, ma che lo Spread che scende è un bene. Lasciamo poi perdere le elucubrazioni mentali che ne derivano, per lo più analisi pittoresche e molto creative.

Ma oggi lo spread è diventato comune e quindi bisognava trovare altro. Ora va di moda il rischio recessione, il rallentamento economico e quindi un indicatore molto complesso ma che ormai è stato buttato in pasto alle masse che lo interpretano e somatizzano a piacimento.

Sto parlando del differenziale di rendimento o spread 10-2.

Ne ho già parlato abbondantemente in diversi post in passato, anche sulle sue più recenti interpretazioni ed evoluzioni.

Ma questo non basta.

Un paio di amici lettori mi hanno scritto oggi con una comune domanda: “è possibile analizzare e visualizzare lo stesso spread sui tassi ma sulla Germania o sull’Eurozona? E magari sull’Italia?”

Eccovi accontentati. Troverete qui sotto lo spread dei titoli 10yr vs i titoli 2yr. E per ognuno dei due grafici ho aggiunto le “recession band” sia per lo spread tedesco che per quello italiano.

Prima cosa che salta all’occhio è l’andamento divergente di breve che spiega molto. Infatti il grafico Italia diventa molto relativo a causa delle note problematiche governative e di fiducia. Più “serio” il grafico tedesco che si trova, oggi, in una situazione non brillantissima ma apparente non ancora a rischio recessione. Ma…ne siamo così sicuri che questo grafico possa rendere bene l’idea? Cerchiamo conferme e proviamo a vedere lo spread sui benchmark Eurozona anche se è palese l’influenza della mano di Draghi e del suo QE.

Ok per il 2008, ma poi? Il resto secondo me non fa testo, è tutto troppo influenzato dalla politica monetaria accomodante della BCE: Il QE ha drogato anche questo. Meglio puntare ad altri indicatori.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia.

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Per me da qualunque parte la si guardi gli indicatori dicono tutti la stessa cosa: finto il drogone (settimana prox) il tossico collassa per terra. Il QE é stato fatto per consentire riforme strutturLi pesanti che mettano il sistema Europa nelle condizioni di competere direttamente col sistema USA e (meno) Cina e Emergenti….il tossico non ha fatto NULLA e si é solo baloccato li strafatto. Guardate un grafico di paragone tra il Blance sheet della FED e della BCE…. ormai la BCE non puó fare piu nulla mentre negli USA il sistema ha consentito di usare lo stimolo per un effettivo rilancio sistemico (PIL ruggente, disoccupazione ai minimi storici).

a dir la verità anche in USA ci sono segni di un’economia che scricchiola…… vedi gli ultimi PMI, i dati sulle vendite in generale e quelle delle auto in particolare…… si spera che vada in porto l’agreement sui dazi, altrimenti il clima di incertezza che sta aleggiando potrebbe trasformarsi in sfiducia con le naturali conseguenze…….

Caro Danilo, i grafici dello spread dell’ eurozona non segnalano un pericolo recessivo imminente perchè c’è ancora il QE della BCE in corso…..che comprime i tassi a breve……..vedremo da gennaio in poi cosa succede. Anche se Draghi ha detto che procederà al riacquisto dei titoli che vanno in scadenza….quindi non ci sarà una restrizione monetaria. Ma se gli Usa dovessero andare in recessione….l’Europa non nè rimarrà di certo immune.