in caricamento ...

Weekly Eurozone Overview: Crisi Grecia, non arriva oltre a novembre

Key Data Points, spread Bund BTP, pericolo default Grecia e molto altro

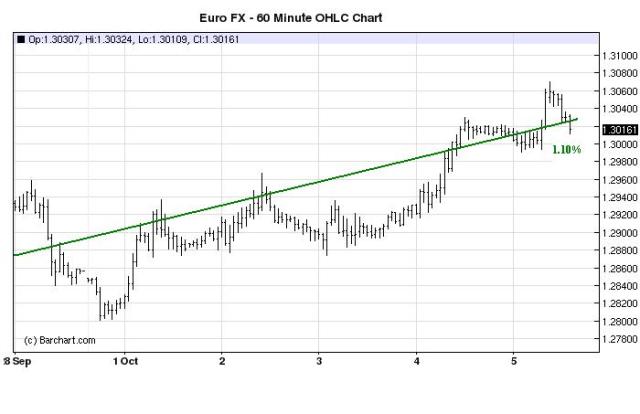

Per molti di voi potrebbe suonare strano che si possa ipotizzare un rallentamento del trend di borsa proprio dopo la gloriosa giornata di venerdì a Piazza Affari.

Ma come detto nel video TRENDS redatto stamattina , qualche segnale di frenata lo si può già vedere. Anche perchè, siamo sinceri, i problemi sono sempre tutti li.

E proprio in queste ore torna in auge il problema Grecia. Ah si..la Grecia… ve la ricordate? Fallita. Poi salvata ed ora nuovamente a rischio default e sopratutto a rischio estromissione dall’Eurozona. Ma state pur certi che la questione della “crisi Grecia” non si risolverà dal punto di vista economico, ma sarà soprattutto una questione politica. E non sto nemmeno a dirvi (tanto lo avrete già capito) chi sarà a decidere…

Senza la nuova tranche di aiuti internazionali la Grecia non arriverà oltre novembre. Lo fa sapere il premier, Antonis Samaras, in un’intervista al giornale Handelsblatt. «La chiave é la liquidità – dice Samaras – Per questo é così importante la prossima tranche di aiuti per noi». Senza questi aiuti, aggiunge, la Grecia potrà farcela «fino alla fine di novembre. Poi la cassa é vuota». La Bce potrebbe dare un aiuto accettando di diminuire i suoi interessi sul debito greco di cui é in possesso, oppure «potrebbe approvare un rinvio delle scadenze». «Potrei anche immaginare – aggiunge Samaras – una ricapitalizzazione delle banche greche come quella presa in considerazione per la Spagna».

Oggi ad Atene si terrà un incontro fra il ministro delle Finanze ellenico, Yannis Stournaras, e i rappresentanti della troika – i tedeschi Matthias Mors (Ue) e Klaus Masuch (Bce) ed il danese Poul Thomsen (Fmi) – per provare ancora una volta a “chiudere” il pacchetto dei tagli al bilancio per il biennio 2013-2014 prima della riunione dell’Eurogruppo in calendario per lunedì prossimo. (…) «I tagli che abbiamo già implementato ci hanno ridotto all’osso. Siamo al limite di ciò che si può chiedere al nostro popolo», ha dichiarato il premier greco, precisando che i greci «sono pronti a fare sacrifici, ma vogliono anche vedere la luce alla fine del tunnel». Samaras descrive un paese allo stremo. (Source)

Ovvio, come era previsto… Austerity porta impoverimento. Avevamo dubbi? Ed ecco la risposta fronte BCE…

(AGI) – Berlino, 6 ott. – Per la Grecia non ci saranno ne’ concessioni temporali, ne’ riduzioni di tassi, mentre in forse e’ anche il versamento degli aiuti previsti a novembre. Lo afferma in un’intervista alla ‘Bild am Sonntag’ il componente del direttivo della Bce Joerg Asmussen, secondo il quale “non possiamo prolungare ne’ la scadenza dei bond greci ne’ ridurre i tassi di interesse. Entrambe le cose equivarrebbero ad un taglio del debito e dunque ad un finanziamento diretto dello Stato greco. Tutto cio’ non e’ consentito alla Bce“. Asmussen precisa che anche il versamento ad Atene della tranche di aiuti prevista per novembre, con il quale salvare il Paese dalla bancarotta, “non e’ un automatismo”. “La mia chiara preferenza e’ che la Grecia resti nell’euro”, conclude, “ma la chiave di cio’ e’ nelle mani di Atene. La premessa per il versamento della prossima tranche di aiuti alla Grecia e’ che il buco di bilancio per il 2013/2014 venga colmato e che vengano realizzate ampie riforme di struttura”. (AGI) . (Source)

Non so perchè ma vedo arrivare qualche nuvolone…

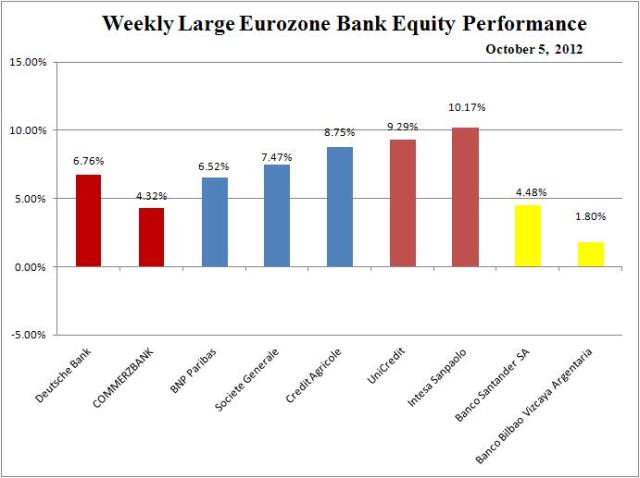

Source (chart): MacromonitorSTAY TUNED!

DT

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI| e seguici su TWITTER per non perdere nemmeno un flash real time! Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Scusate nel penultimo periodo ho perso due parole. Intendevo:

Ci saranno molte differenze nella sua implementazione (rispetto delle regole) a livello europeo, che accentueranno ancora di più i dissidi intraeuropei.

Evvabè LAMPO, ti perdoniamo e complimenti come sempre per le tue brillanti elucubrazioni. 😀

Ottima analisi quella di Lampo.

Io aggiungerei alle problematiche affrontate quella fondamentale del “taglio” del debito, perchè è questo che stanno discutendo (e litigando)

L’accordo al punto “2”, lo troveranno … non faranno certo saltare il tavolo per i due MLD che mancano all’appello.

Il problema vero è come far rientrare il debito in una traettoria “sostenibile” entro il 2020.

Gli accordi precedenti prevedevano un debito/PIL al 120% entro il 2020.

Questo è impossibile, stando ai dati attuali.

Quindi bisognerà mettere mano ad un nuovo haircut sul debito.

Prima di tutto uno slittamento di due anni. Necessario se non si vuole ridurre alla fame Atene e con essa mettere in pericolo il frutto del duro lavoro di riforma, con il ritorno di sommovimenti sociali, cui il governo potrebbe non fare fronte.

Lo slittamento avrà un costo di circa 20 MLD. E, a mio avviso verrà concesso (tra l’altro una proroga è stata data anche al Portogallo l’altra settimana) ma senza un ulteriore esborso da parte dei partners.

A questo punto è possibile che la Grecia, con il supporto della BCE, possa emettere titoli a 12 mesi sulla falsariga dei bot/greek a 3/6 mesi per recuperare la liquidità occorrente.

Nel frattempo potrebbe recuperare ulteriori risorse evitando di pagare i titoli in scadenza, spostandoli più avanti.

Se comunque il problema dello svittamento dei “due anni” rimane risolvibile, resta fermo il macigno del debito/PIL.

Per riportarlo entro una dinamica “sostenibile” è necessario un haircut sul debito, ed è indispensabile farlo. Lo PSI+ ha colpito in maniera molto dura i bondholder ma non è stato sufficiente.

I mezzi per raggiungere questo risultato sono diversi.

Intanto le cifre che girano variano tra i 50 e i 70 MLD. Ovviamente più si taglia, meglio la Grecia potrà ripartire …

Si potrebbero recuperare, pertanto circa 15 MLD dalla BCE, 6 MLD dagli Isin Esteri, 50 MLD dall’ESM, “X” MLD dai new-GGB.

La BCE, secondo le ultime stime, pare si stia tirando indietro.

Teme che analoga assunzione di responsabilità venga poi richiesta anche da Portogallo e Irlanda. Sarebbe dunque più disponibile ad una rinegoziazione temporale, rimandando ad oltre il 2020 le scadenze in proprio possesso. Eventualmente il gain sui titoli greci verrebbero poi girati ad Atene tramite le banche centrali in supporto al riacquisto del debito.

I 6 MLD degli “Isin Esteri” sono la parte più controversa. Sino a questo momento la Grecia ha continuato a pagare le scadenze, ultima quella della scorsa settimana delle “Ferrovie Elleniche”.

L’importo complessivo non è importantissimo … ma tutto fa brodo.

In questo caso la Grecia dovrebbe dichiarare insolvenza sul debito estero, ma grazie alla mancanza della clausola di cross-default i nuovi titoli swappati questi sarebbero in salvo e non verrebbero risucchiati in rating “D”.

Il costo dell’operazione sarebbe assorbito da chi ha assicurato il debito tramite i CDS, essendo questi titoli in mano massivamente a fondi Hedge, abituati a tali prassi.

Il resto, rimanente in mano agli holdout, verrebbe restituito con i soliti 20 minibond ma senza gli EFSF.

L’altra ipotesi è che i 50 MLD destinati a ricapitalizzare le banche anzichè in carico allo Stato greco vengano messi a debito dell’ESM, come faranno in Spagna.

Il problema è che 25 MLD di questa tranche sono già stati messi a bilancio sul “memorandum” sottoscritto a marzo.

E qui cade a fagiolo la richiesta di un “terzo pacchetto” che io vedo come una ridiscussione del “secondo pacchetto” più che un’aggiunta di nuovo liquido per Atene.

In questo caso il rinvio del pagamento della tranche può servire a prendere tempo per reindirizzare questi 25 MLD all’ESM.

In ogni caso, se resta impossibile ridiscutere questi 25 MLD, resta aperta l’ipotesi per il rimanente.

Ultima ipotesi rimane il taglio sui new-GGB swappati a marzo.

Rimango dubbioso dell’utilità di una simile scelta visto che poi il taglio si ripercuoterebbe immediatamente di nuovo sui fondi pensione e sulle banche greche che dovrebbero richiedere nuove ricapitalizzazioni.

Purtroppo la quota marginale in mano ai bondholder renderebbe la questione più “sistemica” di quanto appaia.

Rimane comunque possibile recuperare qualcosa (5 MLD?), in ogni caso le quotazioni attuali assumono già nel prezzo una simile eventualità.

Alcune considerazioni:

1) martedì prossimo la Merkel incontra Samaras in Grecia: perché? Sicuramente per supportare il governo greco.

http://borsaitaliana.it.reuters.com/article/foreignNews/idITL6E8L57VI20121005

Poi andiamo a notare cosa è avvenuto sulla borsa greca venerdì (poco pubblicizzato dal mass-media): +6% con notevole aumento dei volumi (anche se in parte dovuto alla fusione delle due principali banche greche). Siamo proprio sicuri che non vogliano aiutarla? Dal comportamento della borsa mi pare proprio il contrario: evidentemente qualcuno è già al corrente.

2). Mi risulta che il governo greco aveva trovato un accordo sui tagli (anche se sappiamo non saranno sufficienti).

3) La posizione espressa… dopo novembre la cassa è vuota, assomiglia, permettetemi, al solito piagnisteo per ricevere qualcosa in cambio. Ad esempio ritengo molto probabile che la BCE possa agire come sembra voler fare con l’ESM e il debito spagnolo. Ovvero garantire il 20-30% delle nuove emissioni con l’ESM (ovvero l’avanzo dell’EFSF e quel nuovo centinaio di miliardi che vi hanno confluito dentro) elevando in questo modo le garanzie (a leva) e la conseguenza fiducia sulle nuove emissioni (dimostrate anche dall’ultima asta spagnola).

D’altronde è evidente che l’FMI non vuole intervenire stavolta, almeno prima della conclusione delle elezioni americane (ricordiamoci sempre chi è il primo “azionista” del FMI):

http://www.bloomberg.com/news/2012-10-04/imf-s-rice-says-greek-program-must-be-fully-funded-to-disburse.html

4) L’azione dell’OMT che è imminente e sembra vogliano sperimentare a manetta per un paio di mesi, per valutarne gli effetti, dovrebbe sistemare ancora di più i conti greci sul breve termine, richiedendo meno soldi e riportando flussi di capitali nelle banche greche.

5) Il primo ministro greco insiste per avere ulteriori due anni di tempo (e vedrete che saranno concessi…). Ricordo che per la Grecia il 2013 sarà il sesto anno di recessione… e non vedo segnali di inversione per il momento.

Insomma in qualche modo devono scaricare (almeno inizialmente) l’FMI, salvare la Grecia e rendere felici gli elettori delle prossime elezioni. Capite che l’intervento può provenire solo da chi (indirettamente) è meno esposta politicamente: la BCE.

D’altronde si tratta dell’ultimo tentativo: o adesso o mai più.

Non penserete mica che risolvano tutto con il rispetto “fiscal compact”, che ridenominerei più in “fiscal combact”? Perché? Ci saranno nella sua implementazione (rispetto delle regole) a livello europeo, che accentueranno ancora di più i dissidi intraeuropei.

Ma si tratta di uno scenario ancora lontano…