WALL STREET: la resa dei conti (trimestrali e shadow banking)

Ormai di parole ne abbiamo fatte troppe e sempre più spesso sui giornali gli stessi editori vanno in panico, non sapendo più cosa scrivere. Anche perché ormai è tutto noto, i mercati vanno avanti con il pilota automatico, solo il sentiment può scalfirsi di tanto in tanto per qualche notizia negativa o positiva. Ma poi tutto magicamente si sistema.

Questo è il mondo perfetto voluto dalle banche centrali, dai governi e dal sistema finanziario in genere. Un mondo con bassa volatilità, con mercati magari anche piatti ma senza particolari sussulti, proprio per evitare panico o particolari flussi di uscita da un mondo che, è noto, vive in una bolla della liquidità ormai gonfiata all’inverosimile e che, probabilmente, ancora si gonfierà.

Vi rendete conto quanto i media ci influenzano? Lo avete capito quanto rumore c’è attorno a noi? E quanto questo rumore influisce le nostre scelte di investimento? La storia insegna, ma solo in teoria, perché poi l’essere umano torna sempre a fare gli stessi errori, comandati dall’avidità o dalla paura, grandi protagoniste del bull market (la prima) e del bear market (la seconda).

A conti fatti, eccovi un banalissimo grafico, banale quanto efficace.

Grafico SP500 YTD

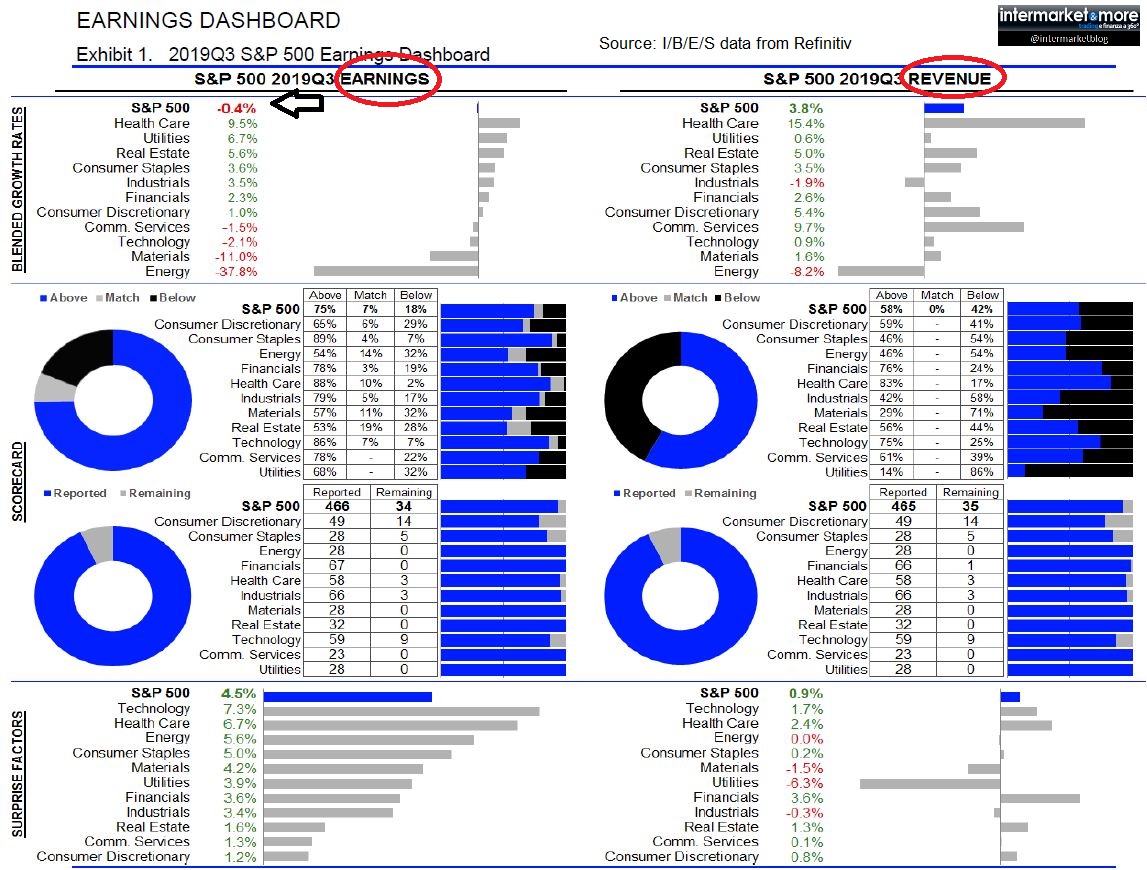

Il grafico dello Spoore di un anno. Lo avrete visto quante volte? Bene, alzi la mano chi avrebbe scommesso su un +16,42% in versione total return, visto anche il tremendo mese di ? Credo in pochi. Ma soprattutto… chi avrebbe immaginato che con questi risultati trimestrali, la borsa avrebbe continuato la sua corsa? Eccovi la splendida sintesi di Reuters Refinitiv.

TABELLA UTILI III Trimestre 2019 SP500

Siamo agli sgoccioli, mancano solo 34 società (e state pur certi che l’influenza dell’andamento dei peers sicuramente ne ha già delineato la tendenza) e quindi possiamo tirare giù i conti. Alla fine gli utili sono stati NEGATIVI come crescita.

E i ricavi di poco positivi. Che dire, un mondo perfetto, o forse perfettamente orbo. Bolla ? Si certo, ma attenzione, non fermiamoci alla sola bolla della liquidità. Perchè (sarò noioso ma chissenefrega) il grande problema potrebbe essere quello che non si potrà più gestire. E sto parlando del DEBITO.

Convenant e convenant lite

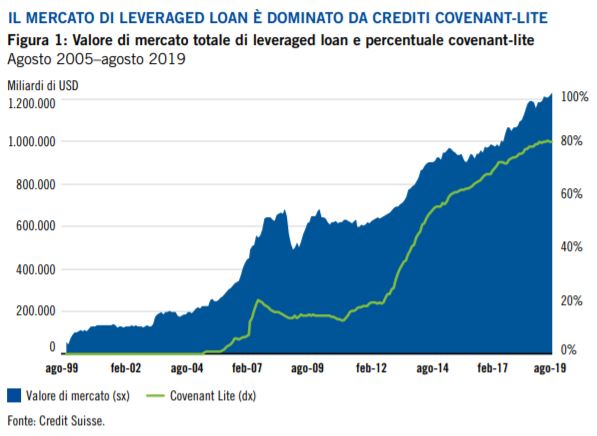

La combinazione di una politica molto accomodante delle banche centrali e una maggiore regolamentazione del sistema bancario ha amplificato il rischio di credito nel sistema bancario ombra (shadow banking).

Nell’ultimo decennio ciò ha quindi portato a una crescita notevole nei mercati del credito statunitensi in aree con minore trasparenza: emissioni private con informative finanziarie limitate e covenant sul debito ridimensionati.

Forse voi non lo sapete, ma il mercato societario statunitense HIGH YIELD è costituito attualmente da collocamenti privati, in rialzo di circa il 17% rispetto all’era del quantitative easing. In aggiunta, il mercato dei prestiti accordati a persone o società già fortemente indebitate ha superato per dimensioni quello delle obbligazioni ad alto rendimento, con circa l’80% dei titoli negoziati senza covenant o covenant-lite e nessuna informativa finanziaria pubblica (quindi ZERO tutele per gli obbligazionisti)

Questo è solo uno dei tanti effetti collaterali legati a questo mercato artefatto. E chissà, potrebbe creare condizioni favorevoli per una possibile futura crisi di liquidità. Si fa per dire, eh? Ma si sa, il mercato ha sempre ragione, anche quanto poi magari presenta il conto. MA fino ad allora…felice rialzo a tutti!

STAY TUNED!

–