in caricamento ...

ORO: proteggerlo con le opzioni

Guest post by Gremlin: alla scoperta delle tecniche di copertura sui mercati, nella fattispecie dell’oro

In natura di oro ce n’è uno solo, quello che nella tavola periodica degli elementi ha simbolo Au e numero atomico 79. E’ quello che fa felice chi lo possiede oggi (soprattutto se non l’ha comprato sui massimi) e che ha reso infelici gli antichi autoctoni sudamericani quando hanno avuto la sfortuna di doverlo donare agli amanti del genocidio venuti dalla Spagna cristiana, sulle caravelle.

Homo sapiens, sottospecie finanziarius, ne ha poi inventato anche uno di carta (ETC e simili) e una serie di entità con duplice natura – intangibile ma contabilmente concreta – chiamate “derivati”.

Futures, opzioni e altri derivati

Per chi si occupa di cose più importanti di queste ricordo/informo che con “derivati” si indica un insieme assai complesso e diversificato di contratti finanziari, ognuno con proprie caratteristiche e denominazione. Ad esempio, i derivati “fatti” dal comune di Milano e dal Monte Paschi e da mille altri enti pubblici (compreso il MEF presieduto dai ministri degli ultimi dieci anni almeno) ed enti privati/privatizzati non hanno nulla a che fare con futures e opzioni (che sono quotati nei mercati regolamentati).

I derivati letali, quelli che hanno portato alla bancarotta enti, imprese e Azienda Italia, sono sostanzialmente delle schifezze realizzate grazie all’ingegneria finanziaria, all’ignoranza e in alcuni casi anche allo spirito criminale dei contraenti.

Quando l’oro tornerà su?

Giorni fa mi ha chiamato il sig. Rossi che ha lingotti(ni) con prezzo medio di carico a circa 1600 $/oncia e mi ha chiesto quando rivedrà il suo prezzo. Io, avendo la sfera di cristallo in perenne riparazione, non ho potuto dare i numeri richiesti per cui mi ha cancellato dalla sua lista di persone potenzialmente utili.

Nei mesi/anni scorsi (e probabilmente anche in quelli futuri) qualcuno mi ha chiesto (e forse chiederà) se è meglio comprare oro fisico 24 carati, cioè quello che si trova solo (o quasi) nei Banchi Metalli, o comprare gioielleria.

“Chi non ha denaro da riciclare” rispondevo “non deve andare in gioielleria perchè non si può fare un investimento intelligente regalando soldi al gioielliere, quindi si deve comprare solo oro in lingotti con purezza del 99,9999999999999999% ovviamente certificato“.

A questa mia boutade normalmente segue un commento del tipo “Ah…” e poi breve silenzio disturbato solo dal brusio dei neuroni che stanno cercando stabilire nuovi collegamenti.

Poi, giusto per infierire, proseguo dicendo: “Siccome l’oro potrebbe restare schiacciato fino alla prossima glaciazione visto come operano/pensano le Banche Centrali eccetera eccetera, sarebbe saggio compensare da subito le eventuali cadute di prezzo con un sistema di protezione indiretta possibile solo con le opzioni con sottostante oro, praticamente si tratta di un’assicurazione dove i premi non si versano ma si incassano“.

A questa mia seconda boutade normalmente non seguono commenti, nella migliore delle ipotesi e con una certa fatica viene formulata la domanda: “Prego? potrebbe spiegarsi meglio?”. Sulla peggiore delle ipotesi preferisco sorvolare.

Hedging con call scoperte (protezione indiretta)

Allora provo a spiegare: in estrema sintesi bisogna vendere mensilmente call scoperte out the money scadenza corrente. In questo modo si incassa denaro da portare in deduzione al prezzo di carico. Ovviamente per fare questo si deve avere un broker che consenta questa operatività e poi è necessario avere almeno 6 mila euro di liquidità per garanzia margini per ogni call venduta. Lo strike da vendere con quattro settimane di vita residua è quello che permette di incassare circa 200 dollari. Ovviamente è un’indicazione generale che va sempre pesata prima dell’apertura della call in funzione della fase di mercato (quale momentum? volatilità? trend?). E ancora ovviamente: se il trend è rialzista non si fa hedging così ci si gode il rialzo dell’oro senza call ingombranti. Poi se gli entusiasmi si raffreddano e l’oro lo buttano, allora si riparte con l’hedging mensile. Così si diventa assicuratori del proprio oro senza avere altri assicuratori fra i piedi o per le mani.

Nel prossimo post darò dei numeri

______________________________________

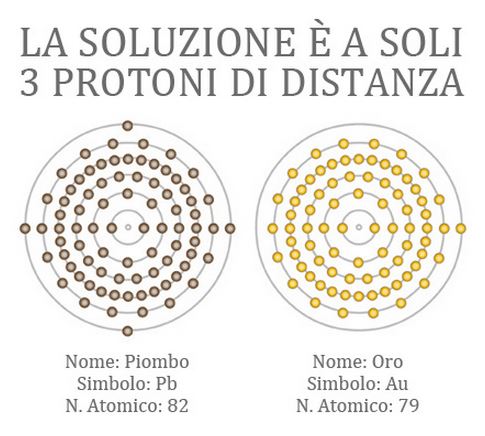

L’immagine l’ho trovata qui: A Dream for the World

Riflessione: se il piombo e’ cosi’ vicino all’oro, non e’ gli americani sono gia’ in possesso della tecnica per la trasformazione, e cio’ spiegherebbe la facilita’ con cui l’oro va in oriente, dove sarebbero all’oscuro della sola?

le call le vendo se penso che non sale, già detto…

sulla questione del cibo hai perfettamente ragione, questa è un ‘operatività che non si improvvisa, meglio avere un degree in master chef

in oriente sono maestri della sòla, hanno inventato i lingotti di tungsteno placcati oro

bel post 😉

ma se uno tiene del fisico perchè pensa che l’oro salga perchè dovrebbe vendere delle call ??

altra domanda: l’oro fisico non dà frutto ma non chiede da mangiare, e non ha rischio di controparte: le opzioni invece “chiedono da mangiare” e anche parecchio se la cosa si prolunga … 🙄