in caricamento ...

Mercato del lavoro USA: boom occupazionale allontana la recessione e spinge Wall Street

Quanto è successo venerdi deve esser quantomeno considerato. Il mercato del lavoro americano ha sorpreso tutti positivamente, ribaltando completamente lo scenario di inizio agosto. Questo dato inaspettato ha definitivamente allontanato i timori di una recessione negli Stati Uniti, causando un effetto negativo sui titoli a reddito fisso ma dando nuovo slancio alla crescita del mercato azionario.

Gli investitori si aspettavano delle sorprese dal mercato del lavoro per ottobre, e le hanno avute – ma non quelle che temevano. A differenza di due mesi fa, quando i dati deludenti avevano causato un moderato aggiustamento del mercato, i dati sull’occupazione di settembre hanno superato anche le previsioni più ottimistiche.

Sono stati creati 254.000 nuovi posti di lavoro, ben al di sopra della media degli ultimi cinque mesi (149.000), periodo in cui l’economia americana sembrava rallentare. Inoltre, il tasso di disoccupazione è sceso al 4,05%, un livello che in estate aveva preoccupato molti investitori.

Questo fatto mi ha subito fatto venire in mente due domande:

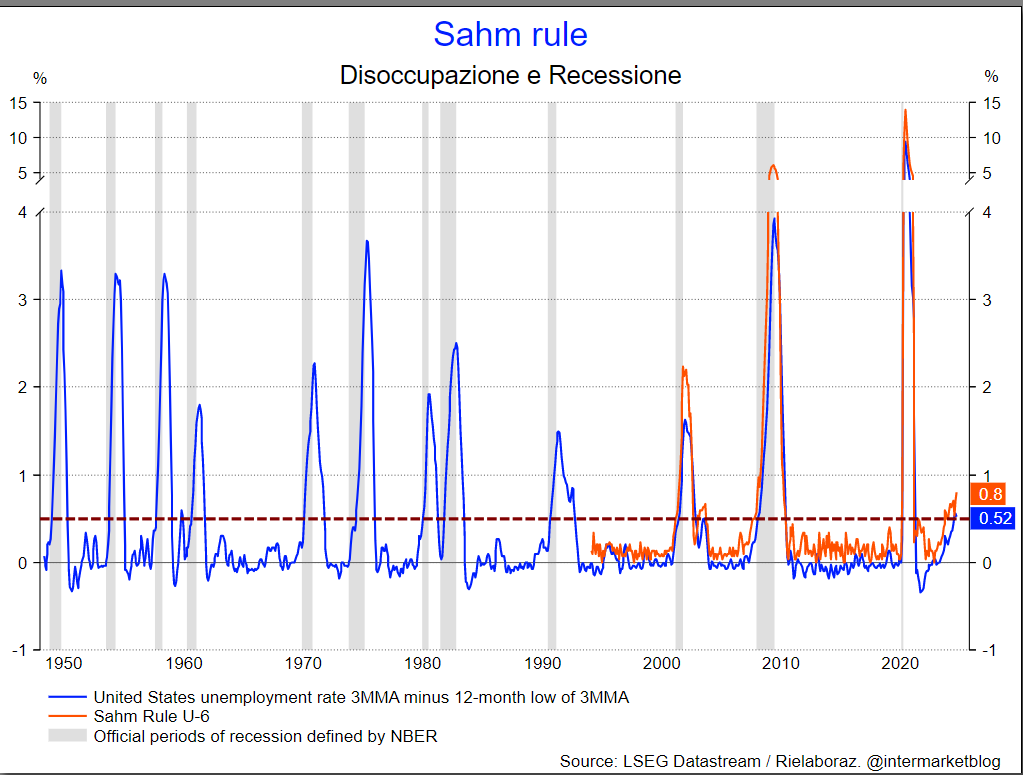

1. Possiamo accantonare la cosiddetta “Regola di Sahm” (un indicatore di recessione) alias la Sahm Rule, così come è già successo con altri indicatori economici che si sono rivelati potenzialmente inaffidabili? La stessa Claudia Sahm aveva previsto che questa regola avrebbe perso validità. Storicamente, quando si attivava questo indicatore, l’economia americana era già in recessione da circa due mesi. Ma oggi, dopo due mesi, non solo non c’è recessione, ma le analisi suggeriscono che non ce ne sarà una nei prossimi dodici mesi.

2. Le aspettative di un taglio dei tassi d’interesse da parte della Federal Reserve si sono rivelate irrealistiche? La probabilità di un taglio di 50 punti base a novembre è solo del 10%. Di conseguenza, il mercato obbligazionario ne risente, con i rendimenti in aumento.

Al contrario, le borse reagiscono positivamente: le buone notizie tornano ad essere interpretate come tali. Goldman Sachs ha alzato le sue previsioni, stimando che l’indice S&P500 raggiungerà i 6000 punti entro fine anno e i 6300 punti nei prossimi dodici mesi. Il Dow Jones ha già toccato nuovi massimi storici.

Evviva evviva ma andiamoci cauti. Torniamo a parlare della Sahm Rule. Tanto per cominciare il dato di venerdi sull’occupazione secondo me è da prendere con le molle. Forse come la rilevazione precedente, che era decisamente negativa. La verità sta nel mezzo? Lo scopriremo già al prossimo giro. Intanto però, cari amici, una considerazione statistica.

La Sahm Rule al momento NON è ancora stata violata. Guardate il grafico qui sotto. Siamo ancora sopra lo 0,5 e se usassimo non la rilevazione U-3 ma quella U-6 i numeri sarebbero ben diversi. Ma lasciamo stare, teniamoci la più moderata versione U-3 e aspettiamo la prossima puntata che sicuramente ci dirà molto di più.

Sahm Rule con U-3 e U-6

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

È solo una questione di tempo… Andiamo oltre, attendere le trimestrali sarà la prova del 9. Comunque su Bloomberg erano tutti sorpresi del dato sull’occupazione, questo vuole dire 2 cose: o sono tutti matti (non credo) oppure c’è questa aspettativa che se non è stata a ottobre sarà a Novembre. Stiamo a guardare no?

Ciao Stefano, come dici tu, se erano tutti sorpresi dal dato sull’occupazione, ergo, tutti propendevano sull’attesa della recessione allora SI che erano un pò tutti matti, perchè sennò le borse non avrebbero toccato nuovi massimi, tra l’altro a settembre ( mese statisticamente sfavorevole ai listini)

Che sia una questione di tempo non c’è dubbio……però gli allarmi reiterati e clamorosamente sempre in anticipo, non permettono di cavalcare la tendenza…. certo prima o poi il lupo e la tempesta arriva però questo non è un buon motivo per non godersi le giornate di sole perche si ha sempre paura della pioggia

1° avere il proprio pensiero critico è fondamentale. Non vedo dove sia il problema, non è che uno se pensa che il mercato sia long si perde il trend perché lo dice Danilo. ??? Può essere solo una risorsa da poter filtrare come tante altre.

2° In Italia il FTSE MIB è dal 16 Maggio che non fa nuovi massimi, quindi è tutto relativo.

ciao Stefano,

non pensare che io non abbia un pensiero critico…. ho avuto la fortuna e il privilegio di aver lavorato a lungo nel settore del risparmio gestito e perciò su questo penso di essere abbastanza attrezzato…..

Tu dici giustamente ” non è che uno se pensa che il mercato sia long si perde il trend perché lo dice Danilo ” … sono d’accordissimo con te e a livello personale sappi che applico un filtro non indifferente alle varie risorse in generale ed alla risorsa Danilo in particolare….

Allora potresti pensare ” quindi dove sta il problema? ”

Te lo spiego subito…. paradossalmente sta tutto nella grande preparazione e capacità pedagogico/divulgativa di Danilo nonchè nella sua credibilità (anche se è abbastanza diminuita) che gli ho sempre riconosciuto e ne ho ben donde visto che lo conosco da molti anni

So che lui non vende abbonamenti a pagamento ( almeno fino ad oggi mi risulta cosi ) quindi non ha bisogno di essere catastrofista come chi fa leva su titoloni e articoli per suscitare paura, facendo notizia e conseguentemente vendendo meglio .

Eppure, come spesso gli replico, è sempre pronto a trovare in ogni notizia aspetti negativi come un permabear incallito…..

e questa non è una fase momentanea , un suo periodo blu transitorio.. ma è sempre, sempre, sempre pronto a sottolineare le criticità e mai gli aspetti positivi che ogni notizia contiene quasi sempre.

Mettiamola così in sintesi:

1° Chi per sua fortuna dispone di un proprio pensiero critico e spesso e volentieri non ha

paura di applicare l’esponente ALLA MENO UNO non subisce danni dalla risorsa

Danilo

2° Chi invece, ahilui, non dispone della fortuna del punto sopra , non ha molta esperienza e

si fa affascinare dalle Sue tabelle, (di Danilo) dai suoi grafici , schemi, confronti, riquadri e colori peraltro neutralmente ineccepibili, può invece rischiare di non fare scelte operative corrette e perdersi dei rialzi……

Certo, i ribassisti, i suonatori di allarmi , i cantori della consapevolezza che suscitano paure con gli strumenti descritti ( grafici. tabelle, riquadri) sembrano più intelligenti……..

Io cerco di stimolare il pensiero. Poi è evidente che ci sono dinamiche che prevalgono le logiche macro. È palese.

Detto questo seguire il trend in primis ma avere la consapevolezza. Di cosa?

Che si cammina su un tappeti di uova abbastanza marce. Dite che non è vero? Un esempio. Come è stata alimentata la crescita negli ultimi anni? Debito e politica monetaria. È una crescita sana? Fate voi.

Anche ad avere le Vs conclusioni che sono ovviamente oggettive.

Grazie per la risposta, equilibrata e pacata… non era facile, e ti confesso che non sarei riuscito a mantenere il tuo aplomb…

Detto questo, sono d’accordo sulle evidenti ” storture ” che metti in risalto, ma ti chiedo:

Non pensi che questi ” tappeti di uova abbastanza marce ” intesi come mine potenziali vaganti, facciano parte del gioco? e bisogna imparare a conviverci, a tenerne comunque conto quando si fanno scelte operative/asset allocation, senza però farsi sempre pesantemente condizionare.

Se così non fosse, gli operatori, il mercato , che immagino e spero conoscano quanto te queste contraddizioni, non avrebbero portato i listini a segnare quasi sempre nuovi massimi

Certo ci saranno sempre forti temporali inaspettati, ma questo non è un buon motivo per predire sempre la pioggia ed avere sempre remore ad uscire tranquilli di casa perchè forse pioverà..

E questo è quello che fai tu da tempo immemore, non manchi mai di trovare in ogni notizia l’aspetto negativo che prevale sempre e comunque su quello positivo ( come mi insegni l’economia non è una scienza esatta come la matematica perciò possono benissimo esistere 2 opinioni diverse nella stessa notizia)

Tu dici ” Io cerco di stimolare il pensiero.” benissimo… se però farcisci sempre le tue conclusioni con ” avvisi alla consapevolezza” ” sirene di allarme ” e via discorrendo puoi incorrere nell’errore di stimolare paure ed insicurezze nei lettori che non hanno la sufficiente esperienza di ” filtrare la risorsa Danilo ” come argutamente suggerisce il lettore Stefanomagnani88 qui sopra

Chiaro che se la tua platea di ascolto è formata da tutta gente preparata e scafata, questi miei appunti sono inutili e chiedo venia per essi.. ma non sarei troppo sicuro che sia integralmente così

Un cordiale saluto, nonostante tutto

Devi essere connesso per inviare un commento.

” Gli investitori si aspettavano delle sorprese dal mercato del lavoro per ottobre, e le hanno avute – ma non quelle che temevano…..”

TU,, soprattutto, temevi la sorpresa della recessione e lo hai ribadito in diverse salse per tutto settembre…

gli investitori come li chiami tu, o il mercato se preferisci…. non ci dava peso e festeggiava portando a settembre i mercati di nuovo sui massimi….

Quindi non far apparire che il mercato, temendo, si sbagliava….. devi ammettere che una minoranza, fra cui spicchi tu si sbagliava ,,,, ammetterlo no eh? è più comodo tirare in ballo il più neutro…. ” gli investitori”…..

mentre in caso contrario.. (fatti rari) sarebbe uscito il solito MA NOI eravamo “preparati”