in caricamento ...

Macroeconomia: il crollo dell’oro e degli altri metalli preziosi per mano della FED

GUEST POST: il barometro settimanale dell’oro. Gli avvenimenti più importanti della settimana e il ruolo dell’oro nei portafogli di investimento e delle banche centrali.

Il mercato dei metalli preziosi (oro, argento, platino e palladio) questa settimana ha risentito negativamente del cedimento delle quotazioni delle materie prime industriali. Rame, alluminio, piombo, zinco e nickel hanno toccato i prezzi minimi da sei mesi a questa parte, segnale di un forte rallentamento dell’attivita’ economica globale.

Seduta drammatica quella di venerdi’. L’oro ha ritracciato di ben $72,50 rispetto alla chiusura del giorno precedente e l’argento di $1,48. L’ex assistente al Dipartimento del Tesoro USA, Dr. Paul Craig Roberts, in un’intervista on-line con Eric King ha affermato che oggi (venerdi’ 12 marzo) abbiamo assistito a un attacco in grande scala alle quotazioni dei metalli preziosi.

Il Dr. Roberts ha chiaramente sostenuto che dietro la manipolazione ribassista c’e’ la Federal Reserve Statunitense. La Fed e’ terrorizzata dal fatto che il dollaro americano possa perdere definitivamente lo status di valuta utilizzata come mezzo di pagamento per gli scambi internazionali. La FED non puo’ alzare i tassi d’interesse per sostenere le quotazioni del dollaro di conseguenza deve contrattaccare l’oro (l’unico concorrente del biglietto verde). La controffensiva e’ giocata sul principale mercato sintetico a termine statunitense, il Comex di New York.

Robert afferma decisamente che la FED sta tentando di tenere negativi i tassi d’interesse reali, pena il collasso del sistema finanziario statunitense (e di conseguenza Occidentale). Andrew Maguire (The Whistleblower) in un’altra intervista con Eric King ha confermato che il forte deprezzamento dell’oro e’ dovuto alla violenza della manipolazione ribassista sui mercati sintetici futures.

Maguire ha ricordato che il mercato fisico del metallo giallo e’ piu energico che mai. Difatti la Cina da marzo a oggi ha acquistato circa 400 tonnellate di oro (a febbraio, dato ufficiale, ha stabilito il record di tutti i tempi in acquisto da Hong Kong – vedi approfondimento sotto). Il prezzo dell’oro e’ tornato ai minimi di luglio 2011. Oltre a ragioni prettamente economiche che giustificano questo indebolimento del mercato dei preziosi, Jim Sinclair di Mineset ha affermato che l’oro e l’argento sono stati oggetto di un “attacco concentrico ribassista” da parte di alcune istituzioni finanziarie internazionali che tramite comunicati pubblici a forte impatto emotivo hanno inteso deprimere il mercato.

Secondo Sinclair le dichiarazioni che hanno favorito l’instaurarsi di un sentiment negativo sui preziosi sono le seguenti:

1) la revisione al ribasso delle quotazioni dell’oro da parte di Goldman Sachs (istituzione finanziaria attualmente sovraesposta nel mercato azionario in bolla). Goldman Sachs prevede un prezzo al ribasso fino a $1.450,00 per oncia entro la fine del 2013.

2) la dichiarazione del Direttore del FMI, Christine Lagarde, la quale ha affermato che una parte sostanziale dell’economia globale oggi versa in condizioni migliori rispetto all’anno scorso.

3) la pubblicazione (sospetta nel “timing”, ovvero nella sincronizzazione dell’uscita di questa notizia con le altre due di cui sopra) dei verbali del braccio operativo della FED (il FOMC) relativi alla riunione tenutasi il mese scorso.I verbali avrebbero evidenziato una spaccatura all’interno del Comitato Esecutivo tra i membri che sarebbero stati propensi a interrompere il programma di allentamento monetario e quelli che invece sarebbero decisi a procrastinarlo a oltranza.

Jim Sinclair sottolinea che i verbali di cui sopra fanno riferimento a una riunione tenutasi ben prima delle catastrofiche performance del mercato occupazionale statunitense, quindi, la loro pubblicazione (obsoleta) ha inteso incidere negativamente sul sentiment del mercato dei preziosi imponendo volontariamente una spinta ribassista sugli stessi.

I fondamentali di lungo termine del mercato dei preziosi, come costantemente affermato, rimangono inalterati. Come ci ripete da anni Michael T. Snyder autore del sito web “The Economic Collapse Blog”, snocciolando le cifre dell’indebitamento generante interessi passivi a livello mondiale scopriamo che questo debito genera interessi (a causa dell’attuale sistema finanziario a moneta indebitante) che superano abbondantemente il PIL mondiale (100.000 miliardi di dollari in interessi contro un PIL mondiale di appena 70.000 miliardi di dollari). Per questo non potra’ mai piu’ essere ripagato.

Da qui la frenetica emissione di denaro da parte delle Banche Centrali onde tentare di evitare il collasso finanziario mondiale del sistema. Da qui l’incessante e convulsa ricerca da parte del settore bancario e parabancario (shadow banking) di denaro, depositi, investimenti, bailout (salvataggi delle istituzioni finanziarie) con denaro pubblico tramite emissione di titoli di stato acquistati dalle banche centrali, tramite “bail-in” ovvero confisca di denaro depositato sui conti correnti (come nel caso di Cipro) o dichiarando nullo il valore delle obbligazioni detenuto da risparmiatori e investitori delle banche nazionalizzate (come nel caso della olandese SNS).

Il mondo e’ divenuto un gigantesco schema Ponzi: gli interessi sul debito sono pagati contraendo nuovi debiti o confiscando depositi e conti correnti, quindi distruggendo ricchezza e risparmio.

In Europa la Banca Centrale di Cipro ha negato l’intenzione di vendere le sue modeste riserve auree (13,90 tonnellate) a titolo di contributo per il piano di salvataggio internazionale varato due settimane fa. La portavoce della Banca di Cipro (CBC) Aliki Stylianou ha riferito che la questione non e’ stata sollevata. In un’ intervista alla News Agency Cipro, la portavoce ha detto che la CBC non ha preso in considerazione tale eventualita’ (smentendo quanto asserito dalla Reuters) e che non vi sono piani attuali o futuri di vendita delle proprie riserve auree.

Nel mese di febbraio di quest’anno la Cina ha stabilito un nuovo primato nell’import di metallo giallo da Hong Kong (grafico sotto): il Paese del Dragone ha battuto ogni record precedente “rastrellando” sul mercato ben 97 tonnellate di oro in un mese. La Cina si e’ volontariamente giovata delle quotazioni a sconto per ammassare quanto piu’ oro possibile.

La notizia (stranamente) non e’ stata riportata da alcun media internazionale. L’appetito per l’oro da parte della Cina e’ costantemente insaziabile. L’obiettivo a lungo termine e’ quello di arrivare a possederne la maggior quantita’ a livello mondiale entro il 2020. Per farvi un esempio delle grandezze in gioco, la Banca Centrale di Cipro possiede 13,90 tonnellate di oro a livello a titolo di riserve auree. La Cina acquista in import la stessa quantita’ di cui sopra in circa 4 – 5 giorni di trading.

Incremento per la Turchia dell’import di oro e argento

Nello scorso mese di marzo la Turchia ha toccato un record nell’importazione di oro da otto mesi a questa parte (fonte: Istanbul Gold Exchange). La Turchia si e’ giovata di una media dei prezzi dell’oro mensile pari a $1.593,62 per oncia, quindi il sistema economico si e’ avvalso dei prezzi a buon mercato per acquistare. Il raffronto e’ stato fatto con il massimo toccato a settembre 2011 ($1.921,15).

L’import di metallo giallo e’ risultato essere di 18,26 tonnellate metriche a marzo, il rialzo piu’ imponente da luglio del 2012. In febbraio l’import era risultato pari a 17,34 tonnellate metriche. Lo scorso anno la Turchia aveva importato 120,80 tonnellate metriche di oro. Se il trend dovesse proseguire, quest’anno la Turchia potrebbe arrivare a un import annuale di 160 – 180 tonnellate. Nel 2012 la Turchia e’ stata la quarta nazione per import d’oro a livello mondiale (fonte: World Gold Council).

Anche l’import di argento e’ stato notevole in marzo. La Turchia ha acquisito 6,19 tonnellate metriche di argento, il massimo da gennaio a questa parte. L’anno scorso la Turchia importo’ ben 142 tonnellate di argento. Anche in questo caso il sistema economico turco si e’ avvantaggiato di una media dei prezzi mensile favorevole ($28,81 per oncia), il prezzo piu’ basso da luglio dell’anno scorso (il massimo toccato dall’argento si e’ registrato in aprile 2011, con una quotazione pari a $50,00 per oncia).

Sondaggio tra gli operatori del mercato dei metalli preziosi

Il 63% dei delegati alla conferenza dei metalli preziosi di Dubai ritiene che l’oro possa raggiungere i $3.000,00 entro il 2014. E’ quanto risulta da un sondaggio effettuato alla seconda edizione della Dubai metal precious metals conference. La rimanente minoranza (37%) degli esperti prevede invece un ribasso dell’oro verso i $1.000,00.

“Le quotazioni dell’oro non sono destinate a crollare” – George Soros

George Soros ha rilasciato un’intervista al South China Morning Post riguardo le quotazioni dell’oro. Trascriviamo i punti salienti dell’intervista:

Domanda: “Cosa ne pensa dell’oro e quali sono le sue aspettative su questo asset?” Soros: “Domanda complessa. La maggior parte degli investitori retail e’ stata delusa dalle quotazioni dell’oro (con riferimento all’ultimo anno e mezzo circa).

Molti piccoli risparmiatori stanno riducendo (o hanno ridotto) i loro risparmi in oro. Essi hanno avuto la percezione che l’oro non gode piu’ dello status di rifugio sicuro (safe haven). Questo grave errore prospettico ha avuto luogo l’anno scorso durante la crisi dell’Eurozona e dell’Euro come valuta. Al contrario dell’investitore retail, le banche centrali non stanno riducendo le loro riserve auree, anzi le stanno aumentando.”

Soros ha aggiunto: “il riferimento sono le Banche Centrali. Incrementano le loro posizioni in oro“. Questo sta a significare che si attendono una o piu’ crisi monetarie e stanno facendo incetta d’oro. Certo, il piccolo investitore e’ terrorizzato dall’alta volatilita’ delle quotazioni auree. Ma e’ la regola di questo mercato. Chi entra in questo mercato deve avere una visione di lungo termine ed evitare di concentrarsi sui movimenti quotidiani (day-to-day movements).

Durante l’intervista Soros ha fatto intendere che diversificare parte dei propri assets investendo in oro rimane fondamentale sia nel breve che nel lungo termine; che il metallo giallo rimane una riserva di valore fondamentale e che lo status di bene rifugio dell’oro rimane inalterato. Il caso di Cipro ci insegna che l’oro e’ un importante asset che ricopre un ruolo fondamentale contro la confisca dei propri risparmi mantenuti in forma digitale su conti correnti o depositi titoli; una valida alternativa contro le tensioni inflazionistiche e geo-politiche.

Riccardo G. – Deshgold

Non sai come comportarti coi tuoi investimenti? BUTTA UN OCCHIO QUI| e seguici su TWITTER per non perdere nemmeno un flash real time! Tutti i diritti riservati © | Grafici e dati elaborati da Intermarket&more su databases professionali e news tratte dalla rete | NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Bitcoin crash…

http://www.businessinsider.com/bitcoin-crash-continues-2013-4

Suggerisco di tenere sempre in mente nelle considerazioni di medio termine la teoria del valore-lavoro di quell’altro tizio e di ciò che è in sovrapproduzione o non lo è.

Oggi la formazione dei prezzi è completamente taroccata ma il mercato, se non è cambiato il mondo senza che ce ne accorgessimo, porterà tutti, prima o poi, coi piedi per terra.

Se, come probabile, ci sarà una lunga serie di “crisi” monetarie fiat innescate proprio dalle banche centrali per salvare ciò che il sistema del credito in senso lato ha combinato negli ultimi decenni, passeremo da una moda all’altra. Salteranno fuori come funghi economisti convertiti ad un paniere di beni reali a garanzia delle monete, anzi, ad una moneta unica globale che sembra essere quella alla quale vogliono arrivare demolendo le attuali. Poi il gioco truccato ricomincia.

Per parte mia concordo con l’articolo.

il sito The Economic Collapse Blog mi sembra uno dei più schifosi e vomitevoli che abbia mai visto !!!

Mi sembra ssurdo citarlo

Beh diciamo che è in ottima compagnia…questo dove scrivo a volte non è tanto male dopo tutto…ogni tanto qualche analisi seria, con dati veri la fanno…guarda questo qui ad esempio che roba: http://www.rischiocalcolato.it/

Vedi , l’economia non è una scienza, e per certi versi gli scienziati della finanza mi ricordano molto gli aruspici dell’antichità.

Cicerone diceva che non riusciva a capire come due aruspici, incontrandosi nel foro, riuscissero a non ridersi sulla faccia uno con l’altro.

Una cosa però mi sembra abbastanza vera, che in economia molte previsioni tendono (o cercano di essere) autoavveranti, la creazione di un sentiment riesce a produrre effetti macroeconomici che vanno al di la dei fondamentali e che alla lunga possono perfino modificare i fondamentali stessi.

Il clima di sfiducia che si è venuto a creare a partire dal 2008 e che non si è più ricuperato è sicuramente ben motivato ma è anche una delle più gravi minacce ed ostacoli per una ripresa di corsi economici sani (nel senso tecnico del termie) e floridi.

Da questo punto di vista non esistono “dati asettici” , non esistono “analisi serie” e non esiste alcun commentatore economico privo di conflitto di interessi .

Di fesserie sull’oro se ne scrivono tante e il post di cui sopra ne è un esempio ma questa tua affermazione batte il record di stupidità:

“…Se gli stati sono molto indebitati devono iniziare a pensare a vendere i propri assett, quali assett venderanno per primi? quelli piu’ liquidi e con un prezzo piu’ alto…cioè l’oro !”

Ti informo visto che evidentemente non lo sai che il nostro paese vanta le maggiori riserve dopo USA e Germania e che oggi valgono meno di 90 miliardi ovvero circa il costo degli interessi sul debito pubblico.

L’oro è IRRILEVANTE oggi come percentuale sugli asset finanziari mentre è il numero uno sulle parole spese quasi sempre a sproposito. Chiediti invece perchè il petrolio che è un bene incredibilmente prezioso e sempre più costoso da estrarre, cala di prezzo , chiediti perchè i consumi sono in calo ovunque e in Italia in particolare sono tornati ai livelli di fine anni 90 con un ulteriore crollo a inizio di questo anno.

Per oggi basta fesserie per favore che c’è un limite a tutto. Comunque complimenti per l’esternazione di cui sopra, per ora è numero uno.

Il fatto che sia irrilevante dimostra una volta di piu’ che sara’ venduto per primo in caso di necessità…anche se questo non succederà, è quello che pensano i mercati in questo momento…cioè quello che ha innescato lo scoppio della bolla oro, questo dico; infatti il movimento è iniziato quando si è paventato che Cipro metta sul mercato le sue riserve, lì è iniziato il panico…non so se sia stupido o meno, io lo penso da molto tempo che ci sia una grossa possibilità che gli stati inizino a vendere oro… d’altro canto non mi appassiona il gioco di cercare di giustificare e/o indovinare i trend di breve periodo…poi x me l’oro non è proprio un assett, la penso come Warren Buffett, e lo scrivo gia’ da parecchio tempo:

http://giovannidanisi.wordpress.com/2012/12/07/compro-oro/

Per cio’ che concerne i consumi in Italia, beh non possono che peggiorare per ovvi motivi, peggioreranno sempre di piu’ finchè non saremo un sistema economico coerente e virtuoso e non una specie di post soviet quale siamo ora…ho scritto un’infinità di commenti sull’argomento, non farmici ritornare…per il resto del mondo, i consumi diminuiscono davvero? mah non mi sembra in verità…almeno in un ottica di trend medio-lunga (3-5 anni), per il prezzo del petrolio idem, negli ultimi 5 anni il brent è salito di prezzo di oltre il 50%…comunque sia petrolio che materie prime sono merci cicliche, quando salgono di prezzo i margini delle aziende si riducono, fino a far diminuire la domanda e a determinare la caduta dei prezzi…la mia idea, molto personale intendiamoci, è che dopo il 2008 il petrolio abbia subito degli aumenti ingiustificati, differentemente dalle altre materie prime, quindi sia entrato anche il brent in una sorta di bolla speculativa, alimentato dai tanti contratti di carta, ritengo che in un periodo come questo, la riduzione del prezzo del petrolio sia un’ottima notizia…pero’ magari è solo un’altra stupidaggine 😉

Certo che un acquisto di aziende aurifere coperto da uno short su oro mi parrebbe un’ottima idea!….insomma, l’indice di queste aziende aveva questi valori quando l’oro quotava 1000 $!!

Effettivamente sì, scrivi una quantità incredibile di fesserie spacciandoti x esperto. Non lo sei e lo si capisce bene quando parli di dinamiche di prezzo del petrolio di cui sai zero, nulla. Ci sono ottime fonti di informazione, gratis e affidabili. Il petrolio è un bene finanziarizzato ma ha un costo di produzione che è noto ma molto diverso a seconda del tipo di greggio e di regione di produzione. L’ultimo decile che è quello che determina il prezzo di medio lungo termine è oggi tra gli 80 e i 90 dollari al barile che costituiscono un floor inamovibile sul prezzo che può scendere al di sotto in caso di liquidazione forzata di posizioni speculative in marginazione. Nel medio lungo termine purtroppo questo prezzo salirà cospicuamente determinando un freno all’economia mondiale che si trova tra il ferro e l’incudine. In India “il BRIC che deve sempre emergere” le previsioni sono state riviste al ribasso, dal 7,2% al 6% e ora da osservatori esteri ma più affidabili di quelli locali al 5,3% che è catastrofico per il paese. Il deficit è elevato e la bilancia commerciale negativa a causa del prezzo del greggio in dollari che determina una continua emoraggia delle riserve valutarie, un valore della rupia ai minima e alta inflazione. Ci sono problemi di corruzione enormi, inefficienze, etc… ma è il costo elevato dell’energia che deprime l’economia che deprimendosi fa calare i consumi che calando richiedono meno energia che fa calare provvisoriamente il prezzo dell’energia così che gli incauti fanno festa pensando che sia un bel segnale mentre è il suo opposto. Accade lo stesso ovunque tranne che nei paesi che siedono su enormi riserve energetiche. Tema estremamente complesso, che non si può affrontare in poche righe, ma di gran lunga il più importante. Ma certamente fintanto che l’energia è prevalentemente di origine fossile e il dollaro è moneta di riserva utilizzata per comprare energia da questa crisi NON SI ESCE. Studia di più e scrivi di meno.

magari !!!

questa è molto più probabile e comune:

http://www.my-personaltrainer.it/salute/diarrea-viaggiatore.html

ora sono ok e stanotte rientro in Italia e per un bel pò basta con questo paese maledetto, non mi pagassero non ci verrei e anzi non ci torno comunque.

john_ludd@finanza,

Se studiando divento come te, meglio lasciar perdere…quello ke scrivi lo capisci solo tu…ma ti pagano x sparare supercazzole? :-))) mi sa ke x questa strada finirai presto senza lavoro…ti saluto, ci vediamo quando torni sulla terra…

molto interessante ragazzi.

Sarebbe bello sentire anche il parere dell’autore del pezzo, così si fa una discussione veramente costruttiva.

Eh, carissimo, non conosci john e quindi non puoi giudicarlo… Lavoro? ma figuriamoci! Ormai è un eremita che vive in Nepal!

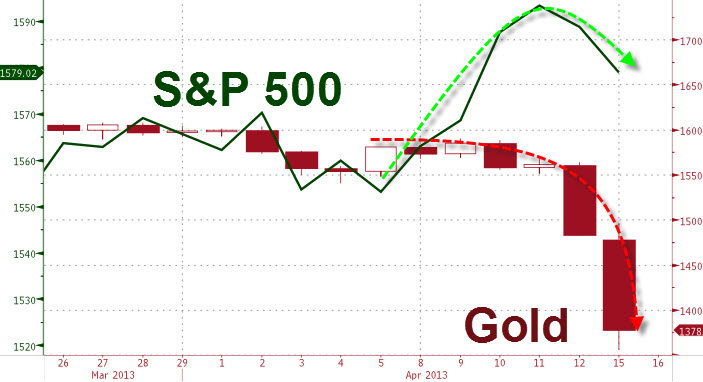

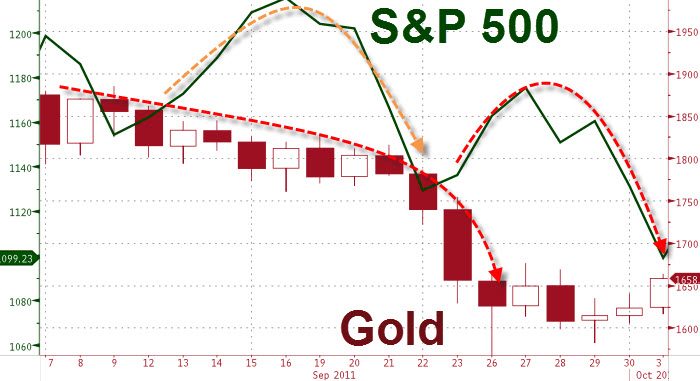

nel 2008 la discesa dell’oro anticipa il crollo di Lehman……….

Oggi invece anticipa forse l’attesa correzione sugli indici Usa ?

Lukas ma se l’oro scende sempre prima degli altri e poi non risale con gli interessi che razza di bene rifugio è? chi ha messo in giro questa leggenda?

Boston, esplosioni alla maratona

Panico tra la folla al traguardo, feriti

Due forti scoppi sono stati avvertiti in sequenza vicino alla linea d’arrivo della famosa corsa amatoriale americana, la più antica del mondo dopo quella olimpica di Atene. Secondo i servizi d’emergenza ci sono numerosi feriti anche in gravi condizioni. Le deflagrazioni si sarebbero verificate all’interno del vicino Fairmount Copley Plaza Hotel

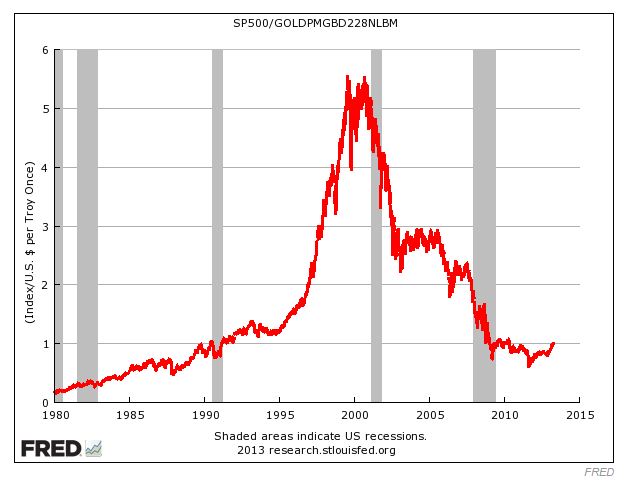

qui vediamo il rapporto SP500/gold, nel 2000 l’oro ha oscillato fra 250 e 320 e oggi è a 1350

SP500 nel 2000 era poco lontano dai max attuali e così si spiega la fase discendente del grafico

quindi in questi ultimi 13 anni l’investimento in oro è stato largamente vincente sull’azionario

beh certo, l’SP è fermo alle quotazioni del 2000….l’oro nel frattempo è quintuplicato.

Boston chiuso spazio aereo…… due morti e decine di feriti., allerta a New York e Washington .

Prima di tutto, un’osservazione flash. Gli Stati indebitati vendono o venderanno oro per coprire (in parte) i loro deficit. Ora, se c’è qualcuno che vende massicciamente, deve anche esserci uno che compra massicciamente. Chi sta comprando?

Mi sembra evidente che l’oro cala in seguito ad una manovra puramente speculativa. Una sua discesa sarebbe “naturale” se la crisi planetari fosse risolta (eurobond, riforme strutturali e ritrovata competitività dei Piigs, rilancio dell’economia americana senza QE…).

Qui però sta andando tutto sempre più in vacca per cui…

E allora…perchè si specula?

Una risposta è già stata data: manovra della Fed per rafforzare il dollaro o almeno la sua credibilità.

Io ne aggiungo altre due:

Spaventare i piccoli e i medi investitori perchè vendano l’oro che i grossi investitori potranno acquistare a basso prezzo per pararvi il (grosso) fondoschiena in vista dello tsunami finanziario globale in arrivo.

Come suggerisce Mercato Libero, costringere sempre i piccoli e i medi a convertire il loro oro in carta moneta soggetta a patrimoniale. Un po’ estremo, ma tutto sommato logico.

Intanto il Vix è letteralmente “esploso”, piu 40%, ha frantumato la MM200

E meno male che il COT Report annunciava tranquillità ad oltranza

Il Cot report sono mesi….e mesi…….che consente di leggere bene il mercato……e non ha mai avuto la pretesa di prevedere attentati !!!

Sì, sto scherzando, dai… 🙂

Dissento però sull’attentato, lo SP500 stava già perdendo un punto e mezzo quando è stata diffusa la notizia

ti invito a rivedere cosa succedeva finanziariamente…..prima….del famoso 11 settembre .

Troppo indietro per me, a quei tempi non seguivo granchè i mercati, francamente non ricordo cosa successe nei giorni antecedenti – ricordo solo i 3 giorni di sospensione dei mercati e la drammatica riapertura del lunedì..Esperienze che speriamo di non dover rivivere

il crollo dell’oro……prima di stasera…..è molto sospetto……ed analogo a quello delle compagnie aeree…….poco prima dell’11 settembre.

Come da prassi dei mercati, si cerca sempre di giustificare (a posteriori) un determinato movimento di prezzo.

“La motivazione è che…”, “E’ successo perchè…”.

L’articolo in alto ha come unico obiettivo quello di raccogliere e riportare le informazioni sul mondo dell’oro fisico che sono girate sul web e sui giornali in questa ultima settimana.

Certo, si puo’ essere in accordo o meno con le dichiarazioni riportate dalle diverse fonti, eppure credo che in entrambi i casi questo non aiutera’ (in termini pratici) l’investitore che vuole ricavare un qualcosa di pratico per i suoi investimenti.

Da questo punto di vista il grafico postato da Gremlin relativo al rapporto fra Sp500 e Oro e’ quanto di piu’ concreto e pratico oggi possiamo ricavare sulle informazioni che ci passa l’Oro.

Dal 2000 l’asset Oro ha distrutto e surclassatto l’asset azionaria. Non e’ un opinione. E’ un dato di fatto.

Il fatto e’ che possiamo anche restare qui a discutere se l’oro sia una reliquia barbarica, se le nazioni stanno vendendo le loro riserve, se tante altre cose.

MA….

questo non cambiera’ i dati di fatto che i numeri ci portano oggi.

Il vero punto sul quale discutere, a mio modo di vedere e’ questo:

Dal Settembre del 2011 l’asset azionaria e’ tornata a sovraperformare l’asset oro.

Dobbiamo associare a quel Settembre 2011 la fine del trend iniziato nel 2000 sull’Oro,

o stiamo semplicemente vivendo un controtrend, inserito nel megatrend principale partito dal 2000?

Stando ai dati di cui dispongo oggi ritengo che vi siano probabilita’ al 95% che la fase che stiamo vivendo sia solo un controtrend del trend principale. L’asset Oro nei prossimi anni continuera’ a sovraperformare l’asset azionaria.

Leggere di scoppio della bolla lascia un po’ perplessi (mi chiedo con quali criteri sia stata identificata la bolla).

Come puo’ una bolla scoppiare dopo una anno e 6 mesi dal suo massimo?

Domanda sulla quale invito a riflettere.

Buona giornata a tutti.

Sono completamente d’accordo con quanto scrivi

Complimenti per i tuoi post sempre interessanti ed approfonditi

Siccome ho letto cose simili su un altro blog (pero’ li le scriveva direttamente l’autore!), vorrei chiarire: ovviamente se c’è chi vende c’è chi compra, se no non si farebbe proprio prezzo…è altrettanto evidente che i volumi degli scambi sono di norma superiori nelle fasi di ribasso, cioè c’è molta piu’ gente del solito che vende, e che compra banalmente…è addirittura scontato che matematicamente il numero di acquirenti disposti a comprare un bene aumenta al diminuire del suo prezzo…questo succede sempre, ma il punto non è quanti compratori ci sono, perchè questa informazione è scontata sempre: num. compratori=num. venditori, ma a che prezzo viene scambiato un bene…quindi la storia che sta girando in questo momento per la rete, che cioè sia tutta una macchinazione di non so chi o non so cosa, che in realtà il numero dei compratori è aumentato e non diminuito, quindi il movimento ribassista non è reale, e riguarda semmai solo la carta è una put….ata colossale…anzi se c’hai un etf in mano puoi sempre venderlo in 2 secondi, anche se magari ci perdi sopra, ma se c’hai un lingotto d’oro a chi lo vendi? a quale prezzo? chi fa il prezzo? Vai in negozio col grafico e spieghi al commesso che il prezzo è quello lì? auguri…

Le critiche sono sempre ben accette, questo è scontato, pero’ se tu dici 2+2 fa 4, non puo’ venire uno e dire: brutto stupido ignorante, vai a studiare: 2+2 non fa 4 perchè 4×5= 20 ! Poi tu gli spieghi: guarda, puo’ essere che 4×5 fa 20, ma io ho solo detto che 2+2=4, e lui ti dice: non capisci niente, stupido: non sai che 3 fattoriale fa 6? Beh insomma uno così puo’ pure vivere in Nepal, pero’ dovunque viva dovrebbe farsi curare la sindrome paranoide secondo me…io ad ogni modo non sono affatto un esperto di dinamiche di prezzi, ed è il motivo principale per cui scrivo: essere smentito e quindi imparare, pero’ dobbiamo parlare la stessa lingua se no non si costruisce niente…mi sembra che certa gente voglia semplicemente confrontare la lunghezza del proprio membro invece, e non vedo che senso abbia in un contesto del genere sinceramente…

Ma guarda un pò, ti lamenti di come ti comporti. Com’è che si dice, chi la fa l’aspetti? Oppure ride bene chi ride ultimo. Com’è che su icebergfinanza non commenti più ? Ti hanno fatto un pò più nero del solito? Non te la prendere tanto sono ignorante e detto da un sapiente illuminante che si cita degli adagi non la ritengo un offesa.

i soliti vaneggiamenti…primo punto: l’America ha paura di perdere l’egemonia del dollaro come valuta principale di scambio mondiale…certamente, chi non l’avrebbe al posto suo? ma ad oggi lo perderebbe a vantaggio di cosa? dell’euro? dell’oro? andiamo dai… sono 1000 anni almeno che nessuno paga piu’ nulla in oro, ma poi se questa fosse la strategia o la paura della FED che significato ha vendere l’oro? per farlo scendere di prezzo? così chi vuole usare l’oro come valuta di scambio lo trova ancora più a buon mercato? mah, se questi sono economisti io sono il re d’Inghilterra…

altra incongruenza: c’è troppo debito, che non puo’ essere ripagato con la crescita…percio’ i metalli preziosi sono destinati ad aumentare di prezzo…qual è il nesso tra le due cose? Se gli stati sono molto indebitati devono iniziare a pensare a vendere i propri assett, quali assett venderanno per primi? quelli piu’ liquidi e con un prezzo piu’ alto…cioè l’oro ! ed ecco perchè e’ finalmente scoppiata la bolla, l’ha scatenata questa considerazione: gli stati piu’ indebitati inizieranno a vendere l’oro, ora seguirà la normale dinamica di tutti gli scoppi di bolle…vendite isteriche cercando di inseguire le perdite…fino a valori ben sotto il fair value della merce in argomento, e qui è il punto: è difficile trovare il fair value dell’oro…diciamo che potremmo considerarlo in prima battuta pari al costo di estrazione? mah non saprei, l’oro non è una materia prima, il suo valore (o meglio il suo prezzo) come ho gia’ detto in altri commenti in tempi non sospetti e’ puramente convenzionale…