in caricamento ...

LA DOPPIA FACCIA DEL MERCATO

Lasciamo da parte tutte le considerazioni inerenti la possibile recessione, che potrebbe esserci o forse no. Quello che resta indiscutibile è il fattore numerico.

Possiamo quindi dire che il quarto trimestre 2022 ha registrato la “peggior stagione degli utili” dal 1998.

Normalmente, la stima media degli analisti in merito agli utili trimestrali tende a salire del 2,8%. Invece, è nell’effettivo il dato è sceso dell’1,7% dal 31 dicembre.

Non voglio portar male (come qualcuno recentemente mi ha detto dal vivo, nevvero Andrea? Hahahaah) ma questo dato lo abbiamo visto sempre accompagnato da recessione negli ultimi 24 anni.

Clima invernale caldo in Europa e negli Stati Uniti, combinato con la rapida riapertura della Cina di chiusure per pandemia, ha dato all’economia globale però una spinta che non ti aspetti. La classica pillola che non ti fa sentire il dolore e sposta in avanti il problema. Erano necessari però numeri forti per confermare la situazione, e gennaio ha aiutato perché molti sondaggi macro hanno segnato un miglioramento dello scenario. E anche gli utili aziendali sono stati rivisti in miglioramento, grazie anche ai fattori sopra descritti. La ripartenza economica della macchina economica cinese non può essere sottovalutata.

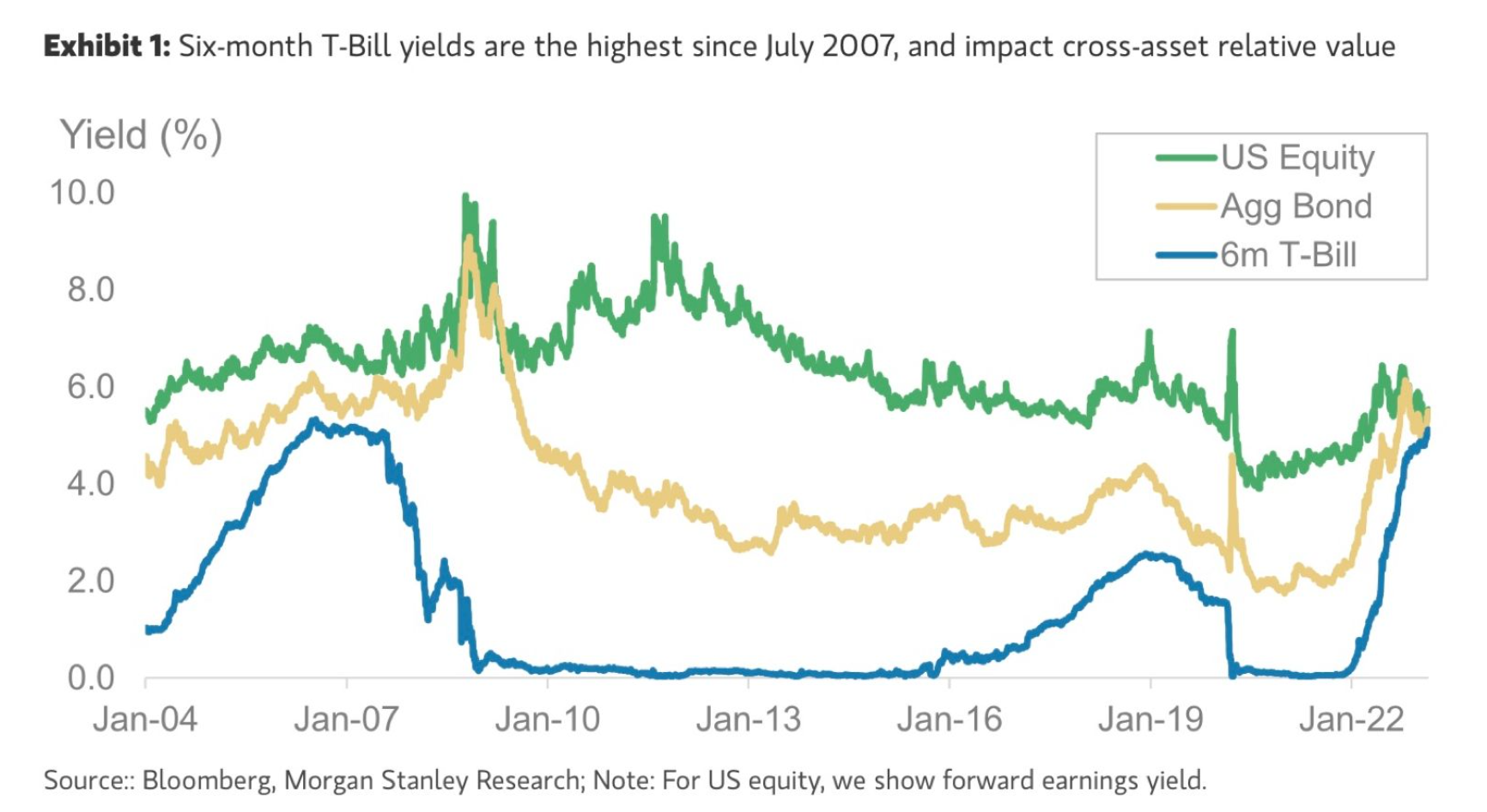

Ma allo stesso tempo, tutto questo ha portato, si , un miglioramento delle prospettive macro ma dall’altra ha anche fatto rivedere al rialzo le stime sulle aspettative di inflazione. Il che ha avuto una chiara conseguenza: bond in discesa e tassi in salita. E quindi borse che reagiscono negativamente, malgrado quanto scritto sopra, con un movimento correttivo che praticamente si è interrotto venerdi.

Ora, avrete capito la complessità del momento ma anche la logica che muove i mercati. Le banche centrali sono diventate spettatrici passive, e non fanno e non faranno che semplicemente adeguarsi con un obbiettivo primario.

Non la crescita ma il controllo dell’inflazione. E il mercato correrà dietro soprattutto a queste analisi sperando che poi la ripresa, in futuro, avrà la forza di mettere a terra tutte la sua energia nei prossimi trimestri. Ma ci vorrà tempo.

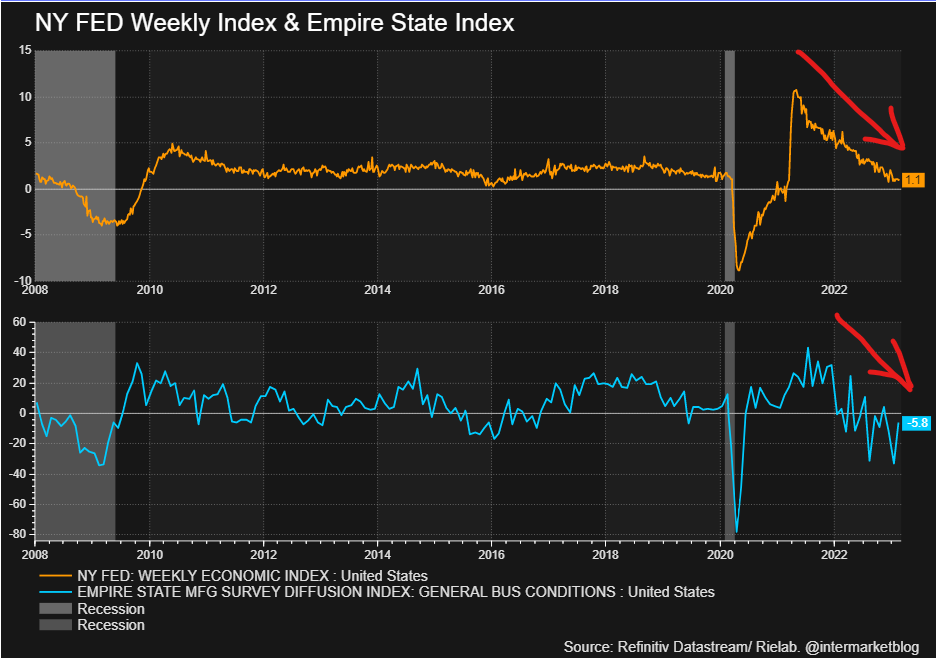

E la marginalità aziendale scende. I ricavi dell’S&P 500 sono cresciuti di circa il 5% su base annua, mentre gli utili sono scesi di circa il 5% ed i margini si sono contratti di circa il 10%. Se poi guardiamo le analisi di BofA Global Research, notiamo che la crescita degli utili del quarto trimestre registra un calo del 6,4% su base annua un aumento dei ricavi del 5,1% YoY. Guardate questi due noti indicatori anticipatori: NY FED e Empire State. La tendenza sembra chiara non vi pare?

I risultati del quarto trimestre mostrano un accelerazione del calo degli utili. E la riduzione dei profitti è la ragione per cui i licenziamenti hanno iniziato a diffondersi in tutta l’America aziendale. I posti di lavoro nelle piccole imprese sono diminuiti per quattro mesi consecutivi, secondo i numeri di occupazione ADP.

Voi mi direte: si, però l’economia non ci sta dicendo questo! Vero, però è altrettanto vero che gli effetti della politica monetaria e dell’inflazione non sono così immediati, ci vuole del tempo (e il grafico sopra ve lo illustra). Quindi un “delay” è difendibile e quindi gli effetti dell’aumento tassi avrà conseguenze sui numeri dei prossimi mesi. Ecco spiegato il grafico che vi ho presentato QUI. Un’incongruenza che troverà la sua normalizzazione, ma a tempo debito.

STAY TUNED!

–

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se sei interessato agli argomenti qui espressi e vorresti approfondirli, contattami!

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!).

Ahi, ahi, ahi Danilo…….

Ti ricordi quando 3 anni fa circa, quando partì poi il gran rimbalzo post-Covid grazie alla liquidità con cui le Banche centrali inondavano il mercato,,,, ????

Tu hai cominciato a tuonare contro ” L’assurda capitalizzazione dei mercati” ,, e io ti davo un pò contro… non tanto nel merito quanto nella eccessiva enfasi che mettevi nei tuoi scritti……

Ecco sarà stato certo un caso, ma poi col tempo questa enfasi si è moderata parecchio, tanto che un giorno ti dissi che forse , nel mio piccolo, avevo contribuito anche io, con le mie critiche a farti esprimere in modo diciamo più “morigerato”…

perchè? scrivo questo? … Beh forse ho un pò esagerato ( a morigerarti,,, dai scherzo) perchè adesso si ci sono ottime ragioni sottostanti a sostegno delle tue perplessità che di recente esprimi sull ‘andamento dei mercati …. ma i tuoi “tuoni” sono stavolta lievissimi…

Si stavolta sono d’accordo pure io…….situazione un po paradossale… indicatori di cui sopra tutti corretti eppure……BORSE SUI MASSIMI STORICI ( almeno quelle europee)

Cosa deve succedere perchè si salga ancora?

BOH forse tutti quei grandi intenditori che poi muovono il mercato…( e parlo di primarie banche americane) che tutte assieme asserivano , che ci sarebbe stato un brutto primo semestre, con cali anche del 15% – 20% per poi recuperare bene verso fine 2023 hanno cannato alla grande e magari sono ancora un po Short… boh

Un caro saluto

Pistarr

Tranquillo, il cognome inizia con C (Ed è stato informato della citazione hahahahah)

bene purché non cominci mai x M … mi deluderesti se ci parlassi ancora e perciò ti darei una MAZZAta in testa (ooops mi è scappato x sbaglio il maiuscolo)…. di solito le persone che stimo non parlano mai con i deficienti

si può cortesemente sapere l’iniziale del cognome di Andrea??? grazie