in caricamento ...

20 yr ago ENRON: IL PIU’ GRANDE CRASH FINANZIARIO DELLA STORIA

Molti di voi non conosceranno questa storia, chi è più datato come il sottoscritto, invece si. E’ stato il primo grande capitolo di un crash che poi avrebbe avuto il suo punto di massima distruzione con la vicenda Lehman Brothers. Ma lo ricordo bene perché l’ho vissuto in diretta, con tanto di forte convinzione sulla bontà della società. Signori, parlo di Enron, quello che per molti resta la più grande truffa finanziaria della storia.

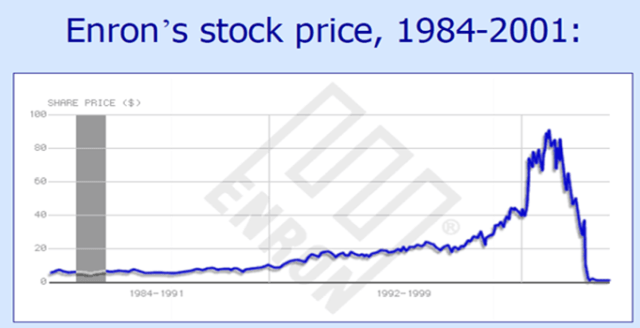

Era il 2001, l’anno delle Torri Gemelle, con il Nasdaq che stava vivendo una fase correttiva che metteva in dubbio la bontà dell’evoluzione hi-tech. Nel 1996 Enron venne nominata dalla rivista Fortune l’azienda più innovativa del pianeta. A fine degli anni 2000 un’azione arrivò a valere fino a 84 dollari. All’inizio del XXI secolo, la Enron veniva valutata come una delle 7 più grandi multinazionali USA, con un fatturato di 130 miliardi di dollari, rendendola così, agli occhi del pubblico, una delle aziende più solide del momento.

Ma non era tutto oro quello che luccicava.

Nel 2001 vennero allo scoperto i primi problemi. Infatti, il 16 ottobre, per la prima volta l’azienda subì una perdita di 618 milioni di dollari, portando ad una svalutazione del valore azionario di 1,2 miliardi. Era la prima di una serie di brutte notizie. Il 22 ottobre la SEC (Securities and Exchange Commission) avviò un’inchiesta su un possibile conflitto di interessi legato alle transazioni della società con le partnership strette con Andrei Fastow, ex CFO, provocando il crollo del prezzo del titolo sotto i 40 dollari.

Con il periodo di difficoltà iniziò la frode sui conti. Enron chiese quantità ingenti di denaro che entrarono a far parte del bilancio come debiti, i quali venivano scaricati su più di 800 società fantoccio. Le suddette società non erano collegate in modo diretto alla Enron, bensì ad Andrei Fastow, l’ex CFO. Enron mantenne così il controllo delle finte aziende, facendo però risultare il debito a carico di terzi, non facendolo figurare all’interno della società madre.

Oltre a mascherare il debito Fastow, tramite finanziamenti, usava le società fantoccio per acquisire beni a prezzi gonfiati dalla stessa Enron, facendo così risultare sulla carta che l’azienda stesse facendo ottimi affari. Questo permetteva ai profitti di aumentare, ai debiti di essere ridotti ed al valore azionario di tornare a crescere.

Il 31 ottobre del 2001 la SEC avviò un procedimento formale contro Enron, facendo crollare il valore per azione sui 10 dollari. Il 15 novembre fu annunciato che l’azienda aveva effettuato pessimi investimenti perdendo decine di miliardi di dollari. Inoltre i titoli di debito venivano declassati a Junk bond (spazzatura).

Il 2 dicembre venne invocato il Chapter 11, che equivale all’amministrazione controllata italiana, cercando di risanare parte dei debiti. In poco meno di 11 mesi, la Enron finì sull’orlo del fallimento, mandando in fumo i fondi pensione di più di 20.000 dipendenti, che erano stati usati in gran parte proprio per ripagare i creditori.

Questo è quanto è successo (Source: StartingFinance)

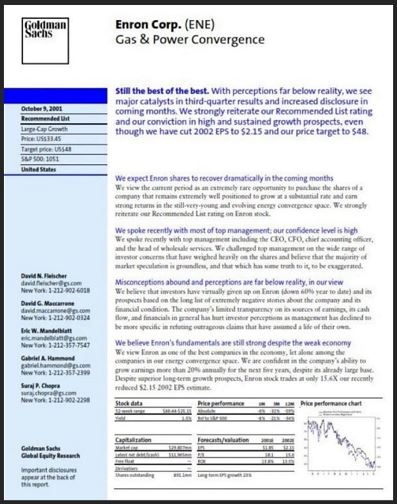

Ma ancora oggi ricordo questo report. Un report che è stato l’emblema di un epoca. La pluridecorata Goldman Sachs che se ne esce il 9 ottobre 2001, ovvero poco prima del procedimento formale della SEC, con un report dove Enron ne esce come l’investimento probabilmente migliore dell’anno. Un prezzo di mercato che viaggiava sui 33,45 $ ed un target price a 48 $ per un colosso che rimaneva tale. Si, ma era coi piedi di argilla.

“Still the best of the best”

“We believe that Enron’s fundamentals are still strong…”

Un report che a posteriori deve insegnare a tutti cosa la finanza e quanto di relativo c’è negli studi più (teoricamente) prestigiosi.

Vogliamo parlare di conflitto di interesse? Meglio di no, tanto ci porterebbe da nessuna parte. Ma ricordiamoci tutti che, alla fine, nessuno ha in mano la verità assoluta. Non scordiamolo mai, e quando leggiamo un report, sempre da prendere con beneficio di inventario. Ancora di più in questo momento storico dove il quadro macroeconomico è unico (e non solo raro) e che quindi, in assenza di validi precedenti, diventa di difficile interpretazione.

Navigare a vista, antenne belle dritte. Del doman non v’è certezza…

STAY TUNED!

–