in caricamento ...

DUBBI AMLETICI: dobbiamo preoccuparci se la FED alza i tassi di interesse?

Se leggiamo i dati macroeconomici, la Federal Reserve potrebbe anche rinviare serenamente il primo rialzo dei tassi. Ma se poi si vanno a leggere le conseguenze dell’abbondante liquidità presente sul mercato, allora bisogna fare dei ragionamenti.

Se leggiamo i dati macroeconomici, la Federal Reserve potrebbe anche rinviare serenamente il primo rialzo dei tassi. Ma se poi si vanno a leggere le conseguenze dell’abbondante liquidità presente sul mercato, allora bisogna fare dei ragionamenti.

Inflazione globale, margin debt e bolla speculativa in espansione oggetto di questo post.

Da una parte un rally di un mercato, quello azionario, che al momento sembra voler prendere fiato, senza però modificare la tendenza di fondo.

Dall’altro lato chiari segnali di rallentamento economico a livello globale.

La macchina economica per anni ha beneficiato dell’ingente quantità di liquidità immessa dalle banche centrali e oggi sempre quella macchina sembra mano disponibile a voler correre come in passato, malgrado la benzina che continua ad essere immessa nel sistema.

Per carità, cambiano gli attori (alla FED si è sostituita la BCE) ma il risultato di fondo è quello che dicevamo prima. Il mondo frena.

Nell’ultimo meeting BCE si è parlato di molte cose tranne che di tassi di interesse, in quanto c’era ben poco da dire. Per Mario Draghi & Co i tassi resteranno a zero ancora per lungo tempo.

Quadro diverso invece per la FED. Non più tardi che giovedì è stato niente poco di meno che il FMI a chiedere alla Yellen, che già è super colomba e quindi sensibile al discorso, di continuare ad essere espansiva e rinviare il più possibile il primo rialzo dei tassi di interesse.

La motivazione è sempre la stessa: il mondo frena e si teme che una manovra restrittiva comporti a livello globale una frenata ancora più accentuata. E allora che dovrebbe fare la FED? Restare immobile per l’infinito?

In linea di massima non è scritto proprio da nessuna parte che la FED sia OBBLIGATA ad alzare i tassi di interesse. Anzi…

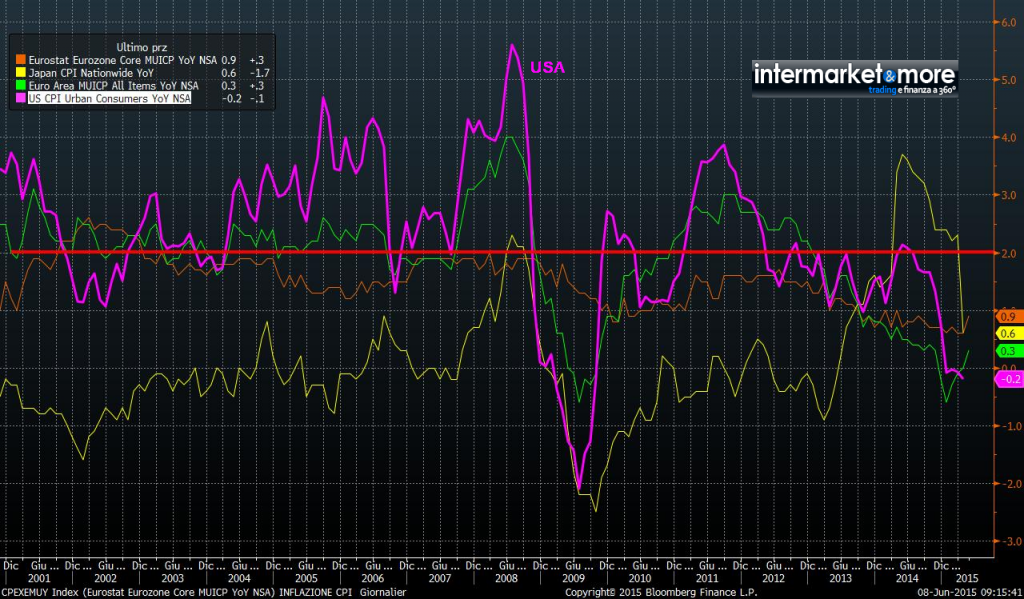

Dire che il mondo stia affogando nell’inflazione è sicuramente un errore.

Questo grafico mette a nudo la situazione a livello globale. E proprio negli USA il quadro si fa addirittura potenzialmente deflattivo.

CHART OF THE DAY: TASSO INFLAZIONE a livello globale

GIAPPONE non fa rima con INFLAZIONE

Se poi parliamo di Giappone, protagonista con il suo Abenomics di una campagna espansiva senza precedenti per il Sol Levante, lo scenario è addirittura più preoccupante. Guardate come è collassato il CPI negli ultimi mesi. Per carità i numeri sono chiari, la ripresa in Giappone appare consolidata, con due trimestri consecutivi di crescita guidata dalla domanda domestica privata. Le indicazioni per il resto del 2015 e per il 2016 sono positive, con previsioni di moderata accelerazione della crescita di tutte le componenti della domanda domestica e di miglioramento dell’export. Però la dinamica dell’inflazione dovrebbe rimanere al di sotto dell’obiettivo del 2% anche nel 2016. Tutti questi numeri potrebbero spingere la BOJ ad aumetnare ulteriormente la posta in gioco e portare Kuroda ad aumentare lo stimolo monetario, visti anche i chiari di luna fiscali del 2017 (non proprio positivissimi per l’economia Nipponica).

USA: perché ALZARE I TASSI DI INTERESSE?

Detto tutto questo, e vista l’influenza dell’economia USA sul tessuto economico globale, oggi potenzialmente deflattivo e NON iperinflattivo, la domanda che dobbiamo porci è: ma allora perché la FED deve alzare i tassi e per molti è una questione scontata?

Certo, secondo me diversi operatori parlano senza conoscere molto bene la questione. Intanto però un dato è chiaro. L’inflazione NON è un problema per gli USA oggi. Ed alzare i tassi perché si teme OGGI un’inflazione troppo altà è un palese errore. Può starmi bene il fatto che secondo molti in futuro l’inflazione sarà molto superiore. Ma perché muoversi già ORA con tutti i rischi che ne derivano , soprattutto a livello speculativo?

Inoltre, come vi ho già spiegato in passato, non dimentichiamo MAI che la FED indirettamente ha già alzato i tassi.

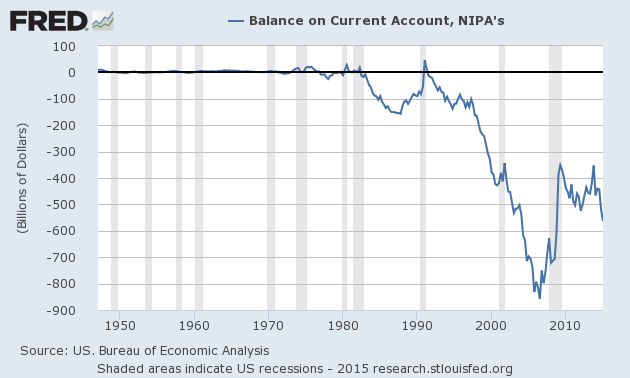

Infatti, accettando di buon grado la “volontà della BCE “ di far rafforzare il Dollaro USA, ha praticamente contribuito ad una limitazione della circolazione di moneta, frenando l’export delle aziende USA. Una reazione simile a quella che si ottiene in caso di stretta monetaria. Guardate le partite correnti e ve ne accorgerete.

US Current account deficit

E quindi? Perché alzare i tassi di interesse? Perché lo ha scritto il dottore? Perché si vuol lanciare una nuova moda? Perché dopo i ribassi ci voglio anche i rialzi?

No, siamo seri. C’è solo un motivo per cui i tassi devono teoricamente essere alzati.

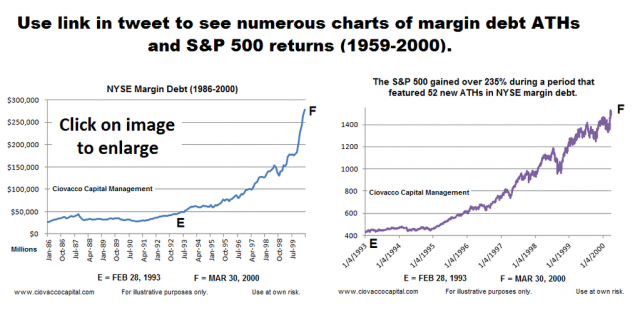

L’ingente massa di liquidità, come vi ho spiegato MILLE volte, orma è generato una bolla speculativa che si chiama BOLLA da asset, creando un mercato unidirezionale dove TUTTO è stato gonfiato a dismisura. Inoltre il facile acceso al credito e l’abbondante liquidità ha poi favorito anche scenari speculativi molto pericolosi. Praticamente ci si è tornati ad indebitarsi copiosamente sia per garantirsi un tenore di vita non sostenibile e per…investire nella finanza. Il gatto che si morde la coda…

Guardate il margin debt, ai massimi storici…

US Margin debt

O ancora la quantità di buyback che sono stai effettuati negli ultimi mesi. E poi, quanto di questo denaro viene investito nell’economia REALE e non nella finanza?

Quindi mi sembra evidente. La FED NON ha motivi concreti per alzare i tassi oggi, se non quello di mettere un FRENO alla speculazione ed alla bolla in atto.

Morale: visto che non si vogliono generare shock sui mercati, la Yellen tarderà ad alzare i tassi. A meno che qualcosa succeda e ci sia il rischio di ritrovarci con la situazione fuori controllo. Se quindi la FED dovesse alzare i tassi prima del 2016, significa che qualcosa è andato storno.

E allora è corretto iniziare a preoccuparsi.

.

Riproduzione riservata

STAY TUNED!

(Clicca qui per ulteriori dettagli)

Segui @intermarketblog

(Se trovi interessante i contenuti di questo articolo, condividilo ai tuoi amici, clicca sulle icone sottostanti, sosterrai lo sviluppo di I&M!). E se lo sostieni con una donazione, di certo non mi offendo…

La nuova guida per i tuoi investimenti. Take a look!

Questo post non è da considerare come un’offerta o una sollecitazione all’acquisto. Informati presso il tuo consulente di fiducia. Se non ce l’hai o se non ti fidi più di lui,contattami via email (intermarketandmore@gmail.com).

NB: Attenzione! Leggi il disclaimer (a scanso di equivoci!)

Scusa non ho capito.

1 – La FED NON ha motivi concreti per alzare i tassi oggi >> La FED non alza

2 – visto che non si vogliono generare shock sui mercati, la Yellen tarderà ad alzare i tassi >> la FED non alza

SE e ripeto Se intendevi questo mi sembrano due frasi con logiche coincidenti

La speculazione? Secondo me non è vista per il momento come un vero problema dalla FED e quindi non deve essere vista come motivo per alzare i tassi, IMHO.

può essere che abbia compreso male quel che hai scritto, ma ancora peggio è il mio voler commentare l’inutile. La politica monetaria non può fare una mazza in positivo per l’economia travolta da ben altro e da politiche che sono prettamente deflazionarie e restrittive. Credo tuttavia che la FED non sia il solo agente in città, non ho chiaro, sempre se sia possibile avere chiaro qualcosa, se il dollaro (o l’euro) forte o debole che sia possa davvero essere sotenuto a lungo dalle chiacchiere delle CB. Resto dell’opinione che la percezione dell’euro in salvo lo riporterebbe rapidamente al punto da dove è partita la discesa, ma molto prima di arrivarci non sarebbe più in salvo. Non si può volere una cosa e il suo opposto e mi pare che nessuno abbia voglia di scriverlo, seppure sia ovvio. Ogni tanto guardo i cambi e vedo che dollaro escluso, l’euro è più forte rispetto a tutto il resto da inizio QE anche di molti punti percentuali, e con una evidente tendenza a ulteriore rafforzamento. Non può esistere un’area economica che solo in virtù di un continuo massacro interno che deve essere progressivamente aumentato, mantiene un avanzo sull’estero di dimensioni colossali senza il quale l’unione deflagra, esportando deflazione e imponendo agli altri politiche a loro volta deflazionarie (per le quali sono peraltro bravi di loro). Come accade spesso i mercati vedono inflazione dopo una fluttuazione statistica e mentre le materie prime sono e restano basse, le paghe non si muovono etc… Se come è evidente, si vuole tenere alto il prezzo delle azioni questo passa attraverso utili elevati e questo pretende ulteriore riduzione del costo del lavoro dato che l’inerscambio globale è in calo. Il collasso non è un evento è un processo composto da tanti sotto processi, questo è uno di quelli, essendo ad azione più rapida della progressiva riduzione delle risorse a basso costo, è corretto focalizzarvi l’attenzione.

la Yellen ha espressamente dichiarato che è più preoccupata per gli alti valori raggiunti dal mercato azionario e dalla situazione del debito privato che ha sintomi di “bolla”; peraltro le aziende USA hanno espresso il loro disappunto per una eccessiva valutazione del $.

I dati di oggi sull’economia tedesca confermano che un euro più competitivo ha fornito un certo vantaggio alla bilancia commerciale, anche se la parte più importante delle esportazioni è concentrata nell’aerea europea.

Inoltre, sembrerà un paradosso, ma gli americani non sono affatto tranquilli su quella che sarà l’evoluzione della crisi greca e degli eventuali effetti collaterali sul sistema euro.

è come dici tu, aggiungerei che il dollaro forte è ben visto dalla componente neocon che lo vede come strumento di pressione sulle economie dei paesi “non allineati” con il Washington Consensus. Inoltre aggiungeri che il rialzo dei tassi il mercato lo ha già fatto da sè. Il tasso attuale sui 10y e sui 30y USA implica i FED funds almeno all’1,25%. A questo punto uno può ragionare con la sua testa: quante volte i mercati hanno avuto ragione sui tassi e sull’inflazione negli ultimi n-mila anni ? Oggi si trovano emissioni tra 7 e 15 anni in valuta di paesi AAA e/o World Bank di paesi OCSE oltre il 3% e di paesi ad alta inflazione ma già ora con il cambio ai minimi degli ultimi 10 anni, con rendimenti attorno al 10%. Se uno deve rischiare qualcosa per portarsi a casa un rendimento > 0, cosa è meglio ? Un trentennale italiano al 3% che verrà ristrutturato al 100%, un indice azionario ai massimi della storia (che rende in termini di dividendi assai meno del menzionato 3%) o un bond sovranazionale con zero rischio sul capitale e un rischio cambio da intendersi tuttavia in questo modo: rispetto l’euro, il marco o la lira ?

Torniamo sempre al peccato originale direbbe Adamo. Per quale motivo una azienda non investe piu’ in altro che non sia buyback o merger? La risposta è ovvia. Le corporate trovano più redditizio (come dare torto ai CEO che vivono di stockoption…) comprare la propria (quasi monopolistica) redditività e/o le quote di mercato della concorrenza e le idee delle startup. Questo perchè si è consentito un sistema globale di defiscalizzazione e di trasferimento del rischio d’impresa privato alla collettività con il pretesto del ‘lavoro’ e della ‘crescita’. Ora l’unica maniera della politica di correggere l’aberrazione è seminare il terreno economico di elementi fungini di inflazione ovvero l’unico elemento che potenzialmente può nel lunghissimo periodo ridurre l’effetto distruttivo sulla percezione di benessere /ricchezza creato dall’esplosione del debito. Ma forse 30 anni fa’, questa politica monetaria avrebbe funzionato ora non più. In piccolo userei questa metafora: Vent’anni fa’ comprai il mio primo GSM…2/300 mila lire circa per farci cosa? telefonare ovvio!. Ora uno smartphone basico da 100/150 euro mi fa’ telefonare, riceve e scrive mail, fa fotografie migliori di una reflex di 20anni fa, fa video che trasmette e riceve, supporta fogli di calcolo, ha un navigatore satellitare, consulta internet, paga alla cassa del supermercato, traduce testi, mi fa sentire musica in digitale, registra, ha un vocabolario e una calcolatrice e giochi per intrattenermi quando aspetto un aereo (prenotato con quello). Possiamo chiamare questa cosa come progresso tecnologico…incremento della produttività…o deflazione. Certo è che nessuno produce più vocabolari o cartine stradali, stereo e flipper e così via. Già questo aspetto produrrebbe danni in un sistema ‘chiuso’ figuriamoci in un mondo dove le contrapposizioni economiche e fiscali in primis (e solo poi politiche e religiose) si traducono in guerre di prezzi e di valute in cui si negoziano le disgrazie e la salute degli ignoranti (tra i quali io). L’evoluzione tecnologica è deflattiva, la concorrenza è deflattiva, l’incremento della produttività è deflattiva, la povertà è deflattiva….ma i pomodori impiegano sempre tre mesi a maturare (se ci mettono meno è deflattivo). Il mondo cambia è vero, sempre più velocemente, quindi non puoi usare ricette monetarie di vent’anni fà per guarire le malattie di oggi. Prospettare rialzi dei tassi e magari attuarli hanno solo una giustificazione ‘politica’. E’ una invocazione all’efficacia di scelte che non potevano, non possono, non potranno funzionare e che faranno ugualmente crollare un sistema. Stasera pomodori maturati in serra.

Azzardo che la difesa “sino alla morte” dello status quo attuale, andando contro tutte le evidenze, sia inevitabile da parte del sistema finanziario che è oggi al vertice del potere “visibile” e quindi di quello industriale e politico che sono tutti fusi in un unico corpaccio in decomposizione. Esso vive, se continua a vivere la crescita perenne cui è appoggiata l’indefinibile quantità di denaro/credito che è stato creato dal nulla in questi decenni e restano vive le “mille promesse” che tengono più o meno tranquilla una massa sterminata di potenziali killers. Legato al sistema finanziario c’è infatti, quasi tutto il resto. Il quasi in realtà non è corretto, andrebbe sostituito con un “ci sono tuttavia poteri che pur beneficiando dall’attuale assetto, sono in grado di sostituirlo nel monento in cui esso collasserà”. Non hanno alcun interesse a far precipitare le cose, stanno benissimo così, più il tempo passa, più il sistema attuale marcisce minore la resistenza al momento necessario. Non posso fare a meno di notare che due dei maggiori contributi al tema del picco delle risorse vengono da “think tank” tedeschi, di cui uno è finanziato da privati, tra i quali spicca la famiglia Quandt e il secondo… beh è la Bundeswehr il cui paper lasciato circolare un paio di anni fa affronta il tema da un angolatura molto orginale rispetto gli altri ma molto più intelligente: analizza l’effetto sui mercati finanziari e quello sulla psicologia di masse che improvvisamente vedono crollare tutto quello in cui hanno creduto. Il rapporto Hirsh, dal nome del funzionario del DOE (Department of Energy, WA DC) è del 2005 e per quanto sia stato “soppresso” dall’amministrazione Bush, nulla avviene per caso. Kjell Aleklett racconta nel suo testo di avere avuto incontri con i militari del suo paese (la Svezia) e con i servizi americani già agli inizi del decennio scorso. Il discorso di Dick Cheney del 1999 all’Institute of Petroleum anticipa tutta la storia del decennio successivo. E’ perfettamente plausibile che a un certo livello, quello i cui nomi non appaiono perchè non esistono, ci sia la certezza che non sia possibile riformare il sistema attuale e che l’unica possibilità sia nel preservare dietro le quinte quanto basta per mantenere una struttura industriale/energetica/militare che possa garantire la sopravvivenza di lungo termine a una piccola parte di quanto cammina oggi sopra la superfice terrestre.

…..siete disarmanti….. affascinante ….. ma nello stesso tempo deprimente !!!!!

Domani vado a cogliere un po’ di verdura (ob1KnoB: i pomodori non sono ancora maturi !!!) nel mio orto in collina e farò il possibile per stare distaccato dal computer per l’intera giornata.

Immerso nella natura fra i monti circostanti e la vista del Tirreno cercherò di dimenticare la depressione che mi avete trasmesso.

DT l’aspetto da sottolineare è proprio questo:

Quindi mi sembra evidente. La FED NON ha motivi concreti per alzare i tassi oggi, se non quello di mettere un FRENO alla speculazione ed alla bolla in atto.

Infatti nei grafici sul record passato del margin debt e su cosa è successo poi… che hai riportato da questa fonte (che leggo abitualmente):

ciovaccocapital.com/wordpress/index.php/stock-market-us/margin-debt-what-does-history-say-about-new-highs-and-stock-returns/

è evidente che oggi essere a livelli record non implica assolutamente una inversione del mercato a breve… anzi, a livello di analisi storica, proprio il contrario… cioè l’inizio di una fase di euforia che dura diversi anni (in maniera simile a quella partita da alcuni mesi sul mercato cinese… che ha una miriade di liquidità [leggi risparmi privati] a garanzia per continuare ad alimentarsi… purtroppo!), generando stavolta però una ingente bolla (molto più grande di quelle del passato) difficilmente gestibile con gli strumenti a disposizione delle banche centrali (specie considerato gli attuali livelli di tassi di interesse, statistiche demografiche, ecc.).

Quindi c’è il rischio che quando scoppierà (perché questa è l’unica cosa certa!)… le banche centrali non abbiano gli strumenti idonei per garantire la tenuta del sistema finanziario ed economico (come lo conosciamo oggi), ovvero fare i prestatori di ultima istanza… nei vari modi che hanno a disposizione (tra cui ridurre i tassi di interesse).

Ma come ben sai e scrivi spesso… hanno già predisposto una miriade di norme per trovare chi si accollerà le perdite e sono in corso di approvazione di nuove (stavolta su pressione dell’UE)

buongiorno a tutti/e!

neppure i miei pomodori sono maturi….. temo dovrò aspettare ancora un paio di settimane, qui sulle colline del veneto. in compenso gli zucchini sono in dirittura d’arrivo ed il basilico regala a mio marito, a me, ed agli amici di casa dell’ottima pasta al pesto.

Le notizie economiche non sono rassicuranti, poi c’è il teatrino greco,la Cina che rallenta?, la volatilità, l’incognita tassi…. Siamo in balia delle decisioni di altri.

Dunque molto meglio mettersi a lavorare in giardino e… nell’orto. Almeno così è per la sottoscritta.

“sembrerà un paradosso, ma gli americani non sono affatto tranquilli su quella che sarà l’evoluzione della crisi greca e degli eventuali effetti collaterali sul sistema euro.”

…

il particolare non è sfuggito nemmeno a me, tanto da chiedermi :

“ma perchè gli USA hanno iniziato recentemente a fare una così forte pressione sia verso Grecia che verso UE per vedere risolti gli attriti ???…”

risposta : se uno non ha interessi in pericolo in una determinata area, non gliene frega nulla di quanto accade in quella determinata area… il fatto che gli USA si siano fatti improvvisamente così preoccupati dal problema noto significa per me una cosa sola, cioè che gli USA stessi -magari per mezzo di qualche GRANDE fondo pensione locale- abbiano ingenti capitali pericolosamente impegnati nel debito greco… non riesco a spiegarmela altrimenti.

Tutto esatto, Lampo… Alemo secondo il mio punto di vista.

Ridasico quello che diceva il buon amrc Faber qualche anno fa… L’investimento del futuro?

un pezzo di terra, una mucca ed una capra per il latte, un buon orto…

Esatto, nulla è casuale se ci sono interessi economici

Potresti sei hai tempo e voglia postare dei link su quello che hai scritto così ci acculturiamo un po, grazie mille. Unica critica e che quando gli argomenti diventano complessi, si sfocia inevitabilmente nella filosofia, dato che anche se diamo per certo la fine di questo modello di mondo nessuno sa quando avverrà, possono passare mesi o decenni, e nel frattempo ognuno di noi deve trovare le motivazioni per alzarsi la mattina e andare a letto la sera abbastanza felice per sperare di alzarsi il giorno dopo, inserito nel contesto che vive.Per capirci io alla fine di ogni mese devo pagare gli stipendi a miei dipendenti non posso dirgli:” questo mese ciccia perché il mondo sta finendo” altrimenti per me la “fine del mondo”sarebbe un aspettativa auto realizzata in quanto mi prenderebbero a legnate.

« Quant’è bella giovinezza, Che si fugge tuttavia!Chi vuol esser lieto, sia: di doman non c’è certezza »Lorenzo de’ Medici,

La Grecia in termini di PIL, flussi economici all’interno dell’UE, eventuale fallimento è praticamente insignificante (parliamo di cifre attorno ad un punto percentuale per intenderci).

Geopoliticamente parlando invece è fondamentale :

– confina con la Turchia e costituisce uno degli sbocchi più importanti sul mediterraneo;

– forma una barriera naturale per il Mar Nero;

– se uscisse dall’euro avrebbe subito qualcuno a bussare alla loro porta a finanziarli:Cina o Russia o entrambi? A nessuno di questi due Paesi in realtà interessa molto la Grecia… ma costituirebbe una vittoria importante nei confronti dell’Unione europea e soprattutto degli USA mettere la loro bandierina sul suolo greco!

Motivo per cui in tutti questi mesi è sempre stato sottolineato da certi poteri europei che in ogni caso la Grecia sarebbe rimasta nell’Ue…

Il vero negoziatore che ha il coltello dalla parte del manico è la Grecia… e l’Europa (ed in particolare la Germania ed alcuni paesi nordici in sofferenza economica) stanno semplicemente tentando di contenere il danno dell’ennesima “soluzione greca” che potrebbe portare quando si presenteranno a fare richieste anche altri Paesi europei del mediterraneo.

Ma oramai siamo al calare dei calzoni… come dimostra la pressione sempre più incessante degli USA ed il diverbio di questi giorni fra la Merkel e il ministro delle finanze Schauble.

Molto probabile che domani si saprà qualcosa di più dettagliato…

C’è un altro punto oltre a quelli elencati ottimamente da Lampo, ovvero l’esposizione causata dai contratti di CDS sul debito sovrano in particolare quello italiano spagnolo e portoghese dalle grandi banche d’affari americane.

E vi posso assicurare che parliamo di cifre semplicemente ENORMI.

E’ quindi assolutamente chiaro che qualsiasi possibilità di default effettivo del debito dei sopracitati paesi causa un danno incalcolabile agli USA e praticamente la bancarotta a catena delle banche americane controparti dei CDS.

E’ quindi evidente che fin quando si tratta di tosare le pecore gli USA son d’accordo, ma se la Grecia costituisce un “precedente” e magari si risolleva uscendo dalla zona euro o meglio dal “regime” della troika, potrebbe costituire un driver mica da poco per tutti quelli che vogliono un haircut effettivo del debito negli altri paesi meditarranei e non.

DT, rileggi quanto da te scritto qui:

“Quindi mi sembra evidente. La FED NON ha motivi concreti per alzare i tassi oggi, se non quello di mettere un FRENO alla speculazione ed alla bolla in atto.

Morale: visto che non si vogliono generare shock sui mercati, la Yellen tarderà ad alzare i tassi.”

nelle prime due righe sostiene una tesi, nella successiva la smentisci. Per carità, i tempi sono quel che sono, non sei certo l’unico a ricercare la lucidità smarrita, anche nei caporioni a Berlino, Washington, Pechino mi sembra non ce ne sia rimasta molta. Le parole sono tutto quel che resta, i fatti sono tutti al di fuori delle possibilità di intervento di chicchesia. Ciao.